作为将牛栏山托举到百亿阵营的“功臣”之一,牛栏山陈酿长期以来以光瓶酒形象示人。而通过“走量”拿下消费者只是牛栏山陈酿的第一步,此外还要思考如何在光瓶酒这条赛道上,走得更长久。

作者|半颗

编辑|念祎

排版|王月桃当百亿阵营迎来新成员时,徘徊在百亿体量边缘的牛栏山,正经历着产品结构的考验。

如今当百亿交椅略有松动时,主打亲民的牛栏山祭出提价牌,以提升在光瓶酒赛道甚至百亿阵营中的竞争力。1月18日,酒讯通过走访众多渠道获悉,目前52度500ml牛栏山陈酿产品价格约为20-25元不等,生产日期多为2023年3月。

图片来源:酒讯念祎/摄01三年四次提“身价”1月18日,酒讯走访终端市场发现,在北京市场中,牛栏山旗下42度500ml牛栏山陈酿产品售价在15-20元不等;52度500ml牛栏山陈酿产品售价在20-25元不等。其中,大部分牛栏山陈酿产品生产日期均集中于2023年3月。除北京市场外,酒讯还走访深圳部分终端市场发现,部分夫妻老婆店内,42°500ml白牛二售价为16元,52° 500ml白牛二售价为18元,店员介绍,目前还没有收到涨价的消息。

作为将牛栏山托举到百亿阵营的“功臣”之一,牛栏山陈酿长期以来以中低端光瓶酒形象示人。而通过中低端“走量”拿下消费者只是牛栏山陈酿的第一步,此外还要思考如何在光瓶酒这条赛道上,走得更长久。

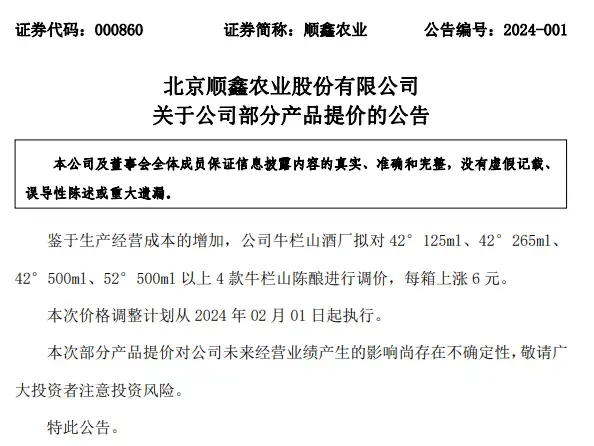

1月12日晚间,顺鑫农业发布公告,拟对42°125ml、42°265ml、42°500ml、52° 500ml等4款牛栏山陈酿进行调价,上涨6元/箱,价格调整计划从2024年2月1日起执行。

图片来源:顺鑫农业公告截图

顺鑫农业公开表示,本次提价主要是由于生产经营成本增加。针对提价深层原因,酒讯咨询顺鑫农业牛栏山酒厂,截至发稿未回复。

事实上,此次提价颇有些“被动”的意味在其中。据酒讯了解,去年12月,顺鑫农业曾公开表示“近期暂时没有提价方面的考虑”,产品目标消费群体价格敏感度高,未来会慎重提价。但在不到两个月时间,牛栏山便做出了提价决定。

对于牛栏山而言,提价在其近年来发展规划中并非罕见,此次提价已为牛栏山三年来第四次提价。据酒讯不完全统计,2022年1月、2022年5月、2023年1月,顺鑫农业曾3次对百年牛栏山系列、整体清香/浓香型白酒、牛栏山陈酿系列产品进行价格体系调整。

在频频提价背后,不可忽视的是牛栏山并未因此在业绩上出现明显提振。2022年,牛栏山母公司营收仅为116.78亿元,其中白酒业务营收仅为81.09亿元。

业内人士指出,此次促使牛栏山陈酿涨价的直接推手,除了原材料涨价导致成本上涨外,根本原因为白酒收入持续下滑,提价主要是为了增加利润。参考以往销售情况来看,若牛栏山陈酿系列每箱提价6元,可为酒厂每年增加2亿至3亿元净利润。

图片来源:摄图网

02低毛利率桎梏

在牛栏山陈酿频频提价背后,不可忽视的是牛栏山的百亿交椅,似乎略有松动。

据顺鑫农业财报数据显示,2020-2022年中,公司白酒业务营收分别为101.85亿、102.25亿和81.09 亿,2022年收入有明显下滑趋势。

影响业绩下跌的原因之一,在于连续下滑的产品毛利率。

酒讯整理发现,2017-2021年,牛栏山白酒业务毛利率分别为54.86%、49.63%、48.08%、39.22%、37.72%,毛利率连续五年下滑。尽管2022年毛利率有所提升,但也仅达44.2%。

图片来源:酒讯制图

值得注意的是,牛栏山2019年跻身进入百亿阵营,彼时其白酒业务毛利率为49.63%。而根据中国产业信息网的数据,2019年国内白酒的平均毛利率为76.86%。

广东省食品安全保障促进会副会长朱丹蓬指出,牛栏山定位较为大众化,其毛利率偏低与品类有关。如果未来没有往“塔腰”和“塔尖”产品去延伸,仍以“塔基”产品、“塔基”渠道以及“塔基”市场为主的话,牛栏山便会进入瓶颈期。

当被其他企业在毛利率上拉开差距后,与之背向而行的是牛栏山不断高企的成本。

酒讯梳理近年来顺鑫农业业绩报告显示,牛栏山所属白酒业务板块营业成本2015年至2022年分别为17.61亿元、19.47亿元、29.12亿元、46.74亿元、53.42亿元、61.9亿元、63.69亿元以及45.25亿元。

图片来源:酒讯制图

对此,业内人士指出,毛利率难以提升,营业成本不断高企,这是造成牛栏山业绩很难实现提升的原因之一。未来,若想实现业绩提升,需要从毛利率以及成本上要空间。

03能否守住百亿大关

纵观白酒行业,能够在细分赛道长期保持增长的传统大牌,大多定位中高端。而像牛栏山这样以“民酒”之名跻身百亿的品牌,其核心大单品目前仍在两位数的价位打转。

此前,为顺应白酒市场产品结构升级,牛栏山在2022年推出了42.3度“金标纯酿”,主打中高端市场。但上市首年销量却并未达到预期,金标营收销售量仅为“白牛二”的4%,2023年上半年中档酒收入营收仅为低档酒的五分之一。

图片来源:摄图网

酒类分析师肖竹青认为,目前在市场上百元以下白酒产品光瓶酒占据主导地位、光瓶酒价格随着消费升级、价格也在不断上升、产品也在升级换代、市场光瓶酒品牌在加速洗牌。众多全国性一线酒企、知名白酒品牌纷纷加入光瓶酒市场,不断推出相关高端光瓶产品,极大推动了光瓶酒市场规模扩容和产品提价等。

不仅如此,牛栏山也曾推出高端产品魁盛號以及魁盛号樽玺,定价千元以上价格带。对此,朱丹蓬表示,牛栏山高端布局较为失败主要在于没有相应的资源以及团队匹配高端产品的运营能力,与此同时,牛栏山也较为缺乏这样的经验。因此,未来牛栏山如何搭建产品金字塔将成为牛栏山未来亟待解决的问题之一。

转载说明:禁止未经授权转载或改编,否则依法追究。