近日,宜宾市商业银行(以下简称“宜宾银行”)更新了聆讯资料。

2024年1月,中国证监会披露了《关于宜宾市商业银行股份有限公司境外发行上市备案通知书》的公告,宜宾银行拟发行不超过14.95亿股境外上市普通股并在香港联合交易所上市。其上市备案的通过也意味着该行离上市更近一步。

两个月后,3月28日宜宾银行更新了聆讯资料,数据显示,2023年该行营收、净利润及资产规模继续保持快速增长趋势。从营收构成来看,超八成营收来自净利息收入,随着息差的持续收窄,该行营收或受一定影响。

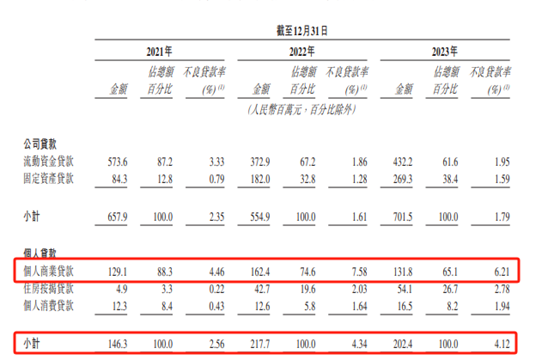

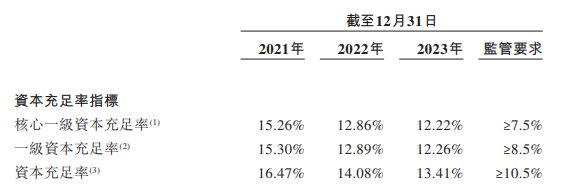

资产质量方面,截至2023年末,宜宾银行的不良率整体下降,拨备覆盖率持续上升。但个人贷款不良率超4%,仍维持高位,其中个人商业贷款不良率高达6.21%。此外,该行资本充足率指标连续两年出现下降。

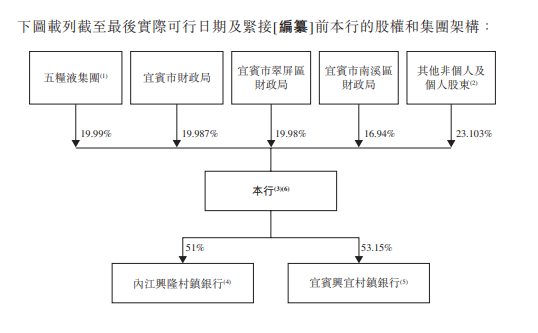

五粮液集团为单一最大股东,持股19.99%

公开信息显示,宜宾银行注册成立于2006年,其前身为宜宾市城市信用社,以总资产统计,截至2023年末该行是宜宾市最大的银行。

截至最后实际可行日期,持有该行15%以上股份的股东共有4家,分别为五粮液集团、宜宾市财政局、宜宾市翠屏区财政局和宜宾市南溪区财政局,分别直接持有宜宾市商业银行19.99%、19.987%、19.98%及16.94%股份。其中,五粮液集团为该行的单一最大股东。

聆讯资料显示,五粮液集团是该行2006年改制时的原始股东之一,也是当时的第一大股东。在此之后,五粮液集团曾在2009年、2016年、2020年和2021年四次参与宜宾银行的增资。

营收净利润双增长,超八成营收来自净利息收入

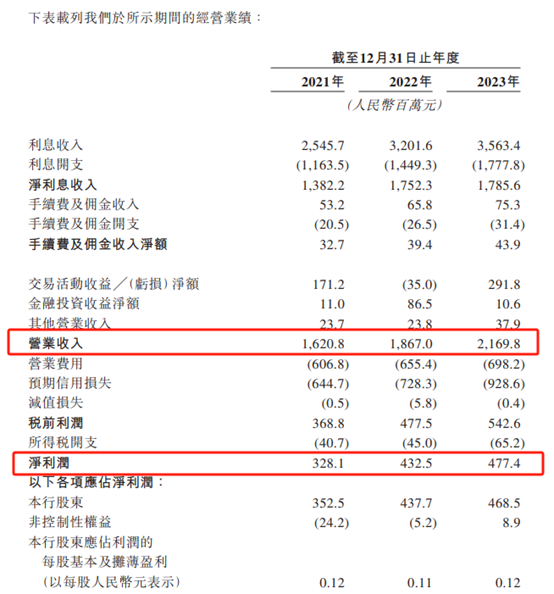

数据显示,近三年宜宾银行的业绩增长较快。

2023年该行实现营收21.7亿元,同比增长16.2%;实现净利润4.77亿元,同比增长10.38%。

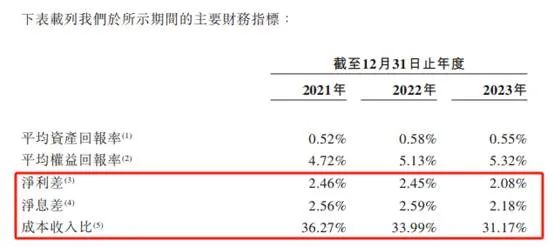

聆讯资料显示,宜宾银行的净利息收入在营收中占比较大。2023年该行实现净利息收入17.56亿元,总营收占比达82.29%。而随着利息市场化的推进,该行的净利差和净息差整体呈下降趋势,或对该行未来的营收形成一定影响。数据显示,2023年宜宾银行的净利差及净息差分别为2.08%及2.18%,较上年度分别下降0.37个百分点和0.41个百分点。

此外,数据显示,2023年度该行的成本收入比为31.17%,虽较上年度有所下降,担仍处于较高水平。

“迷你”城商行总资产超900亿

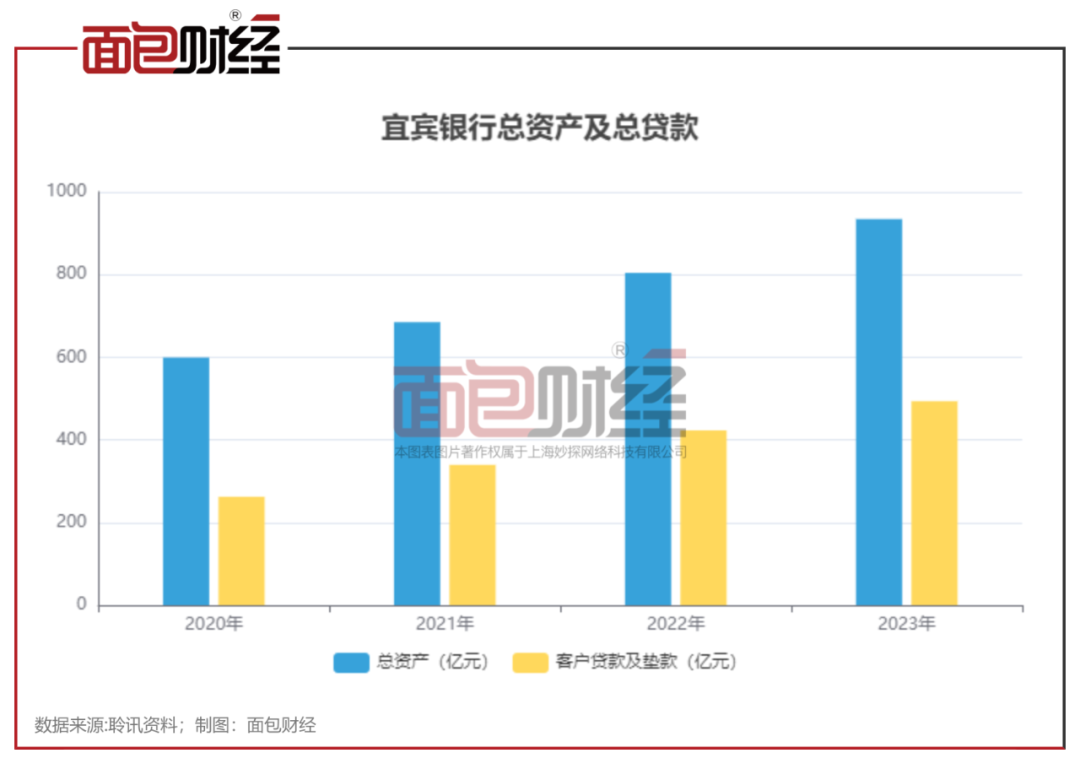

聆讯资料显示,近几年宜宾银行的资产规模持续扩张,但与上市银行相比,宜宾银行的规模稍显“迷你”。

截至2023年末,宜宾银行的总资产为934.44亿元,较上年末增长16.2%。数据显示,截至2023年末,A股上市银行中资产规模最小的是江阴银行,其总资产超过1860亿元,港股中资产规模最小的是泸州银行,其总资产也达到1576亿元,是宜宾银行的1.5倍。

而贷款规模的快速增长也是推升该行资产规模增长的主要原因。历史数据显示,2020年至2023年,宜宾银行客户贷款及垫款净额由262.42亿元增至493.75亿元,总资产占比由46.1%提升至52.84%。

个贷不良率4.12%,资本充足率指标连降两年

聆讯资料显示,随着资产规模的扩大,宜宾银行通过加大核销的方式,使得整体不良贷款率持续下降,截至2023年末该行不良贷款率为1.76%,较上年末下降0.01个百分点。值得注意的是,该行个人贷款不良率仍处高位。

数据显示,截至2023年末,宜宾银行个人贷款不良率为4.12%,较2022年末下降0.22个百分点,但较2021年末上升1.56个百分点。其中,个人商业贷款不良率高达6.21%。

截至2023年末,宜宾银行的资本充足率、一级资本充足率及核心一级资本充足率分别为13.41%、12.26%及12.22%,较2022年末分别下降0.67、0.63和0.64个百分点,已连续两年出现下降。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。