《金基研》森海/作者 杨起超 时风/编审

近年来,随着下游消费电子、安防设备、通信设备、汽车电子等行业产品或设备的高性能化、智能化、多功能化发展,对导热散热材料或元器件的需求持续增长,为导热散热行业的发展提供了有利条件。作为行业内少数具备全方位热管理解决方案能力的厂商,苏州天脉导热科技股份有限公司(以下简称“苏州天脉”)致力于为客户提供精准的导热散热产品及创新的散热解决方案,主要产品包括均温板、热管、导热界面材料、石墨膜等。

业绩方面,近年来苏州天脉的营收及归母净利润均呈快速上涨趋势,且毛利率及净利率均逐年上升,加权平均ROE高于行业均值,盈利能力突出。苏州天脉紧跟行业发展前沿和趋势进行技术创新储备和产品迭代升级,在产品多元化、核心技术、市场布局、客户资源等方面均建立了核心竞争优势,并与客户建立了紧密且稳定的长期合作关系。现阶段,苏州天脉的产品性能及市占率居行业前列,特别是核心产品均温板销量及销售收入快速上涨,带动其业绩持续增长。

一、营收及净利润逐年上涨,ROE高于行业均值盈利能力突出

近年来,随着下游消费电子、通信设备、汽车电子等行业散热需求的不断增加以及业务的持续拓展,苏州天脉经营业绩整体呈快速增长态势。

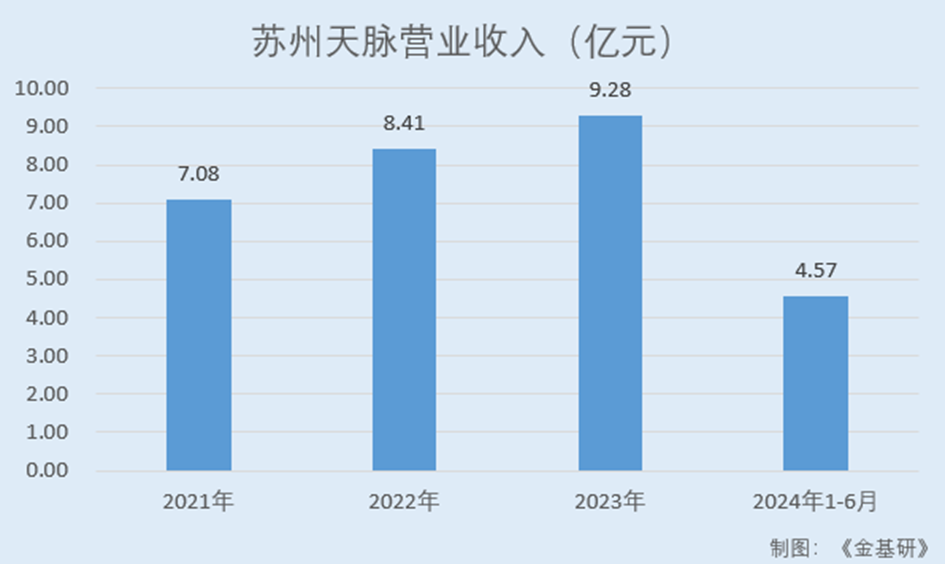

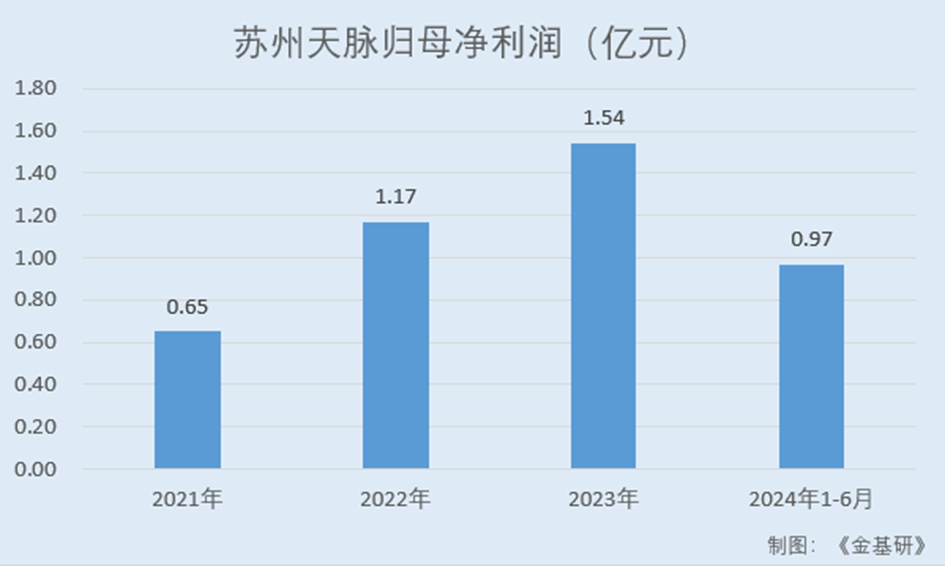

2021-2023年,苏州天脉营业收入分别为7.08亿元、8.41亿元、9.28亿元,年均复合增长率为14.45%;归母净利润分别为0.65亿元、1.17亿元、1.54亿元,年均复合增长率为54.57%,体现了良好的业绩成长性。

到2024年1-6月,苏州天脉实现营业收入4.57亿元,较上年同期增长1.23%,实现归母净利润0.97亿元,较上年同期增长46.40%。需要说明的是,苏州天脉2024年上半年财务数据经公证天业会计师事务所审阅未审计,下同。

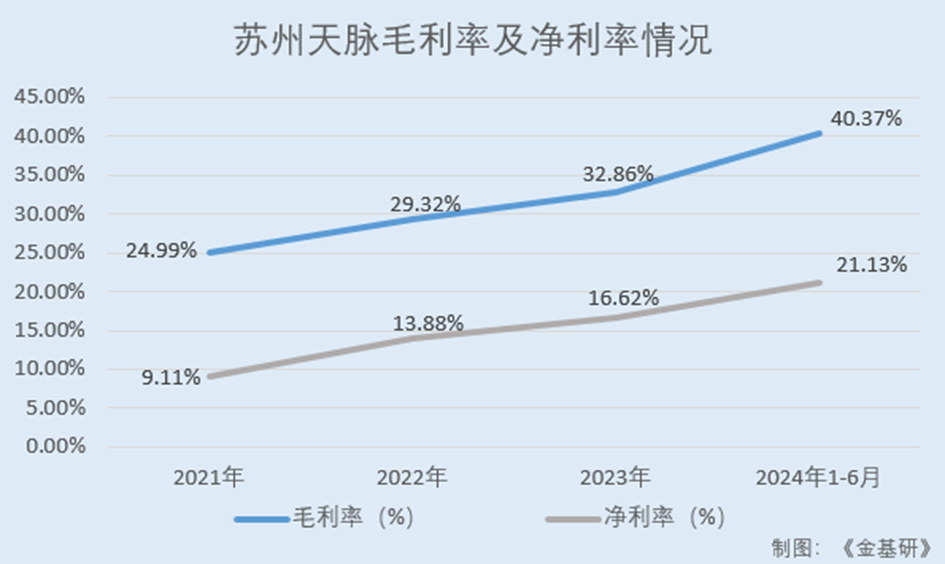

苏州天脉归母净利润增长显著超过收入增幅,主要是由于其毛利率逐年上升所致。

2021-2023年及2024年1-6月,苏州天脉的毛利率分别为24.99%、29.32%、32.86%、40.37%;净利率分别为9.11%、13.88%、16.62%、21.13%。

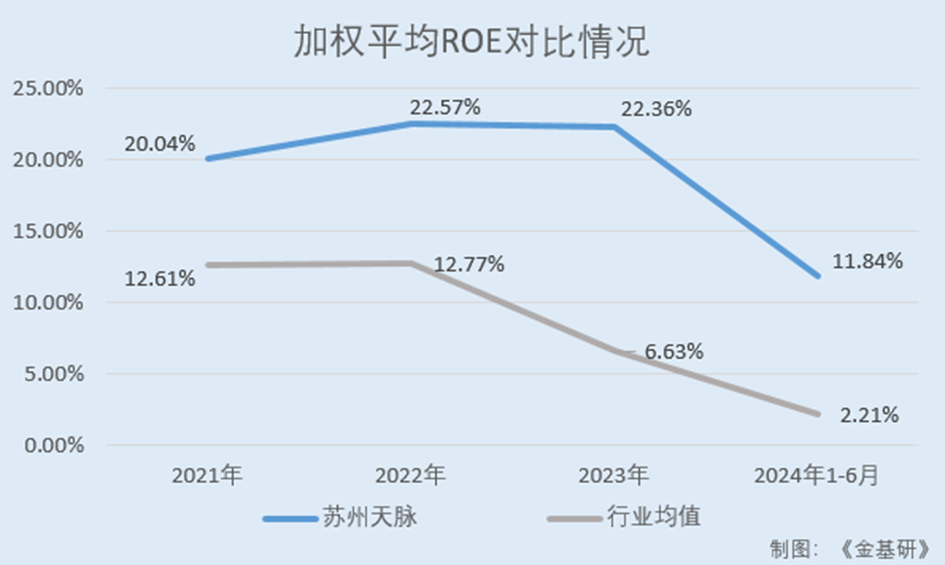

同时,近年来苏州天脉的加权平均净资产收益率高于行业均值,盈利能力突出。

2021-2023年及2024年1-6月,苏州天脉的加权平均ROE分别为20.04%、22.57%、22.36%、11.84%。

同期,苏州天脉同行业可比公司深圳市飞荣达科技股份有限公司(以下简称“飞荣达”)的加权平均ROE分别为1.23%、3.85%、3.12%、1.51%;北京中石伟业科技股份有限公司(以下简称“中石科技”)的加权平均ROE分别为7.96%、11.52%、4.30%、3.28%;广东思泉新材料股份有限公司的加权平均ROE分别为17.29%、15.37%、12.44%、2.28%;上海阿莱德实业股份有限公司的加权平均ROE分别为23.96%、20.34%、6.64%、1.78%。

经金基研计算,2021-2023年及2024年1-6月,上述四家苏州天脉同行业可比公司的加权平均ROE均值分别为12.61%、12.77%、6.63%、2.21%。因同期碳元科技股份有限公司的加权平均ROE大幅低于其他可比公司且为负值、深圳垒石热管理技术股份有限公司未披露相关财务数据,故未计入均值。

此外,近年来苏州天脉经营活动现金净流量呈上涨趋势,“造血”能力增强。2021-2023年及2024年1-6月,苏州天脉经营活动产生的现金流量净额分别为5,546.38万元、9,305.95万元、21,343.70万元、10,758.93万元。

随着“造血”能力的提升,苏州天脉的资产负债率整体呈下降趋势,偿债风险低。2021-2023年及2024年1-6月,苏州天脉的资产负债率分别为47.09%、24.49%、27.36%、20.01%。

综上,近年来苏州天脉的营收及归母净利润均呈快速上涨趋势,业绩向好。同时,苏州天脉的毛利率及净利率均逐年上升,加权平均ROE高于行业均值,盈利能力突出。

二、与知名品牌客户建立战略合作,外销收入及占比逐年上涨

电子行业终端品牌客户具有严格的认证体系,在经过客户验证后,方能进入其采购名录或供应链体系。由于下游客户对供应商的选择有严格的认证程序,一旦通过认证成为其合格供应商,合作关系将持续稳定,一般不会轻易更换。

自设立以来,苏州天脉一直专注于导热散热领域,凭借优质的产品质量与卓越的服务水平,在智能手机、计算机、安防监控设备、通信、LED、汽车电子等领域持续开拓优质客户,建立战略合作,积累了大批优质客户。

目前,苏州天脉产品大量应用于三星、OPPO、vivo、华为、荣耀、联想、华硕、蔚来汽车、宁德时代、海康威视、大华股份、极米、松下、京瓷、罗技等众多知名品牌终端产品,与上述品牌终端客户以及比亚迪、瑞声科技、富士康、启碁科技、ELENTEC、华茂电子、中磊电子、长盈精密、捷邦科技等国内外知名消费电子配套厂商保持着良好的合作关系。

特别是在智能手机领域,苏州天脉与2023年全球前10大智能手机品牌中的7家品牌均建立了稳固的合作关系,并成为相关客户同类产品的主力供应商。

截至2023年12月31日,苏州天脉与主要客户华为系公司、三星系公司、华茂电子、长盈精密、富士康系公司、领益智造、OPPO、vivo系公司均签订了框架协议,正处于履行中。

其中,苏州天脉与三星自2019年开始合作,2022年及2023年三星均为苏州天脉第一大客户。据招股书,2021-2023年,苏州天脉对三星销售收入分别为2,494.21万元、9,311.80万元、17,262.63万元,占当期主营业务收入的比例分别为3.58%、11.25%、18.87%。

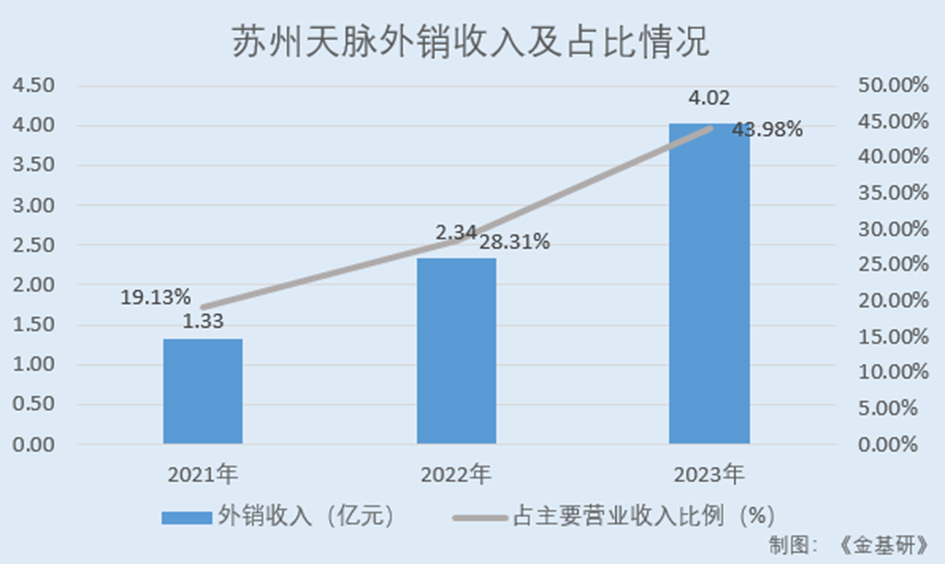

随着苏州天脉对三星等外销客户实现的收入不断提升,其外销收入及占比相应增长。

据招股书,2021-2023年,苏州天脉外销收入分别为1.33亿元、2.34亿元、4.02亿元,占当期主营业务收入的比例分别为19.13%、28.31%、43.98%。

简言之,苏州天脉持续开拓国内外优质客户,建立战略合作,积累了大批优质客户。特别是在智能手机领域,苏州天脉与2023年全球前10大智能手机品牌中的7家品牌均建立了稳固的合作关系。同时,苏州天脉与第一大客户三星的合作持续深化,外销收入及占比逐年上涨。

三、产品性能及市占率居行业前列,均温板销售收入快速增长

随着电子产品不断向轻薄化、高性能和多功能方向发展,电子产品内部元器件工作功耗及发热量不断增加,对导热散热材料及元器件性能、稳定性等的要求也越来越高。

作为国内导热散热领域的领先企业,苏州天脉先后开发了导热界面材料、石墨膜、超薄热管、超薄均温板等导热散热产品,快速响应了下游市场的需求。经过多年的发展积累,苏州天脉在导热散热领域已具备相对领先的市场地位和产品竞争力。

苏州天脉自主研发的低挥发导热材料、高导热绝缘片、超薄热管、均温板等产品性能达到同行业相对高水平,产品性能具备与国际品牌及中国台湾厂商产品竞争的实力,并获得各大知名电子品牌客户的认可,实现规模化生产及供货。

2021-2023年,苏州天脉散热业务收入复合增长率达到14.58%,在国内散热领域的市场地位不断提升。2023年,苏州天脉导热散热产品实现销售收入9.15亿元,在同行业可比公司中排名第三,仅次于飞荣达和中石科技。

在热管与均温板方面,苏州天脉已发展成为超薄热管、均温板领域的领先企业,可量产热管、均温板厚度最低可以分别做到0.3mm、0.22mm,对应传热量均达到5W以上,内部核心毛细结构全部实现自主生产,指标参数方面在同行业竞争对手中处于相对高水平。

2023年,苏州天脉热管、均温板在全球智能手机领域渗透率达到9.45%,处于细分市场相对高水平。

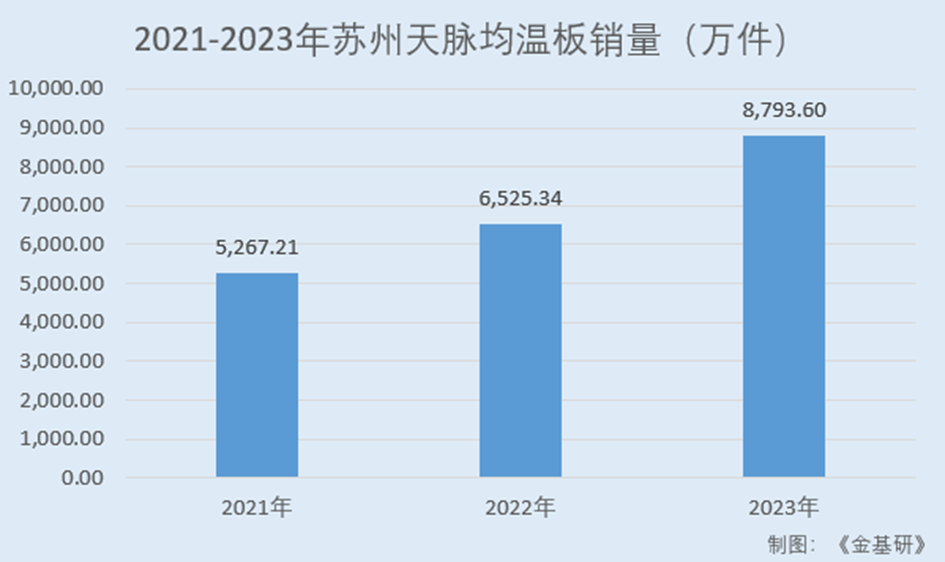

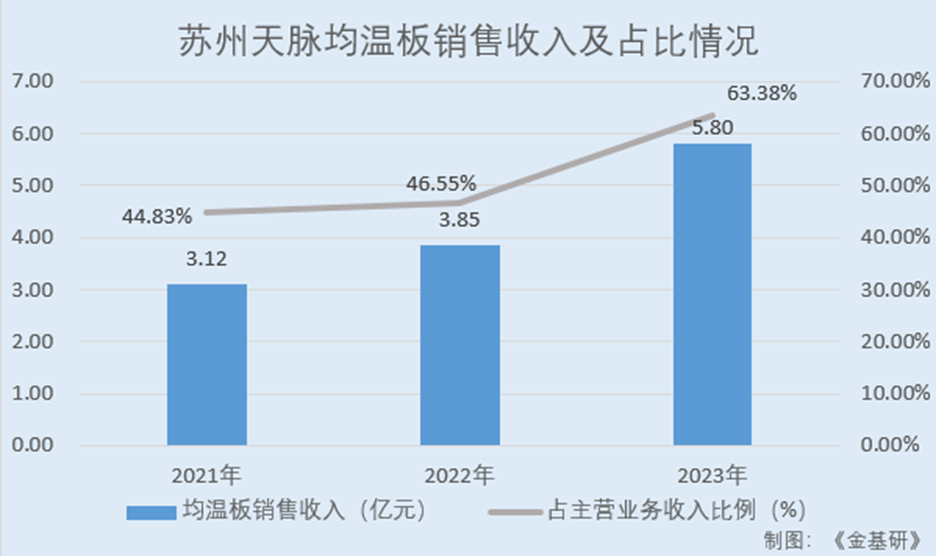

近年来,均温板产品由于其形状、材质、厚度相对灵活,设计自由度高,从2021年起逐渐成为各大品牌厂商中高端智能手机的主流散热方案,在智能手机中的渗透率快速上升。

而苏州天脉凭借在均温板产品上的技术研发实力、交付能力以及性能与可靠性上的优势,逐步得到了下游客户的广泛认可,成为诸多品牌的主力供应商,取得了大量均温板订单,带动了其销售收入的快速增长。

2021-2023年,苏州天脉均温板销量分别为5,267.21万件、6,525.34万件、8,793.60万件,销售收入分别为3.12亿元、3.85亿元、5.80亿元,占当期主营业务收入的比例分别为44.83%、46.55%、63.38%。

在导热界面材料方面,苏州天脉是行业内为数不多的具备自主研发和中高端产品生产能力的企业,现拥有4个大类17个小类200多个型号的导热界面材料,是国内同行业中产品品种最丰富的企业之一。苏州天脉生产的导热界面材料导热系数最高可以达到15W/m.K,同类产品关键指标性能与国际市场竞争对手水平相当。

2023年,苏州天脉导热界面材料实现销售收入约1.45亿元,约占国内市场份额的8.63%,在国内市场集中度偏低的背景下,其导热界面材料份额处于行业领先地位。

综述之,苏州天脉产品性能处国内先进水平,具备参与全球竞争的实力,在各细分领域取得了市场的广泛认可,相关产品市场占有率居于行业前列。特别是,近年来苏州天脉均温板的销量、销售收入、占主营业务收入比例均快速上涨,带动其业绩持续增长。

四、加大研发投入强化研发资源,自研自动化产线增强“智造”优势

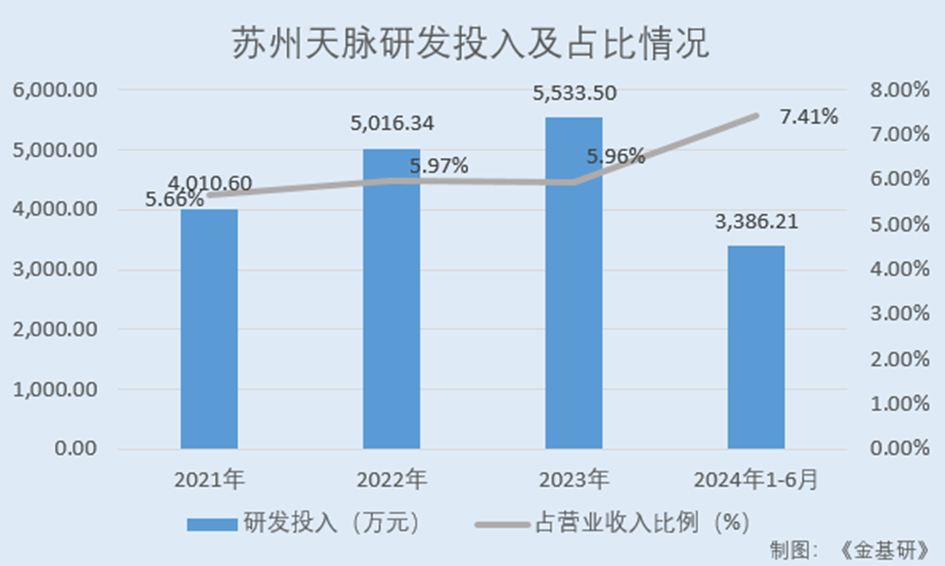

作为国家高新技术企业,苏州天脉始终坚持创新驱动发展战略,持续加大研发投入规模,构建研发资源优势。

据东方财富choice数据,2021-2023年及2024年1-6月,苏州天脉研发投入分别为4,010.60万元、5,016.34万元、5,533.50万元、3,386.21万元,占营业收入的比例分别为5.66%、5.97%、5.96%、7.41%,研发投入及占比整体呈逐年增长趋势。

技术人才是苏州天脉实现技术创新和可持续发展的根本。

苏州天脉建立了一支由高分子材料与工程、金属材料学、机械设计与自动化、电子工程、流体力学、热力学等多学科、多领域人才组成的研发工程团队,为新品研发和技术创新奠定了扎实的基础。截至2023年12月31日,苏州天脉拥有研发人员215人,占员工总数比重为12.49%。

研发软硬件方面,苏州天脉配备了齐全的研发测试设备,包括耐电压测试仪、比热容测试仪、热扩散系数测试仪、导热系数测试仪、电阻测试仪、热阻测试仪等多种测试设备,可以根据客户需求准确测量出产品的不同性能特点。同时,苏州天脉配备了专业的热仿真分析软件FLOTHERM,可为电子行业客户提供全方位的电子系统散热仿真分析和散热模拟方案。

凭借突出的研发资源优势和持续的研发投入,苏州天脉创新成果显著。

目前,苏州天脉拥有包括粉体复配技术、粉体表面改性工艺、热管毛细结构加工技术、均温板铜粉毛细及支撑结构共存的点涂烧结技术、均温板自动化生产技术在内的十一项关键核心技术,覆盖材料配方、加工工艺、产品结构、自动化等多个方面,技术实力居于同行业相对高水平。

特别是在生产自动化方面,苏州天脉走在行业前列。苏州天脉建立了一支内部自动化团队,可以根据产品特点和工艺难点,自主研发、设计、制造、维护各类非标自动化设备、测试设备、模具、治具,以及自主开发各类适配设备运行的软件系统。

近年来,苏州天脉投入大量资金自主开发热管、均温板自动化生产线、自动测试线等自动化设备,并导入自主开发的数据信息系统,使得其自动化、智能化水平持续提升,降低了单位人工成本,大幅提高了生产效率。

生产自动化优势使得苏州天脉在供货及时度、生产成本等方面保持不俗的竞争力。

同时,苏州天脉重视知识产权管理,且为需保密技术建立了严格的保密措施。截至2024年6月30日,苏州天脉拥有专利技术77项,其中,发明专利11项,并有多项专利技术正在申请中。

综上,苏州天脉重视技术创新,持续加大研发投入力度构建研发资源优势。目前,苏州天脉创新成果显著,拥有十一项关键核心技术,积累了不俗的技术优势。特别是在生产自动化方面,苏州天脉走在行业前列,使得其在供货及时度、生产成本等方面具备竞争力。

五、下游电子信息行业发展空间广阔,募资扩大产能增强研发实力

电子信息技术是加快形成新质生产力的重要引擎。近年来,国内相关部门陆续出台了一系列电子信息行业发展政策、规划、指导意见,有利推动了国内电子信息及相关产业链的快速发展。

随着电子信息技术的发展以及以5G、数据中心为代表的新基建战略的全面推进,国内电子信息行业具有广阔的发展空间。

据智研咨询数据,国内电子信息行业收入规模从2015年的15.41万亿元增长至2023年的27.43万亿元。

同时,伴随电子产品性能越来越强大,内部元器件集成度和组装密度的提高将导致其工作功耗和发热量不断增大,散热管理越来越受到消费电子厂商的重视,这一趋势使得对导热散热材料或元器件的需求愈加突出。

此外,5G大规模商用亦进一步推升散热产品需求。一方面,5G信号传输量和发射频率均有数倍的提升,伴随而来的是巨大的芯片发热量;另一方面,5G在各类AR、VR、无人驾驶、人工智能、无人机等领域的新型电子终端的应用将催生大量新增散热需求。

据BCC Research于2023年发布的研究报告,2023-2028年,全球热管理市场规模复合增长率为8.5%,市场规模将从2023年的173亿美元增加至2028年的261亿美元,市场空间广阔。

作为国内知名电子热管理解决方案提供商,苏州天脉产品是提高电子产品运行可靠性、稳定性的关键材料,其业务将持续受益于下游行业的蓬勃发展。

此番上市,苏州天脉拟募集资金3.95亿元投向“散热产品生产基地建设项目”“新建研发中心项目”和“补充流动资金项目”。

其中,“散热产品生产基地建设项目”总投资2.95亿元,通过购置土地新建厂房,购置先进生产设备、检测设备,引进专业人才,进一步提升苏州天脉优势产品的生产能力和自动化水平,增强核心竞争能力。

“新建研发中心项目”总投资5,020.00万元,通过引进先进研发试制、实验、检测设备以及研发应用软件建设行业内领先水平的现代化研发中心,增强苏州天脉的整体研发实力。

总的来说,募投项目的实施将有效扩大苏州天脉重点产品的生产能力,提升整体研发能力、生产自动化水平等,进一步巩固和加强其在导热散热领域的市场地位,为苏州天脉的持续发展奠定坚实的基础。

未来,苏州天脉将紧抓下游行业发展机遇,不断提升自身研发能力、技术水平和客户服务能力,为下游行业智能化、高性能化、数字化发展持续赋能,致力于成为业内领先的热管理整体解决方案提供商。