近些年,伴随着居民理财需求的迸发,银行理财市场规模逐步扩大。

在前不久的2024Inclusion·外滩大会上,麦肯锡发布了《银行理财六大趋势》,其中提到在财富管理客户风险偏好普遍下移的大背景下,银行理财将是客户财富管理配置替代存款的主流品种,其市场管理规模年增速有望达到9%,到2030年增长至50万亿元。

与此同时,银行理财的投资者人数也在增加。数据显示,银行理财投资者从2019年的0.22亿增长至今年上半年的1.2亿。预计到2030年,银行理财投资者有望翻倍超2亿人。

虽然银行理财市场规模庞大且在高速增长,但市场竞争非常激烈,银行如何获得更多客户是关键中的关键。在《一点财经》看来,银行方面应该发挥出用户思维,真正找到用户痛点然后通过产品创新解决痛点,必然会获得更多用户青睐。

上银理财尤为注重发挥用户思维提升用户体验,其与上海银行推出的“夜市理财”就是一个典型。

用户思维背后的需求洞察

现在的银行理财,其实已经进入了经济学家哈耶克提出的“消费者主权时代”,即在供大于求的时代,市场天平会偏向消费者,商家需要提供更好的产品和服务体验,真正为顾客创造价值。

然而,许多银行理财产品的用户体验并不好。

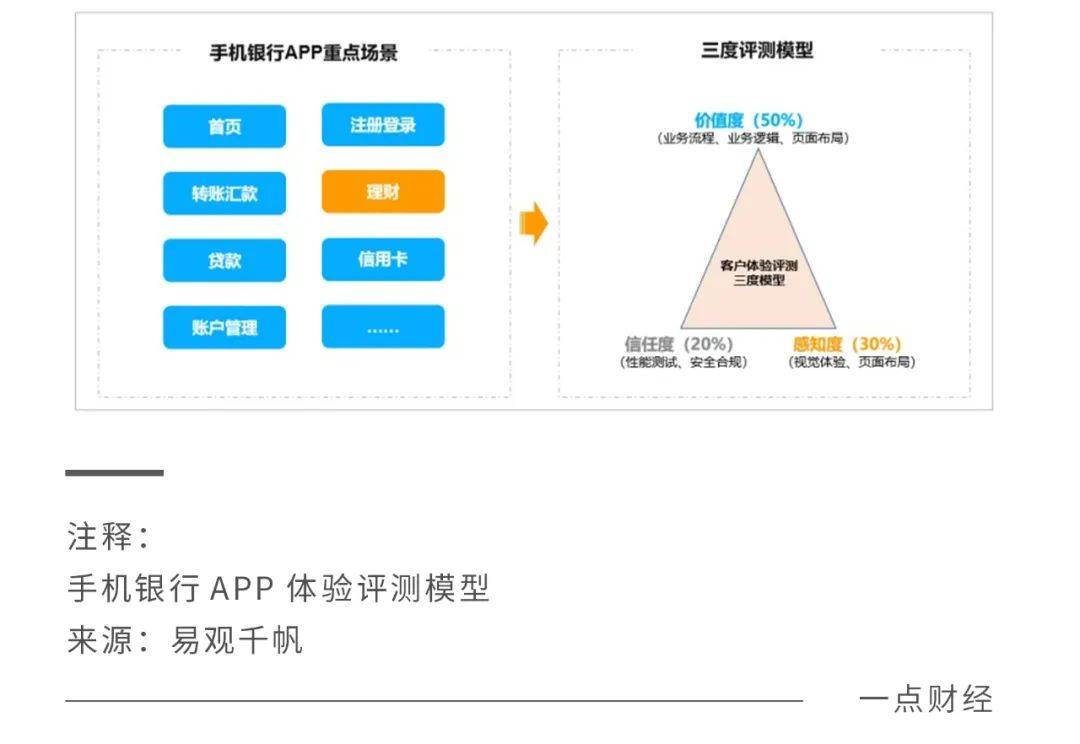

金融数字化服务商易观千帆发现,一些手机银行APP的活跃及留存处于低位,源于核心金融功能体验欠佳,尤其是基础功能服务、转账查询及投资理财等方面的体验明显不足。

以某城商行手机APP为例,相较于对标行,其在查询业务、投资理财业务的得分相对较低。投资理财业务短板相对更突出,百分制得分仅为57%。

易观千帆指出,要提升投资理财业务的用户体验,关键是要提升价值度,也就是产品与服务是否满足用户使用价值,主要体现在业务逻辑、业务流程以及页面布局的合理性及科学性。

举个例子,投资理财的本质,在于通过时间换取价值。但是,很多理财产品没有让投资者换取到更多时间价值。它们总是一昧追求通过高回报来吸引用户,却没有考虑如何通过业务逻辑和流程的合理性,创造更多时间价值。

比如,绝大多数理财产品必须在工作日/交易日16:00前申购,方可在下一个工作日/交易日开始计算收益。然而,这个时间点要么很多用户都在上班,没有时间和精力研究产品,要么很多用户完全没有了解清楚产品规则,往往错过了这个时间,结果损失了收益。

如果能够给用户更多分析和买入产品的时间,无疑提供了极大的便利,也会增加用户对理财产品的好感和黏性。

夜市理财,直击痛点

有些理财产品,正在通过规则创新,解决用户痛点。

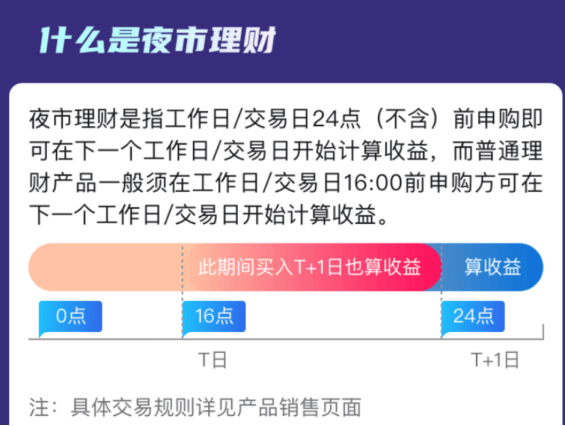

比如,上银理财与上海银行推出了“夜市理财”专区,它是指投资者在工作日/交易日24点(不含)前申购,即可在下一个工作日/交易日开始计算收益。

简单说就是“夜间不打烊,投资提前享”,这样一来很多人可以上班安心工作,下班后稳稳理财了。

具体来看,“夜市理财”有两个系列的产品。

其一是上银理财“鑫享利”系列产品。

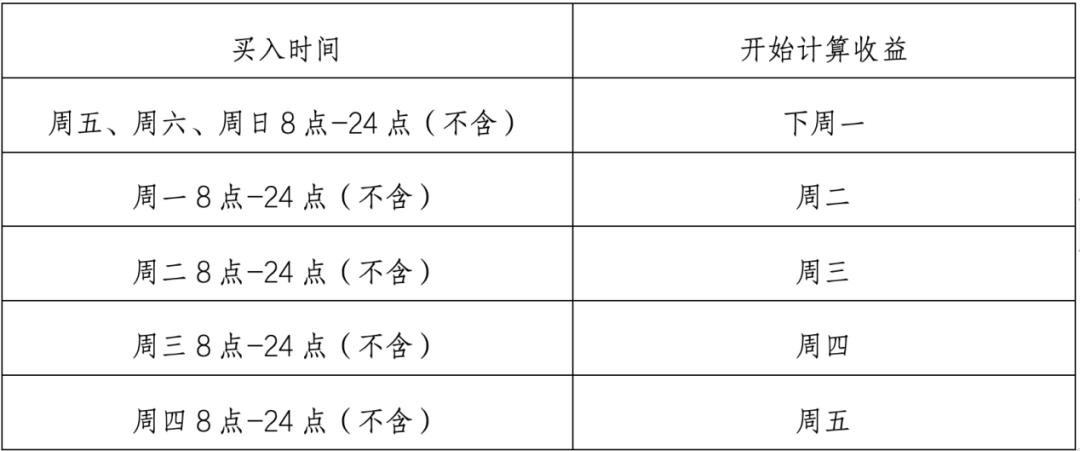

该产品周期灵活,可以按需选择,单个投资周期内投资者可以自行选择“自动续作”或“自动赎回”,适合不确定资金使用时间,但短期暂无使用计划的人群。并且,赎回资金确认日早间到账,预计最快在8:30。根据手机银行显示,鑫享利系列产品交易规则如下:

另外,在鑫享利系列产品中投资者如果在周末提交申购申请,周一就能确认,而全市场绝大多数的其他理财产品把周末申购视为周一申购,周二即确认,无疑鑫享利系列能让投资者早一天参与投资,获得更多时间价值。同理,投资者如果在节假日申购,在节后首个工作日/交易日就能确认。

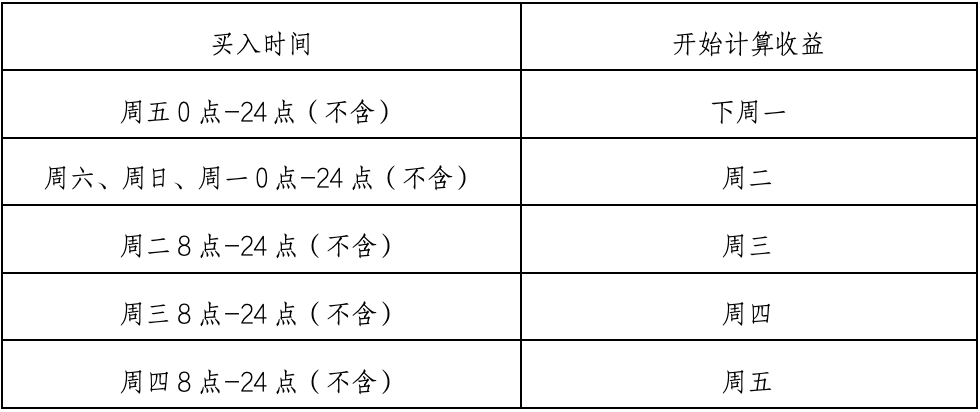

其二是上银理财“慧精灵”现金管理类产品。

从估值方法看,慧精灵作为现金管理类产品采用摊余成本法估值,基本以存量资产的买入收益率计价,受短期债券市场波动影响较小。从产品投向上看,现金管理类主要投向同业存单、同业存款、逆回购、利率债、高等级信用债等。

总的来看,上银理财与上海银行的“夜市理财”在操作体验上显露出创新的用户思维,这种思维可以归结为“产品服务化”和“服务产品化”:

前者是指能够站在为用户服务的角度来设计产品,就像“夜市理财”考虑到了投资者的时间成本;后者是指把服务过程变得像产品制造一样标准化,就像“夜市理财”推出多个标准化的产品供投资者选择。

在《一点财经》看来,其实“夜市理财”能够创造三重价值。

首先是用户价值。

“夜市理财”提升了投资者理财的便利性,提供了更加灵活的投资时间,让投资者获得了更多的时间价值,而时间的价值是充满想象空间的。

其次是商业价值。

“夜市理财”提升了产品的使用体验和用户黏性,能够获得更多新增用户和盘活更多存量用户。在银行理财领域竞争激烈的背景下,这无疑能够获得更多用户青睐,有利于产品破圈,扩大业务成长空间,给银行发展创造更多增长机会。

最后是行业价值。

在银行理财产品高度雷同的当下,上银理财与上海银行瞄准投资者需求推出“夜市理财”这样的创新产品,也为银行理财市场的发展和创新贡献了力量。它也让其他同行认识到,用户思维才是银行理财的杀手锏。