摘要:“最近经常吃魔芋丝,瘦了20斤。”在腾讯视频播出的一档综艺节目中,明星杨紫在展示毛不易冰箱里的食材时,不经意间提及。

“最近经常吃魔芋丝,瘦了20斤。”在腾讯视频播出的一档综艺节目中,明星杨紫在展示毛不易冰箱里的食材时,不经意间提及。

以“上镜显瘦”为标准严苛管控身材的明星们,不仅是杨紫和毛不易,还有关晓彤、邓紫棋、昆凌等多位明星,都曾在自己的减肥经历中细数魔芋的功绩。

魔芋又名蒟蒻(Jǔ Ruò),在减肥人的眼里,它是近乎完美标准的食物,有着比绝大部分蔬果还要低的热量,100g仅含魔芋精粉、水、氢氧化钙的魔芋制品热量仅有6.5千卡,而同等重量的苹果热量为53千卡。

因热量低、口感佳、且能补充人体所需的膳食纤维,魔芋逐渐在主食领域占有一席之地,麻辣魔芋爽、魔芋凉皮、魔芋面等各式各样的做法琳琅满目。此外,魔芋还是很多人吃火锅、麻辣烫时的必点物,如今随着新茶饮的盛行,以魔芋粉制成的晶球、椰果作为新式奶茶的配料,深受消费者喜爱。

魔芋食品渐引新风尚之下,卖魔芋的公司也乘着这股春风,即将迎来资本市场的“魔芋第一股”。12月8日,一致魔芋通过北交所上会审核,保荐人为五矿证券。

据悉,一致魔芋为三只松鼠、百草味、劲仔食品等多个休闲零食品牌的代工厂,其中三只松鼠和百草味的魔芋爽均由一致魔芋子公司一致嘉纤生产。

而一致魔芋的上市之路并非一帆风顺,折戟创业板后转战北交所,却因监管问询自降身价三成,引发外界对其上市存在水分的质疑,而随着问询函的披露,实控人吴平的商业行贿往事也被揭露开来。

同时,产品结构单一、净利润注水、毛利率走低、存货跌价风险陡增、关联方供应商问题,皆是一致魔芋的难言之隐。

二进宫自降身价,“魔芋姐”被曝现金行贿

一致魔芋的创始人吴平是位60后风云人物,各项荣誉傍身,全国农村科技致富女能手、全国巾帼示范基地带头人、第二批国家“万人计划”领军人才、中国园艺学会魔芋协会副会长、湖北省魔芋协会会长等,都是她的头衔。

出身于医药学院的吴平,大学毕业后便进入制药厂担任技术员,之后辗转做了中药材公司的质检员、销售经理,1997年开始创业,开了一家广告营销公司湖北美辰文化,营运至今。

吴平的出生地宜昌市长阳县,鄂西山区,是中国魔芋之乡,但早年间,国内还没有一个叫得响的魔芋品牌。大学期间,吴平的一位老师曾讲述到自己在日本的一段经历,魔芋产品很受当地居民喜爱,政府还规定中小学生配餐中必须有魔芋食品。

“老师讲的这段经历,使得我对魔芋的健康作用有了一个最初的印象。”吴平回忆道,“后来毕业参加工作,老师的故事却一直没忘。”

2007年,做了10年传媒广告人的吴平下定决心开启她的魔芋生意,这年4月,她拿出和丈夫前十年一起打拼攒下的积蓄创建了一致魔芋,变身“魔芋姐”。

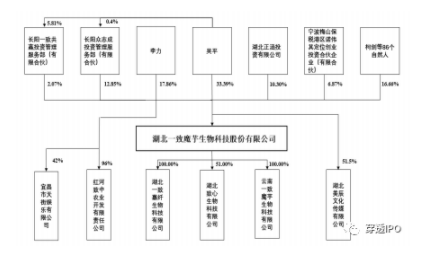

在一致魔芋里,吴平直接持有33.39%股份,并通过员工持股平台一致共赢(2.07%)、长阳众志成(12.85%)间接控制14.91%股份,合计拥有48.3%表决权,为控股股东。

另外,其配偶李力持股17.86%,夫妇二人通过直接与间接方式合计控制公司66.16%表决权,为共同实控人。

中国劲酒旗下的湖北正涵投资持股10.3%,为公司第四大股东;第五大股东为一家合伙投资机构诺伟其,持股6.87%;其余16.66%股份由86个自然人分别持有,其中包括公司董监高和核心员工等。

实际上,此次IPO并非一致魔芋首次冲击资本市场。2020年9月,一致魔芋曾在五矿证券的辅佐下启动创业板IPO辅导,但长达一年多的辅导工作过后,迟迟未能进入申报环节,北交所横空出世后,一致魔芋选择了改道。

虽然北交所极具包容性,但企业存在的瑕疵也逃不过它的眼睛。首轮问询过后,一致魔芋突然自降身价,将发行数量从1941万股至2232.15万股,下调为1688万股至1941.2万股,同时将发行底价从此前的23元/股降至16元/股,下调幅度超30%。

这一举动,一度引发外界对一致魔芋变相承认自己IPO存在水分的质疑。对此,一致魔芋声称是根据证券市场的情况和维护股价稳定的需要。

而随着问询的披露,实控人吴平的商业行贿往事也被揭露开来。《湖北省秭归县人民法院刑事判决书》显示,一致魔芋与洪丕源案有不少瓜葛。资料显示,洪丕源曾于2011年-2016年任职长阳土家族自治县委常委、副县长。

吴平曾为感谢洪丕源给公司提供的帮助,在2007年-2014年间,分14次送给洪丕源现金共计8.9万元,洪丕源予以收受。2014年下半年,洪丕源得知其被纪检部门调查之后,退还现金5万元。

对此,北交所也要求公司说明资质获取、项目审批是否符合相应的法律法规规定,是否存在商业贿赂或者其他不正当竞争行为,上述事项是否构成重大违法行为等。

毛利率走低,存货跌价风险陡增

一致魔芋主要从事魔芋精深加工以及魔芋相关产品的研发、生产和销售,主要产品包括魔芋粉、魔芋食品和魔芋美妆用品等。此外,一致魔芋与百草味、三只松鼠等企业合作,成为它们的代工厂。

2019年-2022年6月,一致魔芋营业收入分别为3.66亿元、3.79亿元、5.01亿元和2.24亿元,年复合增长率为17%;净利润分别为3851.4万元、4435.54万元、5926.53万元和4183.15万元,稳步增长。

但相比之下,一致魔芋盈利能力尚不及同行可比公司。2022年上半年,三元生物、金丹科技、百龙创园净利润分别为1.19亿元、8495.24万元和7845.36万元,远超一致魔芋。

同时,一致魔芋的净利润中有不少政府补贴成分。报告期内,公司计入其他收益的政府补助金额分别为772.96万元、933.71万元、813.96万元和637.13万,占比净利润分别为20.07%、21.05%、13.73%和15.23%。

从收入结构来看,魔芋粉是一致魔芋绝对的收入主力,报告期内,该项收入分别为3.21亿元、3.31亿元、4.3亿元和1.88亿元,占主营业务收入比例为88.34%、88.02%、86.83%和85.42%。

可见,一致魔芋产品结构单一,业绩高度依赖魔芋粉销售,这也使得其业绩表现直接与魔芋粉挂钩。

然而,魔芋粉的毛利率不断下跌,2019年-2021年分别为21.54%、20.93%和20.57%,直到2022年上半年才重新上涨至28.15%。

不仅如此,三大主营业务中毛利率最高的魔芋美妆用品毛利率也在持续下跌,报告期内分别为57.28%、50.07%、46.44%和41.44%。

受此影响,一致魔芋主营业务整体毛利率随之下降,2019年-2021年分别为23.05%、21.71%、21.00%,常年垫底同行业可比公司,同期行业毛利率平均值分别为39.28%、34.15%和29.75%。

今年上半年,一致魔芋主营业务毛利率突增至27.13%,且超过行业均值25.09%,招股书中说明,这主要系原料市场价格持续下降,公司采购成本下降幅度高于产品销售单价下降幅度所致。

从收入区域分类来看,报告期内,一致魔芋外销收入分别为1.75亿元、1.67亿元、2.15亿元和1.04亿元,占比主营业务收入分别为48.05%、44.27%、43.47%和47.35%,外销收入占据了公司主营业务销售收入近半壁江山。

外销业务受外汇汇率走势、贸易战、俄乌冲突等事件的影响,未来有可能在一定时期内影响一致魔芋产品的境外销售,导致其境外销售收入存在下滑风险。

而面对国际客户,一致魔芋难掌握话语权,应收账款逐年升高。报告期各期末。公司应收账款分别为3227.29万元、3865.8万元、5641.20万元和4925.97万元,占流动资产的比例为13.79%、11.91%、18.17%和16.67%。

应收账款按账龄分类,各期账龄在1年以内的占比分别为96.42%、99.07%、98.58%和98.11%,接近行业内可比公司,但应收账款周转率却逐年下降且低于行业均值,期内一致魔芋应收账款周转率分别为12.31、10.69、10.53和8.04,行业均值则为12.22、13.63、14.68和10.83。

同期公司存货账面价值分别为1.61亿元、2.12亿元、1.16亿元和 1.17亿元,占流动资产的比例分别达到68.83%、65.26%、37.41%和39.74%。

招股书显示,存货主要为原材料、半成品、库存商品及发出商品,各期一致魔芋存货跌价准备计提比例分别为0、0.14%、0.09%、0.19%,而行业均值为0.37%、0.23%、0.11%、1.77%,明显偏低。

与此同时,一致魔芋存货周转率分别为1.6、1.59、2.41和2.78,与各期行业均值5.88、6.24、7.16和4.99相比,仅为行业的三分之一,存货跌价风险陡增。

低价进货关联方供应商,遭监管利益输送质疑

一致魔芋主要原材料为魔芋精粉(原料)、魔芋干片、鲜魔芋,公司表示,受制于魔芋的自身特性和产业链现状,报告期内供应商较为集中,前五大供应商采购金额占比分别达49.41%、58.10%、67.65%和 67.27%。

一方面,一致魔芋存在供应商变动频繁的情况。

2021年7月,楚雄云长生物科技刚刚成立,便成为一致魔芋供应商,并在今年上半年迅速上升至第四大供应商;2020年,佳艳佳芋首次成为公司前五大供应商,即与其形成大额采购款6373.16万元。

此外,PT.INSANAGROSEJAHTERA 作为2019年、2020年的前五大供应商,在2021年消失在前五大供应商名单中;而2019年第二大供应商楚雄致力已于2021年7月注销。

另一方面,一致魔芋与第一大供应商顺晟致宣关系匪浅。

顺晟致宣包括宣威顺晟、宣威致宣两家公司,2019年-2022年上半年,一致魔芋向其采购金额分别为1.59亿元、1.03亿元、1.15亿元和5645.37万元,占比分别达57.64%、28.09%、36.4%和34.3%。

一致魔芋子公司云南一致与顺晟致宣存在着多重关联关系,前者多位前员工曾在顺晟致宣任职。其中,云南一致前经理贾明星曾于宣威致宣任职经理,前登记为财务人员的陆联金曾被委托帮助宣威致宣办理工商登记;云南一致前采购人员桓发应在宣威顺晟任职总经理,并于2020年1月离职。

有着这样一层关系,一致魔芋向宣威顺晟的采购价格要低于魔芋协会统计市场价格和向全部供应商采购均价。

其中,在2020年第三季度,一致魔芋向顺晟致宣采购特级魔芋精粉(原料)的价格为8万元/吨,而向全部供应商采购的价格则为9万元/吨,差异率达11.11%。

这也引发北交所对一致魔芋与宣威顺晟“是否存在利益输送”的质疑。

2022上半年,一致魔芋净利润4183.15万元,同比大增56.32%,但同期营收同比下滑3.27%。对于不增收却增利的原因,一致魔芋解释称是毛利大幅增加所致。

毛利润是营业收入与营业成本之差,在营收不增长的情况下,只有营业成本下滑,才能带来毛利的上升。据披露,2022上半年一致魔芋主营业务成本1.60亿元,同比下降10.62%,其中魔芋粉成本1.35亿元,同比下降16.20%。换句话讲,顺晟致宣的低价供货使得一致魔芋的营业成本下降,也是间接导致净利润大幅增长的主要因素之一。

实际上,不只是供应商变动频繁,一致魔芋的前五大客户同样如此。据招股书,公司主要客户群体为食品制造商、品牌运营商、食品原料贸易商以及个人消费者。

范府食品、临沂艾德森作为一致魔芋2019年、2020年的前三大客户均未进入2021年前五大客户名单;2020年,一致魔芋首次与SEM MINERALS, L.P.合作,后者便成为第一大客户,向其销售金额达2116.94万元。

2022年上半年,公司前五大客户中,有四家为外企,仅有第二大客户劲仔食品为国内企业。而劲仔食品为一致魔芋关联方,一致魔芋独立董事钱和曾担任劲仔食品独立董事,于2021年9月离职。

2021年-2022年6月,一致魔芋向劲仔食品销售魔芋食品金额分别为928.6万元、738.98万元,同期应收账款账面余额9.63万元、300.34万元,坏账准备4.82万元、15万元。

乐居财经《穿透IPO》注意到,一致魔芋与前五大客户和供应商之间签署的大多为框架协议,合同期限只有一年,这意味着,公司与大客户和供应商之间的合作存在较大的不确定性,这对一致魔芋业绩的稳定性产生不利。

内容来源:乐居财经 李姗姗