摘要:浙江国祥卖壳14年后又再次上市闯关成功,但该公司此次上市引发颇多争议。浙江国祥一边通过现金分红给大股东输血,一边又进行巨额的资金理财,公司存在上市圈钱之嫌。

原定于10月9日进行网上申购的浙江国祥,IPO被紧急叫停!

10月7日晚间,浙江国祥发布公告称,因有关媒体报道,为切实维护投资者利益,发行人及主承销商决定暂停后续发行工作,待有关事项得到核实澄清后再继续发行。

随后,上交所就浙江国祥暂停首次公开发行答记者问,上交所表示,将针对自媒体所反映的情况,对浙江国祥开展一次专项核查。目前,浙江国祥已暂停IPO发行程序。

览富财经网注意到,浙江国祥卖壳14年后又再次上市闯关成功,但该公司此次上市引发颇多争议。浙江国祥一边通过现金分红给大股东输血,一边又进行巨额的资金理财,公司存在上市圈钱之嫌。此外,公司质地不佳但却获得远高于同行的发行溢价,背后是众多机构高价抬轿,其承销商东方证券在收取巨额承销费的同时,上市前还入股了浙江国祥。

相同资产二次上市,再割一波韭菜?

仔细查看浙江国祥的发展历程,可以发现这家公司的槽点非常多。

根据官网介绍,浙江国祥是一家专注于精密工业、新能源、新材料、尖端医疗、地铁、核电等领域及公共建筑室内环境提供人工环境系统解决方案的设备供应商,公司拥有浙江、广东等四个生产基地,70多个销售和服务网点。

浙江国祥的前身是浙江国祥制冷工业股份有限公司。2003年,国祥股份成功上市,该公司是由陈和贵及其子陈天麟投资成立的空调制冷企业。2004年,陈天麟盲目扩张致使公司陷入困境,业绩也急转直下。2009年,国祥股份还被实施退市风险警示,名字也变为*ST国祥。

处境艰难的国祥股份开始寻求“卖壳”自救。2009年,国祥股份开始筹划重大资产重组,公司当时的实际控制人陈天麟选择“卖壳”给华夏幸福。

彼时,华夏幸福“借壳”成功后,*ST国祥的股票简称变更为华夏幸福,空调公司摇身一变成为地产企业。由于华夏幸福是地产企业,公司无意经营空调相关业务。

有意思的是,国祥股份原来的董秘,陈根伟先生,斥资8000万元把空调资产买了回来!

公开信息显示,浙江国祥现在的空调业务来自于曾经的上市公司国祥股份。也就是说,相同的资产,相同的业务,被同样一批人又带回了A股。

一边现金分红,一边融资理财

值得注意的是,浙江国祥在冲刺IPO的过程中,公司竟然接连上演了清仓式分红和透支式分红的“好戏”。相关资料显示,2017年浙江国祥的净利润为2942.36万元,而现金分红高达2989.03万元,一年的利润被全部分完;2018年,浙江国祥的净利润仅为806.72万元,但公司的现金分红却高达4019.73万元,严重透支了当期利润。

需要说明的是,陈根伟和徐士方夫妇合计控制浙江国祥65.33%的股权。几乎可以说,公司的实际控制人拿走了大部分的现金分红。

根据浙江国祥的招股书,公司此次IPO拟募资7.37亿元,其中5.37亿元将用于项目建设,而2亿元将用于补充运营资金项目。

2020年至2022年,浙江国祥的交易性金融资产分别为2.11亿元、4.06亿元、7.34亿元,占同期总资产的比重为22%、30%、43%。2023年上半年,公司的交易性金融资产金额达到9.02亿元。公司一边进行资金理财,另一边又向资本市场募集巨额资金,公司募投补充运营资金是否存疑?这是否又加重了公司圈钱的嫌疑?

高溢价发行的背后,部分公募基金参与抬轿?

据了解,浙江国祥曾在2016年和2020年向上交所提交上市申请。2023年6月,浙江国祥顺利过会。浙江国祥IPO定价为68.07元/股,对应的发行市盈率为51.29倍。

按照发行价募集资金就是23.84亿元,也就是说,如果浙江国祥成功上市发行,或将超募资金16亿元。超募资金的背后,东方证券等承销商也将赚取巨额的承销费用。

作为保荐机构与承销机构,东方证券还持有浙江国祥的股份。根据其招股书,东证汉德持有公司287.4万股股份,占公司发行前总股本的2.74%。东方证券的全资子公司上海东方证券资本投资有限公司持有东证汉德11.11%出资份额。

事实上,浙江国祥所处行业的近一个月的平均静态市盈率为27.81倍,而浙江国祥此次上市发行的市盈率竟然超过50倍,并且还远远超过空调行业头部企业美的集团、格力电器等公司,如此高的溢价发行,必然引来投资者的质疑。

高溢价的背后,浙江国祥这家公司的质地也比较一般。浙江国祥的主要产品水冷螺杆机组、风冷螺杆机组、模块机及空调末端,市场占有率分别为4.63%、4.65%、4.52%和6.92%,分别排名第9位、第9位、第7位和第5位。行业的竞争较为激烈,公司在行业内的地位并不占优。

从客户结构看,大客户的稳定性较差,集中度较差。2022年的前三大客户均为新增大客户,而2021年的前四大客户已不在2022年的前五位之列。

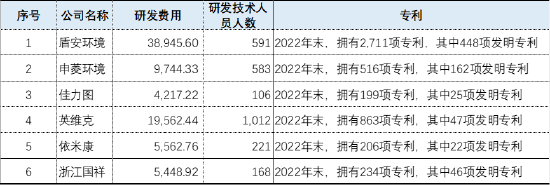

此外,浙江国祥的偶发性收益较大,并且公司的研发投入和发明专利等数据,也明显低于同行业的头部企业,仅仅位居行业中游水平。

综合来看,浙江国祥的质地较为一般,但IPO发行给出的溢价却远高于行业平均水平。在这其中,部分公募基金似乎存在高溢价报价的行为。

相关资料显示,参与初步询价的投资者为733家,配售对象达到8547个,其中大部分公募基金的报价在73元/股左右。但是,嘉实基金、富国基金等机构的报价却远超行业均值。嘉实基金的报价为81.94元/股,较发行定价溢价20%;富国基金的报价为80.75元/股,较发行定价溢价19%。

目前,引发诸多争议的浙江国祥IPO已被暂停,公司将进一步核实后再继续发行。针对该公司的后续发展,览富财经网将持续保持关注。