摘要:正确的事从来难做

文 | 白嘉嘉

盒马正在通宵达旦地推进“折扣化经营”战略。

凌晨的昆山糖盒工厂里,有数万条吐司在产线上出炉,经过冷却、包装被送到江浙沪皖的所有盒马门店。早上,顾客就可以通过App或在门店货架上买到这些新鲜的面包。

这条产线被盒马寄予重望,是盒马在接下来要掀起的吐司价格战中制胜的关键。官方给出的数据是,同样品质的一条吐司,在品牌店里标价98元,而盒马只卖39.9。

降价格不降质量的硬折扣,是盒马“折扣化经营”的关键。与促销临期产品、尾货的软折扣相区别,硬折扣通过精简团队、源头直采、自建产线等手段挤出产业链中的水分,最终实现物美价廉的目的。

这项战略在10月13日被盒马正式摆上台面,当天,5000多款商品实施全面线下降价,价格普遍下调20%。有消息称,2024年春节前,盒马鲜生和盒马mini的350多家线下门店,将全部转型为“折扣化”经营模式。

显然,折扣化经营是盒马适应新消费形式的手段,从过去这些年的动作来看,转型并非一时兴起,而是一系列产业链布局的草蛇灰线。

但是,正确的路从来难走,即便盒马选对了方向,仍有许多难关要过,其中,因为折扣化经营而被弱化的会员服务,或许未来会成为它绕不开的绊脚石。

1、为什么说盒马走在正确的道路上?

近两年,打折已经逐渐成为了商超的共识,打折活动、折扣店曾不出穷。

究其原因,除了消费者趋于理性、谨慎,更重要的是,电商经济崛起后,传统的大卖场经营模式因为缺乏定价权,很难将性价比做高,同时SKU体系过于复杂,单品类规模效应较弱,因此生存空间遭到压缩。

中国连锁经营协会发布报告显示,2021年,67.1%的超市企业销售额同比下降,72.2%的企业净利润同比下降,68.39%的企业客流量同比下降。另有数据显示,2022年,将近7000家实体门店倒闭,至少有1138家来自商超行业。

为了突破困境,业内形成了“硬折扣”和“软折扣”两条支线,而盒马则是少数在两条支线都有布局的品牌之一。站在今天来看,盒马两条线的布局其实是相通的。

2021年,盒马奥莱上线,售卖生鲜有关的折扣菜和特价菜,战略定位上帮助盒马消化多余的备货,客户以社区生活圈的中老年消费者为主。

回过头来可以发现,盒马奥莱补足盒马零售生态位的作用固然重要,但最大的收获是,盒马在奥莱中形成了一套通过减少SKU和运营成本来搭建垂直供应链的方法论,探索出了“线上下单、线下送货”模式之外的消费者行动逻辑。

这些积累,都在今天的硬折扣转型中得到了应用。比如,折扣仅面对亲自来到线下门店采购的消费者。本质上,线上、线下采购物资的消费者是完全不同的两拨人群,选择线下采购的人群有更高的概率对产品品质要求更严,配送费用相对敏感。

奥莱可以被看作盒马硬折扣转型的前瞻性布局,但盒马CEO侯毅萌生将盒马打造成硬折扣商超的想法,实际上要追溯到更早以前。

早在2018年,盒马就开始强化自有品牌,尝试建立全球买手团队以取代传统的代理制,并改变与供应商的关系。侯毅在2020年还曾提出,他的目标是将自有品牌占比提升至50%,在未来两年内达到“至少一半商品是外面买不到的独家商品”的效果。

自有品牌正是山姆、Costco、ALDI等国际零售巨头实现硬折扣的关键,这些零售商的自有品牌率均在60%到80%之间,ALDI更是达到90%。自有品牌,意味着商超身兼渠道商和品牌商双重属性,得以跳过多个中间环节,降低交易成本。从沃尔玛的数据推断,相同品质下,自有品牌的定价比其他品牌低15%左右,销售额占到30%,净利润贡献达到50%以上。

据公开信息显示,截止2022年10月,盒马的自有品牌销售额占比约35%。

除了强化自有品牌,盒马从这些国际零售巨头身上学到的另一个经验是,收缩SKU体系。

过去,国内的大型商超品牌,SKU普遍在5000以上,多的甚至会到达14000的级别,而山姆的SKU在4500左右,ADLI一般控制在1800上下。之所以会有这样的差别,主要是因为在电商出现之前,大卖场就是品牌们的流量入口,卖场的人流量越高,货架的坑位费也就越高,卖场也就更乐意出售货架给更多品牌。

但今天,随着标品日趋同化,差异化通过购物环境、商品陈列或是灯光等外在表现已经无法体现,商超大而全的SKU体系对消费者失去吸引力,继而在品牌端也失去了投放价值。

侯毅对此曾做过明确的表达,他认为,未来是爆品的时代,不是商品越多越好。购物完全碎片化,消费者只有真正认为盒马的商品好,才会来。

缩减SKU体系是盒马本次调整的重点之一,在这个过程中,约一半的商品将从原先的5000 SKU中被淘汰,最终实现2000到3000 SKU的动态平衡。

整体来说,提升性价比是当前消费形势下的破局之举,也是商超行业做深价值的必由之路。从盒马过去的一系列动作和创始人侯毅的言论来看,它始终走在正确的道路上,而这也是今天许多市场观察者对盒马寄予厚望的原因。

2、资金压力是盒马实现硬折扣转型的拦路虎

今年7月31日,盒马上线了“移山价”,随后引起了同行的模仿。

其中最为市场所关注的,是盒马与山姆围绕着榴莲千层这个品类展开了价格战,从128元1000克卷到了39.9元470克,盒马取得了最终的胜利。

对此,不少网友甚至调侃,盒马移山价的山,其实是山姆的山。

其实,网友的调侃并非空穴来风,山姆和盒马的竞争势头早就有迹可循。曾有媒体报道,沃尔玛中国总裁及首席执行官朱晓静在内部会议中表示,盒马是沃尔玛旗下山姆会员商店在中国的唯一竞争对手。

对此,侯毅7月26日接受媒体采访时回应道:盒马一直在努力,不断创新和改变,我们虚心向国际零售巨头学习。对于我们来说,未来机会是巨大的。在不久的将来,盒马一定是山姆最大的市场竞争对手。

客观来说,在当下这个时间点,将盒马与山姆放在一起横向对比,是不公平的。

山姆成立于1983年,已有超过30年的历史,上个世纪90年代初就已经进入了国际市场,目前在全球拥有超过800家门店。而盒马成立于2015年,算上今年也才八岁,门店别说在全球铺开,国内也仅集中在一线城市。

这意味着,山姆有更多的时间和空间发展自己的全球供应链体系,经营自有品牌,比如山姆品牌的烤鸡,麻薯,小青柠果汁,或者依赖沃尔玛全球供应链拿到的澳洲牛肉、挪威三文鱼。这些产品都只能在山姆会员店买到。

但另一方面,盒马也并非毫无机会,就像榴莲千层之争,显然是盒马在榴莲原产地拿到了更优待的价格。

真正拖累盒马硬折扣转型的,是越来越重的资金压力。

如前文所说,硬折扣背后是产地直采和垂直供应链建设,这两项动作虽然长期能降低企业的经营成本,但在开展动作初期,不论是说服源头供应商与盒马签订长期协议,还是自建工厂、供应链,都需要大量资金作为支撑。

而盒马的盈利能力一直饱受质疑,从诞生之初便连年亏损,直到2022年底,侯毅才在全员内部信中透露,当年盒马鲜生实现盈利。

今年9月,市场上再次传出消息,阿里巴巴正在搁置盒马鲜生在香港上市的计划,因目前消费股投资气氛低迷,上市后估值可能仅为40亿美元,远低于去年考虑筹集一轮私人融资时设定的60亿至100亿美元的目标。

上市被搁置、估值大幅缩水,资金压力眼看越来越重,盒马却无法放缓转型的脚步,因为只有扩大门店数量,才能将自建供应链和产线的优势发挥出来,否则前期的投入反倒会成为盒马业绩的负担。而扩大门店数量,同样是一笔不小的开支。

为了追赶山姆这样的国际零售巨头,盒马需要花大价钱练深“硬折扣”内功,而只有形成规模,才能让内功发挥出效果。侯毅曾用“生死战”来形容盒马的转型之路,毫无疑问,他很清楚这条路的凶险,但同样确定的另一件事是,盒马没有别的选择。

3、被弱化的会员服务或成盒马搬不开的绊脚石

盒马5000多款商品线下降价后,除了有欢呼的消费者,也有一部分人自认“冤种”。这些冤种,就是过去选择花钱成为盒马会员的消费者。

盒马会员们的不满,来源于线下折扣与会员权益不能互相叠加,这意味着,花258元办理的会员,并不能帮自己买到更便宜的产品。目前,已经有许多会员表示,“不会再买盒马会员了”。

盒马对会员群体的冷落,乃至淡化会员体系,可以被看作盒马推动硬折扣转型的代价,如前文所说,自建工厂、打造垂直供应链必须要有足够的销量作为支撑,才能实现盈利。在这一逻辑导向下,盒马从原本筛选出的小部分客群,逐渐回归全客群,并不令人意外。

客观来说,这个代价并不小,甚至有可能会成为影响未来价格战走向的决定性因素。

从表面上来看,山姆、Costco等零售巨头与盒马的会员服务相差不大,都有折扣、积分等功能。

但实际上,由于山姆等商超本身仅面向会员开放,会员费中其实包含了选品服务的费用。而选品的过程,本身就是商品背后的供应链建设。

或者说,是供应商选择是否交出定价权,加入山姆供应链体系的过程。

这一微妙的差别在价格战尚不激烈的阶段,或许不会太明显的体现出来,而一旦竞争陷入白热化,由于盒马缺少会员服务这一块现金流支撑,最终很可能会在价格战中处于劣势。

因为虽然源头直采和自建产线,能给盒马带来先发优势,但并不能成为无法被模仿的核心壁垒。

同行可以在盒马跑通商业模式之后有样学样,以更大笔的资金投入在短时间内缩短与盒马在某些品类上的距离。

如果假设山姆在中国的400万付费会员购买的都是260元的普通会员,单这一项就会为山姆带来10亿元以上的进账。换而言之,山姆在中国每年天然有10亿元来为供应链买单。

或许有些人会认为,国内的硬折扣转型才刚刚开始,谈全品类价格战有些言之过早。可不容忽视的一点是,虽然商超可选择SKU看似有很多,但天花板足够高,能形成一定规模支撑企业渡过转型阵痛的品类却没有那么多。

过去,盒马和山姆某种程度上确实是形成了互补,《每日人物》的实地探访显示,接近50%的消费者在两个品牌都办理了会员业务。“在盒马买生鲜,在山姆买烘焙和肉制品”是许多人的习惯。

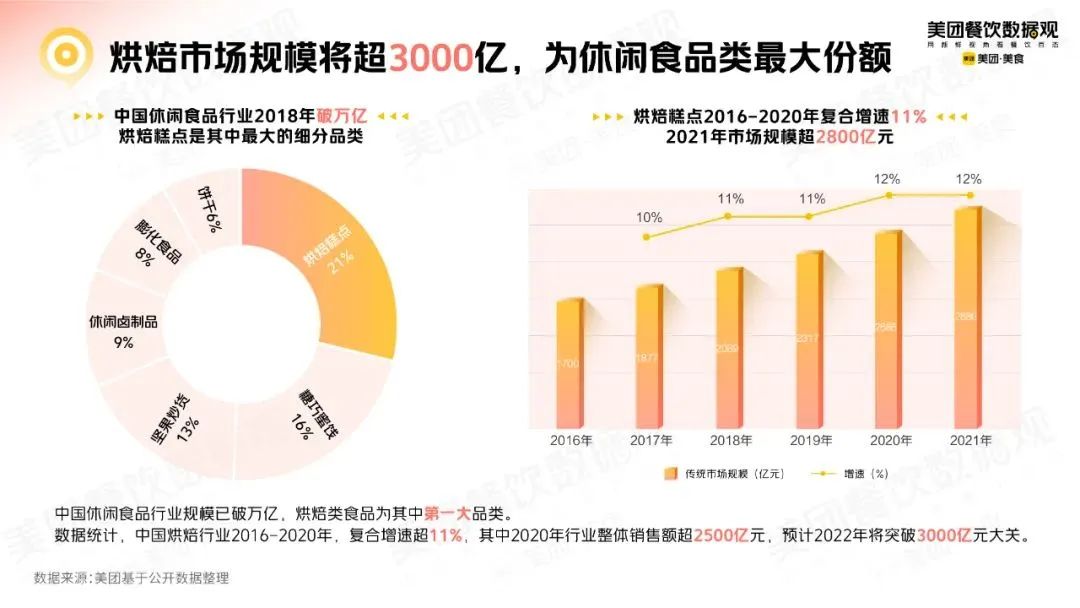

而盒马之所以选择吐司作为形成消费者心智的产品,“通宵达旦”地推进硬折扣战略,与山姆再次正面交锋,原因正是因为烘焙的市场规模足够大,已经达到了3000亿以上,并且市场集中率相对较低。

综上所述,盒马与山姆的全面价格战必将来得比许多人预想的更早,也更漫长,而这个过程中,被弱化的会员服务,或许会成为盒马必须要想方设法搬开的绊脚石。

不过,这场价格战也里也不会只有山姆和盒马双方角力,在消费形式和行业发展趋势的引导下,投身硬折扣的玩家势必越来越多。

而水一旦被搅浑,方向明确的盒马,或许就能找到制胜的机会。