摘要:南方基金又一款“日光基”跌倒了……

南方基金又一款“日光基”跌倒了……

12月1日,“日光基”南方兴润价值一年持有混合A(011363)(下称,南方兴润价值)最新单位净值0.6402元,下跌0.64%;近一年下跌13.64%,同类排名上升23位,至1445名;成立以来,累计净值下跌35.98%。

该基金一直由南方基金副总裁兼首席投资官(权益)史博担任基金经理,是继南方阿尔法混合A(010357)净值“腰斩”之后,南方基金旗下第二只大幅亏损的“日光基”。

三季报显示,截至9月30日,南方兴润价值A规模约48.46亿元,不及成立时的一半。

事实上,基金规模与净值双双大跌的情况,在南方基金并非个例。

截至12月1日,近一年南方基金旗下亏损20%以上的基金30只,其中,仍有4只基金亏损30%以上。

旗下众多大比例亏损的基金,反映到近一年来南方基金的业绩上,则是“血亏”数百亿。

Wind数据显示,截至12月1日,近一年南方基金旗下累计亏损额高达399.29亿元。同期,收取的管理费约26.28亿元。

“真是一本万利呀!”有基民不解道,“难道没做好业绩亏损了,管理费也能照收不误么?”

自7月份以来,证监会公布了公募基金费率改革安排,进入8月份,以南方基金为首的50多家基金公司相继宣布降费,参与的基金近2000多只。

这意味着,在监管机构和投资者的关注下,公募基金如不能在管理业绩与管理费收取间取得一定的平衡,很可能会被投资者抛弃,昔日的“日光基”现象也难再现。

首席被“弃”?

据了解,南方兴润价值成立于2021年2月3日,在发行期仅用一天时间,轻松募集到了150亿元的上限,属于典型的“日光基”。

目前,该基金近50亿元的规模,位列南方基金旗下混合型基金之首位。成立以来,一直由老将史博担当基金经理。

史博,现任南方基金副总裁兼首席投资官(权益),从1998年加入公募行业,其职业生涯可以说是,囊括了中国公募基金史的全部。

更重要的是,从加入公募基金到今天,仍然奋斗在投研第一线。

同时,史博也是少数经历过2007到2008年和2014年到2015这两轮牛熊急转行情的公募基金经理。

在两轮牛熊洗礼下,多年的平均年化复利能够超过15%的基金经理,除了史博,还有朱少醒、董承非、杨明、程洲等。

2008年大熊市,公募基金大范围投资收益为负,但史博当时所在的基金公司(当时名称泰达荷银,现名泰达宏利),亏损最少,甚至拿下当年股票基金投资冠军。

2015年大股灾,史博管理的南方新优享年收益71.36%,南方绩优成长A稍低一点达到了年化59.49%的收益。

对很多基金经理来说,成长投资和周期(价值)投资,是不可逾越的“大山”。擅长成长股者很难做到好价值股,擅长价值股者又很难把握得了成长股投资机会。

史博,似乎是少数可以融会贯通两者的人。

他一直有个观点:不能把周期股和成长股对立起来,成长股也有周期,周期股也能成长。

而到了2021年,在被投资者寄予厚望的“日光基”——南方兴润价值的管理上,史博却摔了一个“大跟头”,过往的成长+周期的投资理念几乎“失灵”。

同时,又陷入到跑输同类基金,净值被腰斩和规模大幅缩水的烦恼。

在2021年4季度到2023年3季度的8个季度里,南方兴润价值的表现并不尽人意,多项排名跑输同类基金和沪深300指数。

其中,5个季度收益率都跑输了同类基金的平均收益率,更有5个季度跑输了沪深300指数。而在4个季度中,它的排名一直停留在同类基金中的后1/3区间。

数据显示,截至12月1日,南方兴润价值A类累计收益率为-35.89%,净值为0.6402元;C类累计收益率为-37.06%,净值为0.6294元,双双大跌近四成。

也就是说,如果一位基民在“日光基”当天申购,一直未赎回且持有到现在,想要回本的话,史总就需要让南方兴润价值A/C,在目前的净值水平上大涨近四成。

从过往的净值看,史博这位首席的权益投资官,可能会让有回本想法的基民失望。

因为在首席投资官近三年的管理下,南方兴润价值A仅在成立之初的短短几个交易日维持住了1元的净值,绝大多数时间都处于1元之下的净值破发区间,且一路下跌。

糟糕的表现,曾经追捧的基民也开始弃首席投资官而去,选择了赎回止损。

从2022年1季度封闭期结束到今年3季度,南方兴润价值A连续七个季度处于净赎回状态,平均每季净赎回超6亿份。其中,在封闭期结束的当季净赎回高达17亿份。

三季报显示,南方兴润价值A类和C类规模,合计只剩下94亿份,较发行时的149亿份,减少55亿份。

这个数字与曾经被数百亿资金追捧申购的“日光基”相比,如今则是“老将失足,一地鸡毛!”

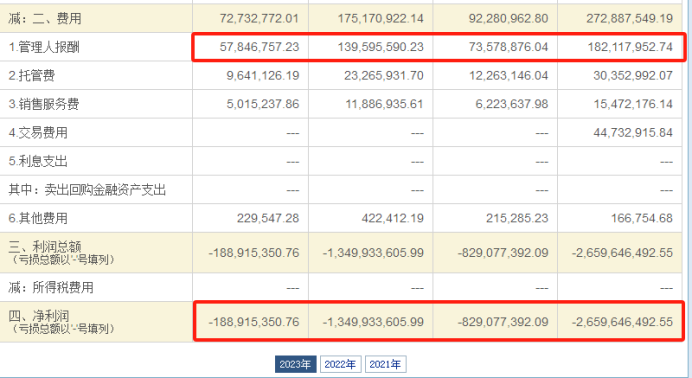

但这依旧不削弱南方基金的“钞能力”。截至今年上半年,成立以来累计亏损42亿元的南方兴润价值,仍收取了3.8亿元的管理费。

这意味着,仅史博管理的一只基金亏损40多亿的同时,也还能挣到亏损额近一成的管理费。难道管理费是与亏损额挂钩?

数据显示,截至12月1日,今年以来,史博管理的5只基金产品收益全线“飘绿”告负,亏损均超过7%;其中,南方新能源产业趋势混合A/C以超34%跌幅夺得“魁首”。

看来,南方基金的首席投资官(权益)史博,是时候要反思一下自己的投资理念呢?

封闭期“爱”高位接盘

细究南方基金“日光基”的接连失落,离不开首席投资官史总“追涨”的操盘风格,尤其喜欢在封闭期接盘,直接把基民套牢得死死的。

例如,次新股森麒麟(002980.sz)的炒作,一些机构避之不及的次新股,这回则被史总接盘追涨玩出了“新高度”。

在南方兴润价值成立的2021年2月份,史博就迫不及待地追涨历史新高的次新股森麒麟。

1季度,森麒麟股价在2月3日以涨停报收38.16元,之后一路上涨至2月18日50.83元的历史新高,再一路下跌至33.79元报收,当季涨幅35%;

到了2季度,股价下跌29元左右,再又反弹到36.28元报收,全季涨幅7.37%。期间,南方基金旗下13只基金投入1.92亿元大手笔建仓历史新高区间的森麒麟。

其中,以史博担当买入主力,其操盘的南方兴润价值在成立仅一个多月时间的1季度,就买入森麒麟335万股,持仓市值1.14亿,到了2季度持股达到360万股,持仓市值1.31亿,累计投入资金高达1.56亿元,成本约43元。

这意味着,史博建仓森麒麟上就亏损了2500万元。追涨接盘能力丝毫不输散户,让南方基金这家万亿公募首席投资官的史博情何以堪!

3季度森麒麟股价大跌21%,报收于28.81元,史博又切换到散户的杀跌割肉模式中,南方兴润价值3季报显示,全部清仓森麒麟。

《产业资本》预估,按当季31.5元的均价计算,史博追高接盘次新股森麒麟亏损6600万元。

同样的情况,首席投资官的史博还在五粮液(000858.sz)上,出现过历史新高接盘的情况。

数据显示,2021年上半年南方基金共动用旗下93只基金,投入44.6亿元加入到五粮液历史新高的接盘中。

同期,五粮液的股价经历了上一年3个季度近1.8倍的上涨至282.47元后,进入2021年1季度股价创347.81元的历史新高,随即“转熊”股价一路下滑至258元,下跌9%。之后的2季度又反弹12%,报收288.51元。

期间,史博管理的南方兴润价值买入3.21亿元,成本约324元,离历史新高一步之遥,史博这位首席投资官也妥妥地成高位接盘侠。持股99万股,持仓市值2.94亿元,建仓就亏损2700万元。

到了3季度五粮液股价转熊大跌26%,报收213元。当季完成追涨接盘使命后的史博,开启了杀跌割肉模式,完全不心疼基民的血汗钱。3季度持仓显示,南方兴润价值清仓了五粮液。

《产业资本》估算,按3季度238元均价计算,史博在历史新高追涨接盘五粮液,又杀跌割肉,这一通骚操作下来亏损8500万元。

除了五粮液、森麒麟的建仓就亏损,在药明康德(603259.Sh)上史博又一次从首席投资官“秒变”接盘侠。

数据显示,2021年上半年,南方基金动用84只基金,投入38.05亿买入药明康德。

其中,史博管理的南方兴润价值买入2.99亿元,成本152元。持股197万股,市值3.08亿元,微盈状态,当季药明康德股价大涨35%,报收155元。

接下来的3季度,史博加仓147万股,持股达344万股,位列第二大重仓股,市值5.25亿元。同期,药明康德股价创下171元历史新高后,便掉头反转,下跌至151元报收。

4季度股价再大跌23%,报收117元。期间,史总直接割肉清仓药明康德。

据《产业资本》测算,在史博追涨杀跌药明康德的操盘中,累计买入6.61亿元,卖出5.44亿元,净亏损1.17亿元。

南方兴润价值在不到一年的封闭期内,仅接盘森麒麟、五粮液和药明康德三只个股,合计亏损了约2.67亿元。正好是该基金2021年亏损总额26.6亿元的一成。

值得注意的是,南方兴润价值封闭期接盘巨亏的“后遗症”,在此后近两年的时间里一直挥之不去。

截至今年上半年,成立以来南方兴润价值共亏损42亿元,与目前该基金49亿的规模相差不大,相当于亏损掉了一个南方兴润价值。

显然,史博这位成功穿越过两轮“牛熊”的首席投资官,接下来又能否让南方兴润价值摆脱掉巨亏的阴影?《产业资本》将持续关注。

内容来源: 新财观

作者:贺铭