《投资者网》孟行

春节刚过,又一家商业银行因收到罚单被卷入舆论漩涡。

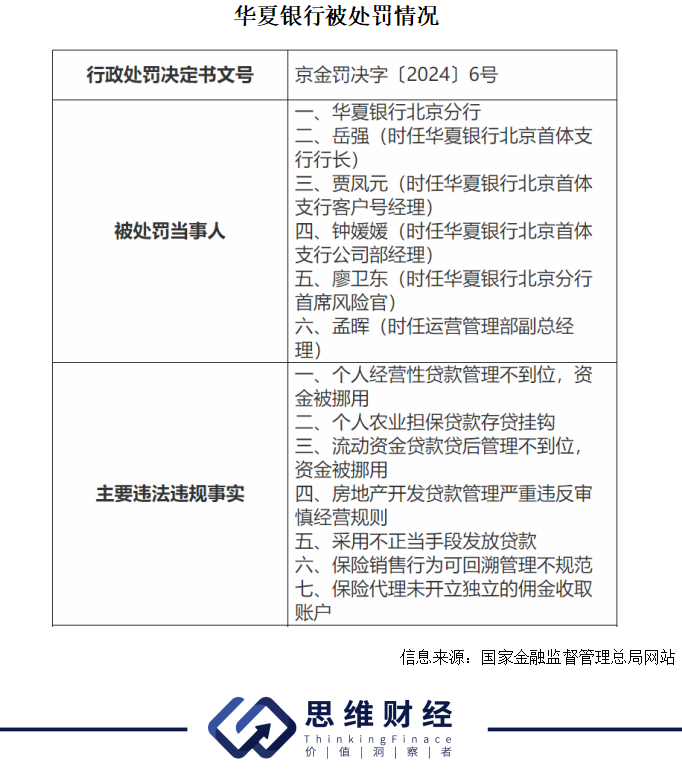

2月18日,国家金融监督管理总局北京监管局披露的行政处罚信息公开表显示,华夏银行股份有限公司(以下简称“华夏银行”,600015.SH)北京分行主要违法违规事实包括:一、个人经营性贷款管理不到位,资金被挪用;二、个人农业担保贷款存贷挂钩;三、流动资金贷款贷后管理不到位,资金被挪用;四、房地产开发贷款管理严重违反审慎经营规则;五、采用不正当手段发放贷款;六、保险销售行为可回溯管理不规范;七、保险代理未开立独立的佣金收取账户。

对此,国家金融监督管理总局北京监管局对华夏银行北京分处以警告并罚款合计461万元。同时,对时任华夏银行北京首体支行行长岳强处以警告并罚款20万元、对时任华夏银行北京首体支行客户号经理贾凤元处以警告并罚款5万元、对时任华夏银行北京首体支行公司部经理钟媛媛处以警告、对时任华夏银行北京分行首席风险官廖卫东处以警告并罚款20万元、对时任运营管理部副总经理孟晖处以警告并罚款1万元。

高层变动

在华夏银行被罚之前不久,该行刚刚经历一轮人事变动。

1月13日,华夏银行发布公告称,该行董事会收到关文杰提交的书面辞职报告。因工作原因,关文杰辞去本行执行董事、行长、董事会专门委员会相关职务。在董事会聘任新任行长及其任职资格获国家金融监督管理总局核准前,董事会指定董事长李民吉代为履行行长职责。

华夏银行表示,关文杰在任职期间恪尽职守、勤勉尽责,为本行改革发展付出了辛勤的努力,在推动战略规划落地实施和经营转型、推进风险合规管控提质增效、提升经营管理水平和系统性管理能力等方面做了大量卓有成效的工作,为本行的高质量发展做出了重大贡献。董事会对关文杰任职期间对本行做出的贡献表示衷心感谢。

值得注意的是,关文杰的行长资格于2023年4月获原银保监会核准。也就是说,关文杰任华夏银行行长尚不足一年的时间。

华夏银行的上任行长张健华于2022年2月辞去了华夏银行执行董事、行长等职务。此后,行长一职空缺近9个月,直到2022年11月才公布聘任关文杰为该行行长。

据悉,目前关文杰已调任北京农商银行。北京农商银行于1月10日在其官方微信公众号披露,该行召开干部大会,宣布北京市委、市政府决定,关文杰同志任北京农村商业银行股份有限公司党委书记,董事长人选。

另外,去年9月,华夏银行发布公告称,董事会于2023年9月26日收到王一平提交的书面辞职报告。王一平因到龄退休,辞去本公司执行董事、董事会专门委员会委员及副行长职务。

华夏银行被罚以后,该行于2月20日发布公告称,该行监事会收到王明兰提交的书面辞职报告。因到龄退休原因,王明兰女士辞去本行监事会主席、职工监事及监事会专门委员会相关职务。

增利不增收

华夏银行除了北京分行出现问题以外,其他一些地区分行也处于多事之秋。

2023年12月,据大皖新闻报道,当地派出所民警证实华夏银行天津分行的行长贡某志坠楼,该所民警处置了这一事件。

据媒体报道,贡某志曾任华夏银行北京分行副行长、北京城市副中心分行行长等职,后者原名华夏银行北京通州分行。

此外,去年10月,达华智能公告称,其参股公司卡友支付服务有限公司(以下简称“卡友支付”)涉诉,华夏银行厦门分行起诉卡友支付、卡友支付服务有限公司厦门分公司(以下简称“卡友厦门)”和上官步燕,索赔金额近15亿元。

今年2月19日,达华智能公告称,其于近日收到了福建省厦门市中级人民法院发来的《民事裁定书》,原告华夏银行厦门分行与被告上官步燕、卡友厦门、卡友支付银行结算合同纠纷一案,公司获悉福建省厦门市中级人民法院准许华夏银行厦门分行撤诉。

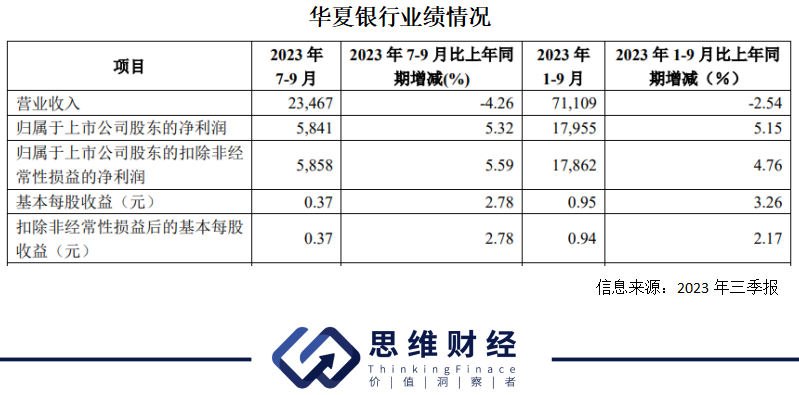

从华夏银行总体经营状况来看,该行当前处于增利不增收的状态。华夏银行2023年三季报显示,该行去年前三季度实现营收711.09亿元,同比下滑2.54%,实现归属于公司股东的净利润179.55亿元,同比增长5.15%。

截至去年三季度末,华夏银行资产总额41048.89亿元,较上年末增长5.25%;不良贷款率1.72%,较上年末下降0.03个百分点。不良贷款余额398.31亿元,较年初减少0.39亿元。

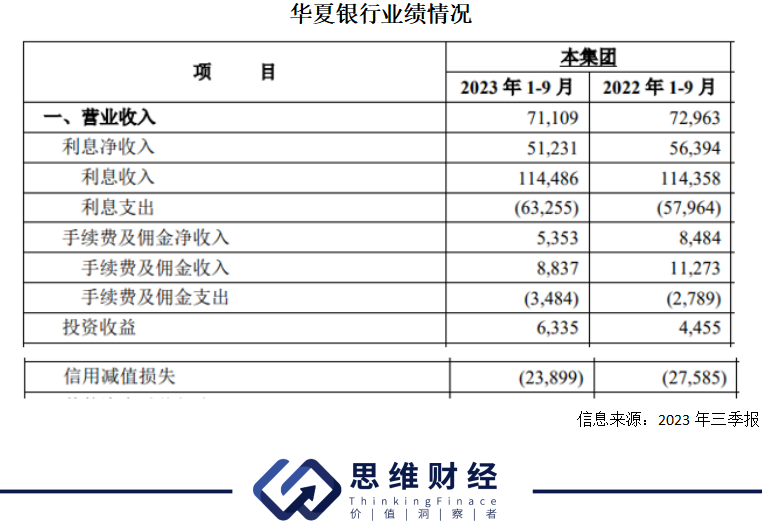

2023年三季报显示,截至去年三季度末,华夏银行净利差为1.91%,较2022年年末下降0.18个百分点,净息差为1.87%,较2022年年末下降0.25个百分点。

具体来看,华夏银行去年前三季度实现利息净收入512.31亿元,同比下滑9.16%,实现手续费及佣金净收入53.53亿元,同比下滑36.90%,实现投资收益63.35亿元,同比增长42.20%。另外,去年前三季度华夏银行信用减值损失为238.99亿元,同比减少13.36%。

对于手续费及佣金净收入的下滑,华夏银行在业绩说明会上表示,主要是受市场环境、政策性因素等影响,部分业务手续费收入有所下降。后续,该行将加快产品创新,持续提升服务质量,改善业务结构,深化轻资产、轻资本运行,增强非息收入对营收的正向支撑。目前银保渠道佣金费率下调,对该行影响可控。下一步,该行将加强产品创新,强化营销组织,拓展客户群体,提升客户服务能力和水平,推动代理保险业务持续稳健发展。

在资本充足率方面,三季报显示,截至去年三季度末,华夏银行资本充足率为11.96%,比上半年末提升0.08个百分点,但是较2022年末下降1.31个百分点。对此,华夏银行表示,下一步该行将继续推进资本内偿型发展,加大资本使用结构调整力度,提高资本使用效率。(思维财经出品)■