随着新出生人口数量增长放缓,婴配粉行业进入“寒冬期”。从近期多家乳企财报的发布情况来看,除了少数几家头部乳企实现营收正增长外,几乎都是颓势难掩。

只是令人诧异的是,曾也被称“行业领军品牌”,在行业承压的大背景下,率先积极跨界以谋出路的健合集团,上半年报业绩竟也同样惨烈。而纯利是直接腰斩,也使人不禁想问一句:是否跨界也难解困境?

营收利润双跌,婴配粉所在的BNC板块销售额大跳水

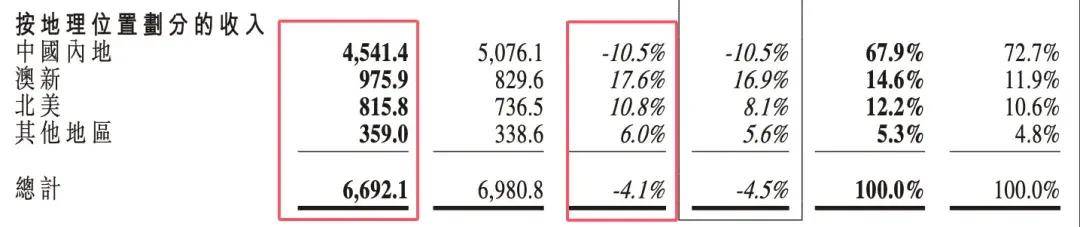

据2024年半年报数据显示,上半年,健合集团总营业收入约66.9亿元,同比去年下滑4.1%;而净利润近乎腰斩,约3.06亿元,同比下滑49.7%。这是近3年来,半年报营收和利润第一次双双下跌。

从销售区域来看,被寄予厚望的中国内地市场收入下滑,较去年同期下降了10.5%,为45.4亿元。而在去年,新上任的中国区CEO李凤婷曾立公开下flag:中国区2023年业务完成100亿元,2025年冲刺120亿元人民币。

而实际上,2023年中国内地市场业绩并没有完成预期目标,今年上半年更是不及百亿目标的半数,若按照目前业绩发展情况来看,2025年想完成120亿元目标属实困难。

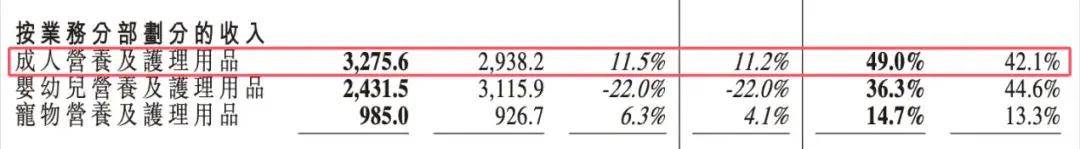

从业务板块来看,营收下降主要可能归因于婴幼儿营养及护理用品(BNC)板块的震荡:今年上半年,BNC收入大跌,下滑22%至24.32亿元。

更细分来看,上半年,在婴幼儿配方奶粉收入下滑的同时,婴幼儿益生菌及营养补充品业务在报告期内也出现收入承压,同比下滑31.6%至5.09亿元。而对比往年业绩,婴幼儿益生菌及营养补充品业务曾是BNC板块的增长驱动力。此次两大业务收入双双下滑,直接导致BNC板块整体销售额大跳水。

值得注意的是,BNC板块的盈利能力较去年同期微有提升,毛利率由去年的59.6%上升到62.1%。但毛利率的微增,实为新国标转型后,婴幼儿配方奶粉的一次性存货得到了撇销以及原材料和包装材料拨备减少。

此前,健合集团曾表示,为了应对新国标转型期间行业竞争加剧,公司战略性地选择了在2023年年底推出新国标产品前,尽量出清旧国标库存,以维持渠道存货的稳健水平。

就此,有业内人士表示:当下,奶粉市场已进入存量竞争,快速出清库存短时间内有效,但是一旦价盘紊乱失控,最终恐伤的是企业根本。

跨界隐忧凸显,ANC、PNC板块毛利率均下滑

随着新生儿出生率逐年下滑,靠婴配粉和益生菌(BNC)起家的健合集团逐渐将重心转移到宠物和成人的营养品及护理上。

2015年-2016年间,健合集团先后两次斥巨资102亿元,收购了澳大利亚保健品品牌Swisse,标志着进军营养保健品行业。近年来,健合集团又增加了宠物营养板块,先后收购了宠物营养品牌Solid Gold和Zesty Paws。

受婴配粉市场大环境掣肘,婴幼儿业务板块营收大幅下滑,但靠着成人营养及护理用品板块(ANC)和宠物营养及护理用品板块(PNC)支撑,业绩也算过得去。

但今年上半年财报数据中,ANC和PNC板块的毛利率均下降,却透露出了健合发展的隐忧。前者由去年同期的67%下降到64.2%,后者由去年同期的47%下降到46.5%。

毛利率下降意味着在同样的销售收入下,健合集团获得的毛利润减少了。该两大板块盈利能力降低,或是上半年健合集团净利润腰斩的原因所在,这其实也放大了健合集团“增收不增利”的症结。

着重来看成人营养及护理用品板块,近年来ANC逐渐成为健合集团业绩的最核心支柱,收入占比在逐年提高。今年上半年,该板块基本上占据了半壁江山。销售额上涨喜闻乐见,但这一增长板块不仅没有推动利润提升,反而削弱了盈利能力。

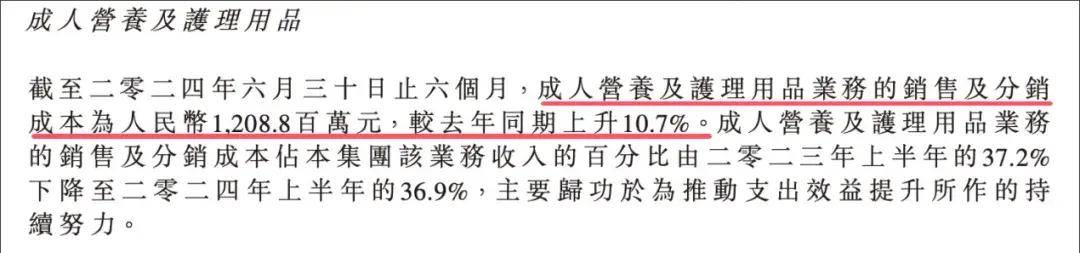

此前,金融分析和信用评级机构标普将健合集团长期发行人信用评级从“BB+”下调至“BB”。其中一个原因是标普认为,随着成人营养品市场竞争加剧,新入场的商家试图在这个不断增长的行业中获得份额,该公司的营销和促销支出可能会增加。

事实证明,标普这一预言果然成真。健合集团在半年报中提到,成人营养及护理用品业务的销售及分销成本较去年同期上升10.7%,约12亿元。

就此,健合集团在财报中提出,将通过优化供应链来降低成本。但未来可见的是,随着市场竞争进一步内卷,产品同质化带来的打击是致命的,拥有核心产品竞争力才是破局所在,健合集团现在亟需打造具有差异化优势的产品。

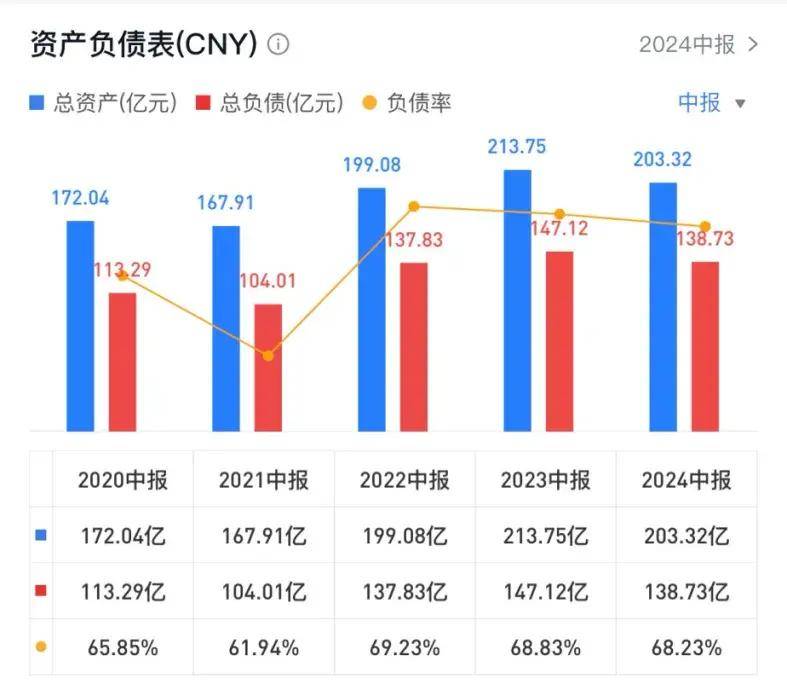

除此之外,健合集团的债务状况也是导致标普下调信用评级的一个考量。通常来说,资产负债率越高,企业的偿债能力越差,企业发展能力在减弱,一旦负债率超过100%,就会出现资不抵债的情况。

从最开始的儿童益生菌冲剂到婴幼儿食品和用品,再到成人营养和宠物食品赛道,健合一直致力于跨界扩张,实现集团的多元化发展。但是“买买买”下,健合集团的资产负债率常年居于60%以上,接近70%。债务的高企,也是危机所在,若是不能很好的把控这一指标,将对资金流带来巨大的打击,融资难度也会进一步加剧。

一路扩张,一路收购。尽管跨界的的确确给健合集团带来了很多好处,但核心业务盈利能力不足,无法应对不断变化的市场形势,也不能够充分利用现有资源创造价值,恐怕终究是“竹篮打水一场空”?