《笔尖网》文/笔尖观察

在汽车行业的广阔舞台上,均胜电子以其频繁的并购动作和显著的市场地位,被誉为“并购王”。然而,近期其赴港IPO的举动却引发了市场的广泛关注和热议。此次IPO背后,均胜电子是否真的面临债务压力,以及募资用途成为了投资者和行业关注的焦点。

均胜电子作为A股汽车零部件巨头,近年来通过一系列跨国并购迅速扩张。有媒体报道称,自2012年借壳上市以来,公司累计发起了包括德国PREH、德国QUIN、美国KSS以及日本高田资产等在内的多起跨国并购,总交易金额超过300亿元。这些并购不仅让均胜电子在行业内声名鹊起,也为其带来了诸多挑战。

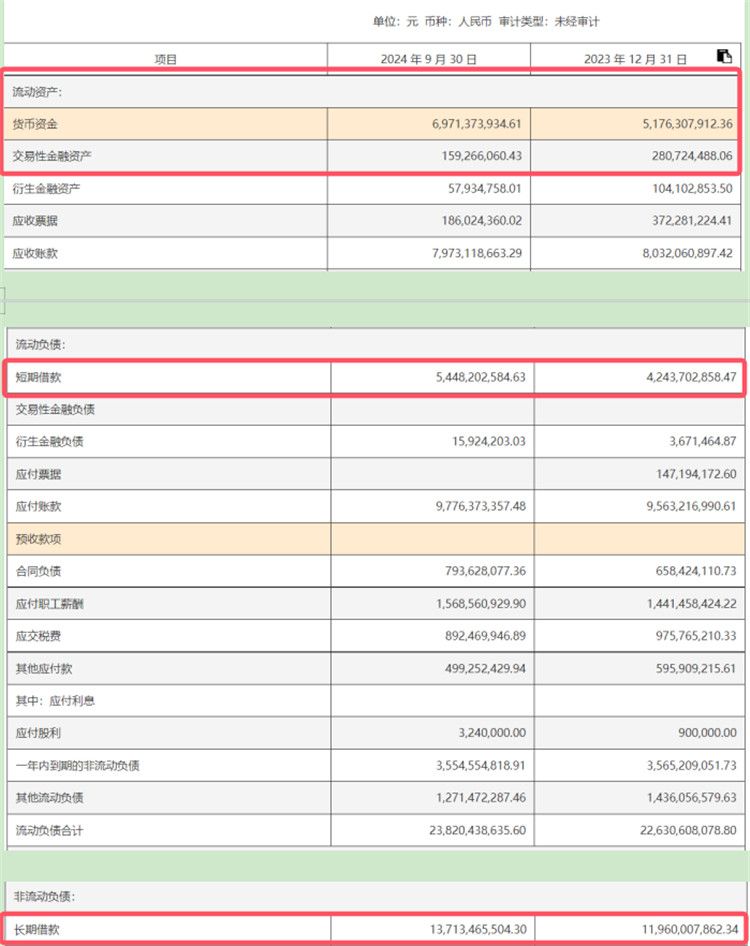

《笔尖网》关注到,从财务数据来看,均胜电子的债务压力不容忽视。截至2024年三季度末,公司资产负债率高达68.6%,远超行业平均水平。有息负债总额高达227.2亿元,其中短期借款54.5亿元,长期借款137.1亿元。但其账面货币资金及等价物仅71.3亿元,短期偿债缺口达180亿元。这种失衡的负债结构导致财务成本持续攀升,据悉,2023年均胜电子利息支出占净利润比重达37%。

在此背景下,均胜电子赴港IPO被市场解读为“债务转移”操作。招股书披露的募资用途中,“补充流动资金”占比达40%。市场担心,均胜电子此次募资的主要目的是偿还债务而非技术投入,以缓解当前的财务压力。

然而,均胜电子方面对此有不同的看法。公司认为,港股上市能够拓宽融资渠道,解决企业发展的资金需求。同时,通过港股上市获得的资金将用于投资新一代汽车智能解决方案和前沿技术的研发和商业化,以及改善生产制造能力和扩大海外业务市场占有率。这些举措有助于提升公司的核心竞争力和长期发展潜力。

值得注意的是,均胜电子在汽车安全领域的市场表现依然强劲。作为全球第二大汽车安全系统供应商,其产品广泛应用于众多知名汽车品牌。此外,公司还在积极拓展智能座舱等新兴业务领域,以应对汽车行业智能化趋势的挑战。