《笔尖网》/笔尖观察

华夏基金的股票型基金管理规模持续缩减,然而,最近该基金公司集中发行指数型-股票基金。难道这就是华夏基金扭转权益基金管理规模颓势的“法宝”吗?

华夏基金的主动权益基金管理该如何破题?

连发8只基金

据天天基金网披露,华夏基金正在发行的基金有8只,其中有6只是指数型-股票基金。一口气新发8只基金,在基金行业并不多见,可见该基金公司突围管理规模的迫切心态。

具体来看,在指数型-股票基金方面,华夏中证A500指数增强A、华夏中证A500指数增强C在3月31日-4月11日集中认购,基金经理为孙然晔;华夏上证科创板生物医药ETF在4月7日-4月18日集中认购,基金经理为鲁亚运;华夏国证自由现金流ETF发起式联接A、华夏国证自由现金流ETF发起式联接C则在4月7日-4月25日集中认购,基金经理为杨斯琪;华夏国证航天航空行业ETF集中认购期为4月14日-4月25日,基金经理为单宽之。

除上述6只指数型-股票外,正在发行的还有两只债券型基金,华夏安和债券A、华夏安和债券C为债券型-长债基金,在4月1日-4月15日集中认购,基金经理为刘明宇。

(数据来源:天天基金网)

对于华夏基金的集中发行新产品,有业内人士分析称,当前权益市场呈现回暖迹象,指数型产品具备透明化、低费率等优势,更易获得机构及个人投资者认可。通过密集发行可快速抢占市场份额,同时以自购行为向市场传递对后市的信心。不过,从基金公司的角度看就没有那么简单了,一方面,新发基金可快速扩充管理规模,直接提升管理费收入,尤其在主动权益基金销售疲软阶段,指数产品更易形成规模效应;另一方面,密集发行可维持与代销渠道的合作粘性,避免因产品空档期导致渠道资源流失。

也有人士表示,华夏基金有规模扩张的需求,但当前的市场环境倒逼选择发行指数型基金。当前主动权益类基金发行遇冷(如募集周期延长、迷你基金增多),指数型产品凭借工具属性及低波动特征,可能成为资金避险或资产配置的替代选择。

破题权益管理规模颓势

华夏基金近几年的股票型基金和混合型均表现出规模缩减的态势,主动权益规模从2021年峰值4500亿元降至2024年的3200亿元,占比从26%缩至15%;明星产品华夏大盘精选混合规模腰斩(2024年不足80亿元),反映主动管理能力受质疑。

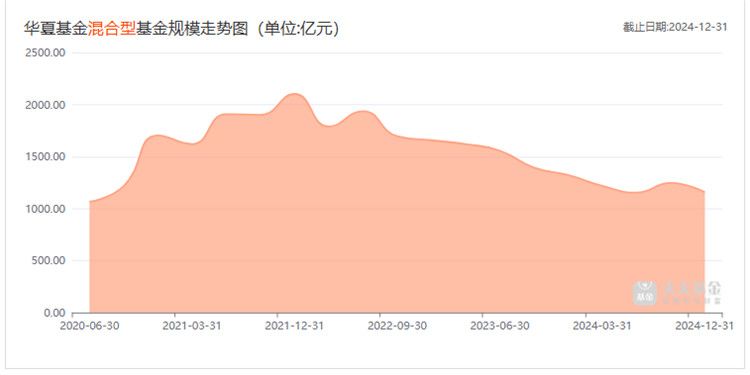

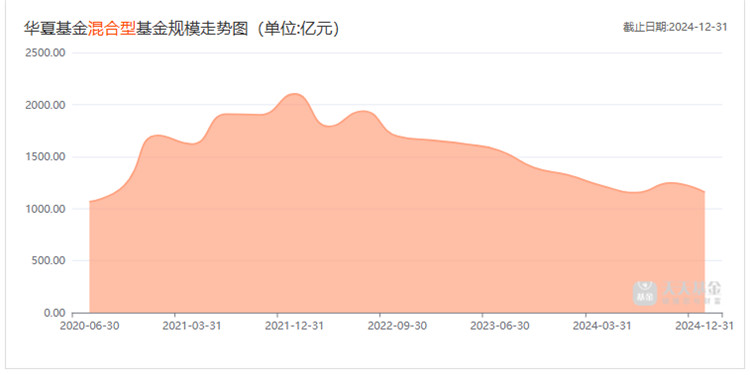

天天基金网数据显示,2021年年末,华夏基金管理的股票型基金规模为434.19亿元,但到2024年年末该规模仅248.93亿元,三年锐减42.67%。不止是股票型基金,其混合型基金的管理规模也从2021年年末的2102.07亿元降至2024年年末的1157.94亿元,锐减44.91%。

(数据来源:天天基金网)

华夏基金的权益基金问题到底出在哪里?管理业绩不佳是绕不开的关键影响因素。

华夏基金旗下的部分权益产品虽短期跑赢基准,但长期累计收益仍为负值,2022-2023年,华夏基金旗下权益类产品合计亏损1758亿元,在全行业排名倒数第二,亏损导致投资者信心受挫,赎回压力加剧,例如华夏中证800指数增强基金2024年份额缩水45%,净资产下降40%。

同花顺iFinD数据显示,今年以来,华夏基金旗下的偏股基金平均回报率为-2.53%,同类公司平均业绩为-3.68%,在可比的166家公司中排名第108名;近3年,华夏基金旗下的偏股基金平均回报率为-12.95%,同类公司平均业绩为-14.30%,在可比的150家公司中排名第72名。整体看,华夏基金旗下的偏股基金在不同时段的业绩排名仅是中游水平。

(数据来源:同花顺iFinD)

除了业绩亏损引发投资者赎回潮外,华夏基金产品结构与行业趋势发生错配。

一方面,华夏基金以ETF为核心战略,主动权益类产品规模占比不足。2024年其指数型基金规模达8044亿元,占管理总规模的45%,而主动权益类产品受降费政策冲击更大,但对其整体收入影响有限。另一方面,华夏基金迷你ETF拖累流动性。截至2025年,华夏旗下超70%的ETF规模不足10亿元,近三分之一规模小于1亿元。迷你ETF流动性差、清盘风险高,导致部分资金转向其他产品,间接影响权益类基金整体规模。华夏基金虽为“ETF一哥”,但大量同质化产品稀释了单只基金的资金吸引力。

华夏基金该如何破题权益基金的发展颓势呢?单靠集中发行新产品,只能是治标不治本,其在存量产品维护不足有改进空间。《笔尖网》认为,部分权益类基金(如华夏互联网龙头混合)长期业绩不佳,但未及时调整策略或清盘,导致份额持续流失。其需优化主动管理能力、加速清理迷你产品,并在降费趋势中平衡工具型与主动型产品的布局。