4月14日,博时“全指现金流ETF基金”(认购代码:563833)重磅发行。今年以来,“自由现金流”(Free Cash Flow)概念持续受到市场关注——是指企业在扣除必要资本开支后能够自由支配的现金,由美国学者于上世纪80年代提出,在西方公司价值评估中广泛应用。

对于上市公司而言,现金流可灵活应用于资本开支、并购重组、债务偿还、分红回购等不同情形,便利企业在扩大业务规模、优化财务结构、股东回报、市值管理等不同经营策略之间进行选择。

对于上市公司而言,现金流可灵活应用于资本开支、并购重组、债务偿还、分红回购等不同情形,便利企业在扩大业务规模、优化财务结构、股东回报、市值管理等不同经营策略之间进行选择。

博时基金认为,充足的自由现金流是企业持续健康发展的重要保障,也是衡量企业财务健康状况和投资价值的重要指标,也是评价上市公司投资价值的重要指标之一。博时中证全指自由现金流ETF跟踪中证全指现金流指数。该指数选取100只自由现金流率较高的上市公司证券作为指数样本,以反映现金流创造能力较强的上市公司证券的整体表现,具有以下重要特征。

一是市值方面,中证全指自由现金流指数选取 100 只自由现金流率较高的上市公司证券作为指数样本,以反映现金流创造能力较强的上市公司证券的整体表现,具有较强的价值选股属性。对比中证全指,中证全指现金流指数大市值股票权重占比更高,整体呈现出大市值特征,同时对中小市值股票也进行了一定敞口暴露——要求企业自由现金流和企业价值均为正,并剔除金融、地产及低流动性证券,防御属性较为突出。

二是行业分布方面,中证现金流指数偏好配置周期、消费和制造等商业模式成熟、竞争格局稳定的行业,经营业绩的确定性和稳定性相对更为占优,行业内的优质公司凭借稳定的营收利润及相对较低的资本开支投入,实现充沛的现金流。行业分布主要为一是具有稀缺资源属性的行业,如煤炭、石油石化、有色金属等;二是消费品行业,如家电、交通运输、食品饮料和医药等;三是短期高质量成长、现金流迅速增加的行业,如新能源和汽车。

三是盈利方面,近3年中证现金流指数ROE水平稳定且显著高于沪深300、中证全指等主流宽基指数,使用自由现金流指标筛选出的股票在经营质量方面的优势凸显。

四是估值方面,Wind数据显示,截至2025年2月末,中证现金流指数市盈率(PE)低于中证全指、沪深300、中证500等对标指数。较低的估值水平为指数提供了保护,有助于降低指数的波动和回撤。

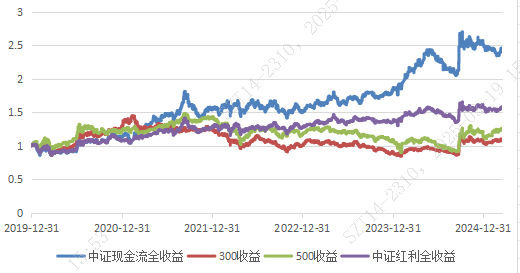

五是股息率和收益方面,指数成分股所具备的充沛自由现金流为其进行分红派息提供了良好条件,Wind数据显示,截至2025年2月末,指数近12个月股息率为4.86%,明显高于沪深300等宽基指数。2019年-2024年间,中证现金流全收益指数累计收益高达220.57%,远高于沪深300、中证500及中证红利全收益指数。可考虑将中证现金流指数和债券指数相结合,构建固收+投资策略,以获取更好的投资体验。

指数历史表现不预示未来,不代表相关产品收益

指数历史表现不预示未来,不代表相关产品收益

博时指数与量化投资团队是国内公募基金行业最早组建的指数量化团队之一,作为市场上为数不多的Alpha与Beta相互赋能、深度融合的团队,秉持多资产多策略理念,满足不同投资者的配置需求。“博时指慧家”涵盖核心宽基、特色主题/行业、Smart-Beta、商品指数、债券指数、跨境指数等多类产品,精准定位,特性鲜明,以丰富的产品层次有效满足投资者个性化的资产配置需要,前瞻把握指数化投资时代机遇。

截至2024年12月31日,博时基金公司共管理386只公募基金,管理资产总规模逾16089亿元人民币,累计分红逾2085亿元人民币,是目前我国资产管理规模领先的基金公司之一。

注:指数编制规则摘自相关指数编制公司,后续可能发生变化,具体请以指数编制公司为准;其他数据信息如无特殊说明均来自博时基金。

博时中证全指自由现金流ETF(证券代码:563830)风险等级:中高