摘要:国庆节前的9月30日,内地公募基金前三季度排名新鲜出炉,在主动型权益类基金的排名中,西部利得策略优选凭借54.31%的净值增长率排在首位,同时排在第二的是该公司的另一只基金西部利得新动力。巧合的是,两只基金都是基金经理何奇的作品。

文丨张桔

编辑丨谢长艳

国庆节前的9月30日,内地公募基金前三季度排名新鲜出炉,在主动型权益类基金的排名中,西部利得策略优选凭借54.31%的净值增长率排在首位,同时排在第二的是该公司的另一只基金西部利得新动力。巧合的是,两只基金都是基金经理何奇的作品。

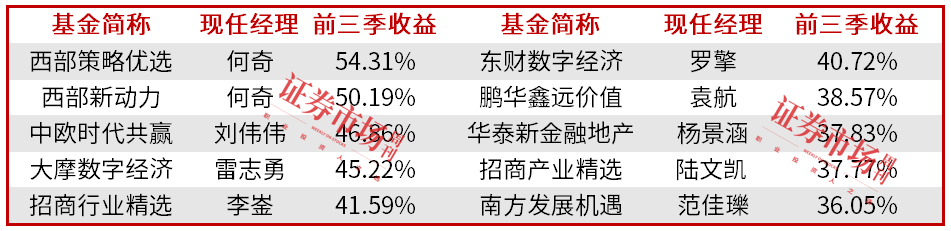

而在股票型基金一方,排在主动型基金前列的同样是来自同一家公司的两只产品,它们是招商行业精选和招商产业精选,两者在年内的净值增长率分别为41.59%和37.77%。此外,综合股票型基金和混合型基金来看,净值增长率超过40%的产品还包括了中欧时代共赢AI、大摩数字经济、东财数字经济优选。

在书面回复本刊时,中欧时代共赢AI基金经理刘伟伟表示:“近期政策发力,市场信心恢复,整体走势较强。宏观层面来看,政策思路出现一些转变,旨在发力疏通经济堵点,包括刺激消费需求、助力地方化债等。由此,市场的拐点大概率已经出现,所以我们还是保持乐观以及相对高仓位。”从任职年限区分,本文重点分析“老、中、轻“三位前三季度业绩优异者。

附表:部分前三季度排名靠前的主动权益基金一览

数据来源:Wind

在管五只基金两只收益超过50%

八年老将何奇终在西部利得重新崛起

在内地权益类公募基金中一众明星中,相比张坤、葛兰等一众顶流,聚光灯打给何奇的时候并不多,今年半年末时他在管5只基金的合计规模仅仅约为4.16亿元。这位昔日成名于光大保德信基金的基金经理,曾被称为内地晋升速度最快的基金经理。原因在于他于2014年5月加入公司后,在2015年8月就成为了基金经理,省略了通常研究员到基金经理助理的漫长生涯。

同时,其代表作光大中国制造2025也因剑走偏锋的投资思路而被基民称为网红基金。不过,他在光大基金管理产品的时间定格在了2020年的5月23日。此后,他转投了上海的另一家基金公司西部利得,并从当年的10月开始就管理了产品,在经历了几年韬光养晦后,终于在今年迎来了再度爆发。

以前三季度排名第一的西部利得策略优选为例,其基金重仓股的表现或能揭秘业绩优异背后的原因。在6月30日时的十大重仓股中,二季报显示股票仓位已经高达了88.95%,分标的来看,其中前四大重仓股的占比都超过了8%,同时后六大重仓股的占比都不足6%。先看前面的公司,它们分别是盛达资源、兴业银锡、万科A、山金国际,整体以资源类股票为主。这其中除去万科下跌约10%外,其他的公司迄今都实现了至少年内18%的上涨,不过这其中仅有盛达资源能够连续两季上榜,其他公司都是二季度新进的标的。

再看后面的六家公司,迄今实现了年内全部飘红的不俗表现,其中尤以地产链上的公司为主,具体包括了金地集团、越秀地产、索菲亚和我爱我家,此外剩余的两家重仓公司则是玉龙股份和赤峰黄金,重仓的行业也与上述他展望后市看好的方向相符。

进一步看中报中完整版的持仓,本刊发现何奇总共的持仓答卷也仅有18只,另外的8只分别是山东黄金、株冶集团、中金黄金、招商积余、保利发展、滨江集团、恒邦股份和中国黄金,其与十大重仓股的思路如出一辙。

但值得深思的是,如果对比去年的三季报和四季报重仓来看,不难发现基金经理思路完全更换,去年下半年还是以人工智能为代表的大科技板块为主,例如三季度的前两大重仓股是科大讯飞和金山办公,而四季度的前两大重仓股是易华录和浙数文化,而这样全盘更新式的调仓大概率也和船小好调头有关。

10月8日,西部利得基金发布公告称,因投资管理及保护基金持有人利益需要,决定自10月9日起暂停西部利得策略优选混合在全部渠道的大额申购、大额转换转入、大额定期定额投资业务,单日单个基金账户单笔申购(含转换转入和定期定额投资)该基金的金额上限为1万元。对此,有不愿具名业内人士点评:“该基金的业绩促规模效应初步显现出来。“

在书面回复本刊时,该基金的基金经理何奇强调:“展望后市,地产和黄金或将成为未来一段时间A股主线。美联储超预期降息50BP、国内经济仍有压力的背景下,具有逆周期属性的地产和弱经济属性的黄金有望成为A股主线。美联储降息将促进打开国内货币政策空间,地产政策有望超预期出台维稳经济,而美债利率下行、全球央行购金及机构投资者增持黄金ETF基金成为金价上涨的驱动力,滞涨的黄金股在金价上行背景下或将迎来估值修复。“

中欧基金刘伟伟青睐科技、新能源

亦看好工程机械、基础化工等低位价值

对比何奇,中欧时代共赢AI的基金经理刘伟伟管理产品年限不长。天天基金网显示,刘伟伟的累计任职时间刚过3年半,目前在管4只基金产品。不过从2024年以来的业绩看,前三季度其全部在管基金都实现了超过20%的回报,尤其是中欧时代共赢AI混合。

从其重仓股来看,基金经理在二季报的重仓中“泾渭分明”,其中前五大重仓股的占比都超过了8%,从第六到第十大重仓股的占比都在5.5%以内,而这前五家公司分别是沪电股份、宁德时代、中际旭创、新易盛、阳光电源,它们迄今在年内都实现了至少60%的涨幅。再从半年报完整版的持股名单来看,其中占比超过2%的上市公司还有8家,而能够超过3%的两家公司分别是万华化学和尚太科技。

截至9月30日,中欧时代共赢AI年内的净值增长率约为46.86%,在全部主动权益类基金中排在第三位。对于目前的板块思路,基金经理刘伟伟表示:“近期政策发力,市场信心恢复,整体走势较强。宏观层面来看,政策思路出现一些转变,旨在发力疏通经济堵点,包括刺激消费需求、助力地方化债等。由此,市场的拐点大概率已经出现,所以我们还是保持乐观,以及相对高仓位。”

在具体板块方面,他也谈到了自己的思路:“科技方面,AI经过了一波较大幅度的调整以后,当前性价比较高。最新发布的GPTo1有重大意义,推理侧的Scaling Law(规模定律)开始显现,最大的催化剂应该是年底的GPT5。新能源方面,储能近期有所调整 ,但基本面仍然超预期。中东有20gwh的大储项目在等待招标。”

“汽车方面,以旧换新的政策开始显示效果。近期乘用车销售明显超预期,整车和零部件迎来修复窗口期。在汽车和储能的双重拉动下,龙头电池企业已经接近满产。总体来看,我认为,市场风格上,成长股经过3年多的调整,性价比凸显。在成长板块之外,我也看好工程机械、基础化工等低位价值行业,部分行业和公司已经走出右侧反转的迹象。”

此外,刘伟伟还管理着中欧基金旗下的ESG主题基金中欧碳中和,其重仓的股票中包含着中信博这样在ESG排名中领先的赛道龙头股。而他所管理的另一只基金中欧明睿新常态混合,其前任包括了周应波、周蔚文等公司昔日和现任顶流明星们。

绩优阵营大摩数字经济受益主题

雷志勇看好AI拉动云端算力和终端消费品

如果说刘伟伟的投资思路较为广泛,接下来要说的雷志勇则更为聚焦,截至9月30日,他所管理的大摩数字经济录得净值增长率46.86%,在内地的主动权益类基金中排在第四位,仅次于上述的三只基金。(同时,若按照10月9日最新的节后排名来看,该基金已经凭借55.13%的收益率跃居到第一位)

Wind资讯数据显示,该基金成立于去年的3月2日,目前还属于次新基金的范畴行列。从基金契约中的投资目标来看:“本基金重点关注数字经济的投资机会,精选与数字经济相关的优质企业进行投资,力争实现基金资产的长期稳定增值。”

从实战中的选股来看,基金经理雷志勇也是主要在算力和PCB等大科技领域闪转腾挪,收获了满满的回报。以最近时间点的基金二季报来看,在基金的十大重仓股中,排在前四位的公司占比都超过了8%,成为组合之中的“重中之重”,它们分别是中际旭创、新易盛、沪电股份、工业富联,其中涨幅最少的工业富联也上涨超过了75%,而它们均是连续多季上榜重仓股名单,大概率吃到了赛道完整波段的上涨红利。

进一步看基金半年报的完整持股名单,上半年末他合计持有21只股票,同样是清一色的基金主题所限定领域的细分公司,其中占比超过2%的公司包括了6家,它们分别是英维克、沃尔核材、胜宏科技、源杰科技、网宿科技、生益电子。从细分行业来看,包含光模块、PCB、服务器产业链,以及散热等细分产业链。

在书面回复本刊时,雷志勇表示看好AI对云端算力以及终端消费产品需求的拉动,将在该方向上配置质地和估值相匹配的公司。“人工智能的远景是通用人工智能,产业的发展趋势远没有结束,但人工智能的演进存在阶段性,在某一阶段或低于预期。”他对此进一步解释。

他表示,在跟踪产业的过程中发现,海内外巨头公司除了在算力云端发力,也开始往应用端、特别是智能终端演进。例如,苹果计划在明年1月开启全新Siri测试,并在ios18.4中推出正式的版本。此外,Siri的其他功能,例如新设计和CHATGPT集成,将于今年晚些时候推出,凭借较好的隐私保护架构、生态封闭以及苹果过往曾引领图形界面、触控的交互革命,苹果AI有望率先成为爆款。

再从下半年以来的机构调研记录来看,雷志勇的名字也是不止一次上榜,稍远的一次是7月26日通过网络会议调研了广和通,9月2日更是通过现场会议调研了依顿电子,9月4日通过网络会议调研了锐明技术,而这三家公司都没有出现在半年报完整版的持股名单之上。再从细分行业来看,依顿电子是属于PCB领域的公司,锐明技术是属于电子元件及设备的公司,广和通是属于通信设备领域的公司,三者依然归属于大科技之中。

除上述三者外,部分绩优产品仍然是凭借此轮行情前对高股息类标的的成功布局,但是诸如龙头之一的长江电力本月下跌已经大约5%,后续这样的偏防御思路是否依然有效需要时间检验。对此,本月下旬将要披露的基金三季报或能进一步揭晓答案。

(文中提及个股仅作举例分析,不作投资建议。)