摘要:全民钱包迎来严峻挑战,冲击IPO可能是梦想。

记者丨王杰仁

实习生丨陈希

出品丨鳌头财经

一则招聘广告,将全民钱包与IPO关联起来。

近期,全民钱包公开招聘董秘,岗位职责描述之一,是主导公司投资并购、上市规划等工作。这被指公司在筹划赴港上市。

全民钱包是一家网贷平台,公司自称为金融科技公司。近年来,公司规模快速扩张,放贷规模预计达到百亿级,但仍然处于行业第三梯队。

合规问题,可能是全民钱包IPO的绊脚石。全民钱包没有网络小贷牌照,随着监管趋严,其业务或将受限。“双融担”模式,借款人承担高额借款成本,全民钱包频频被投诉,未来也可能遭遇监管。

左手分期右手现金贷的全民钱包,迎来严峻挑战,冲击IPO可能是梦想。

招聘广告暴露上市野心

近期,多家第三方招聘平台发布了全民钱包大规模招聘信息,招聘包括董秘、风控副总监、运营副总监、贷后副总监、财务副总监、技术副总监等多个重要管理岗位、其中,招聘董秘的岗位备受市场关注。

全民钱包招聘的董秘岗位职责为,主导公司投资并购、上市规划等相关工作;根据上市公司发展战略,协助制定投融资计划,建立与维护相关的投资银行、券商、律师事务所、会计师事务所和评估事务所等专业中介机构的长期战略合作关系;协助完成公司上市后期股权激励计划方案,协调上市前后股权激励的各项事宜。

本次招聘董秘的任职要求为,熟悉公司上市流程、上市公司运作流程、企业收并购流程,以及对应的运作法,还要求香港上市经验。全民钱包向董秘开出的月薪3万元-4万元。

从上述招聘信息可以推断,全民钱包有意筹划上市,上市目的地可能是港交所。

目前,全民钱包已在招聘平台下架了董秘相关招聘信息,无法得知是否确定了董秘人选或上市计划生变。

筹划港股上市的全民钱包,知名度并不高。

官网显示,全民钱包全称为广州市全民钱包科技有限公司,成立于2017年7月,注册资本2亿元,法人、实控人为曾庆亮,公司是一家通过消费场景连接消费者与金融机构的金融科技公司,旗下的分期商城是一个提供分期消费的金融服务平台。

在业内人士看来,全民钱包主要通过现金贷与购物分期来开展助贷业务,为配合相关业务,曾庆亮曾在2020年出资设立小贷公司海南乙诚小额贷款有限公司(简称“乙诚小贷”)。

根据官网,截至2021年8月,平台累计注册用户突破2000万人。

全民钱包是否具备IPO上市条件,经营状况如何?目前,全民钱包尚未公开其财务报告等,外界不得而知。

全民钱包完成了一次融资。2023年2月,全民钱包获得了深圳TCL十方垂直产业科技发展有限公司(简称“TCL十方”)战略投资,认缴出资3000万元,持股15%。创始人曾庆亮持股65%,中邦股权投资基金管理(广州)有限公司持股20%。

天眼查显示,股权穿透后,TCL十方的实际控制人为TCL科技集团。

现金贷业务或难以为继

全民钱包的业务受到了质疑。

全民钱包定位金融科技公司,旗下分期商城是一个提供分期消费的金融服务平台,旨在解决广大用户小额高频的消费分期需求,优化金融资源配置,助力金融机构实现快速引流并提升经营效率。官网自称具备申请贷款操作简便、信用额度充足、期限灵活等优势,能够促进用户与金融机构的高效对接。

尽管全民钱包声称是分期商城,但从“额度充足”“期限灵活”等字眼来看,所谓的分期商城更像是借贷平台。

实际上,现金贷已经是全民钱包的核心业务。一方面,全民钱包通过融360、洋钱罐、58平台、榕树贷款、易得花、安逸花等贷款超市、借款平台导流获客。另一方面,对接蓝海银行、亿联银行、苏商银行等“50+”资方,进行放贷。

市场传闻称,全民钱包当前放贷规模为百亿级,处于行业第三梯队。

不过,市场一直在质疑全民钱包是否具有放贷资质。

天眼查显示,全民钱包曾在2020年3月成立乙诚小贷,注册资本3000万元,公司和曾庆亮分别持股30%、25%,但实际上由全民钱包执行董事兼总经理曾庆亮控制,这家小贷公司已于2022年2月注销。

有分析人士称,网络小贷新规提高了行业门槛,小贷公司注册资本不低于10亿元,跨省级行政区域经营网络小额贷款业务的小额公司注册资本不低于50亿元,均为一次性实缴货币资本。乙诚小贷注册资本估计难以达到。

有消息称,全民钱包曾打算在重庆成立小贷公司,但一直未见实质性动作。

有自媒体报道,全民钱包在APP注册服务协议中披露,实际由广州市好屋小额贷款有限责任公司(简称“好屋小贷”)负责运营。

在全民钱包APP的个人信息授权书中,明确表示用户不可撤销地同意并授权好屋小贷查询并报送征信。

但从股权关系看,好屋小贷与全民钱包并没有股权关系,市场猜测,全民钱包是租用好屋小贷的牌照。

天眼查显示,好屋小贷的注册资本为1.10亿元,难以满足新规要求。股权穿透后,好屋小贷由A股公司明牌珠宝控制,而其直接控股股东苏州市好屋信息技术有限公司列为被执行人,所持好屋小贷被司法冻结,执行法院为上海市宝山区人民法院。

今年8月,国家金融监管总局发布《小额贷款公司监督管理暂行办法(征求意见稿)》,提出小贷公司不得出租、出借牌照,为无放贷业务资质的主体提供放贷通道等。

目前,全民钱包由好屋小贷运营的App已在安卓端下架。

双重担保费引发投诉不断

全民钱包饱受借款人诟病。

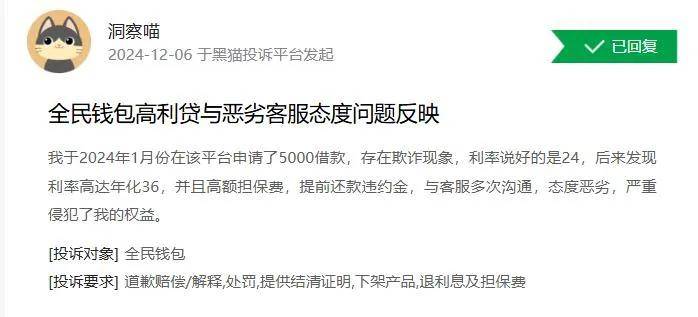

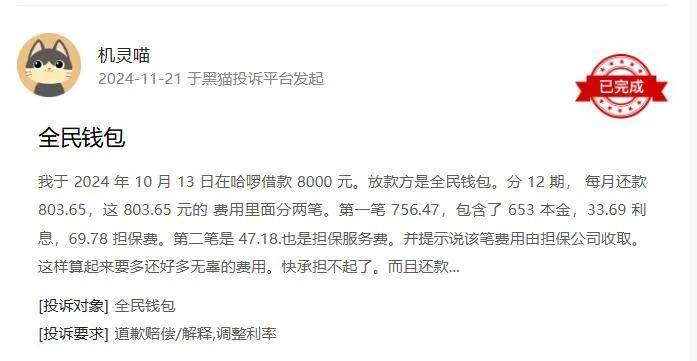

在黑猫投诉平台上,针对全民钱包的投诉量累计为2278条,投诉的核心内容,主要有两个方面,即双重担保费及暴力催收,

全民钱包App显示,借款利率区间为16%-36%。显然,即便是利率下限,也明显高于LPR的4倍。

11月20日,央行发布的1年期和5年期以上LPR(市场报价利率)分别为3.1%、3.6%。全民钱包等借贷平台提供的消费贷款大多是一年期,如果按照人民法院认定的超过LPR的4倍不受法律保护,那么12.4%是红线,全民钱包的借款利率下限已经明显超越了红线。

为了合规,全面钱包采用“双融担”模式,即引入资方的资金,同时引进两家融资担保公司,签两份融资担保合同。

具体而言,假设综合借款利率36%,那么,全民钱包等助贷平台会引进两家具有增信资质的融资担保公司对借款进行兜底。36%的综合借款利率,拆分为两部分,第一部分为24%,即资方利息和融资担保费,第二部分12%,为另一家融资担保公司的费用,通常叫咨询(管理)服务费。

为什么要采用“双融担”模式?

分析人士认为,相较陆金所、乐信、奇富、信也科技等头部平台,全民钱包体量相对较小,用户较为下沉,对接的大多是中小型金融机构,包括苏商银行等民营银行、消费金融公司。

为了资金安全,这些资方往往要求平台方提供增信,平台方则引进融资担保公司对借款兜底,金融机构等资方获得稳定收益。

至于平台的借款利率高达36%,一方面,中小型金融机构资金成本相对较高,贷款利率相对较高。另一方面,由于“双融担”,两家融资担保公司要收取融担费、咨询服务费。

毫无疑问,双重担保大幅增加了借款人负担。

“双融担”模式的投诉不断,也存在较大争议。

在黑猫投诉平台上,有投诉者称,通过哈啰借款8000元,放款方是全民钱包(实际应为哈啰导流至全民钱包,全民钱包再对接资方),分12期,每月还款803.65元。803.65元包括两笔,一笔为756.47元,包含本金653元、利息33.69元,担保费69.78元。另一笔为47.18元,为担保服务费。两笔担保费合计116.96元,是利息的3.47倍。

还有投诉者称,今年11月24日,在全民钱包借款5000元,当月28日还款,利息44.36元,担保费983元,短短4天,收费超千元。

公开信息显示,针对助贷平台担保费过高问题,已经引起监管关注,多重担保模式可能难以持续。

现金贷业务资质存疑,“双融担”模式难以持续,监管力度不断加大,行业竞争加剧,全民钱包的IPO有点难。