卡游有限公司(以下简称“卡游”)近日提交了港股上市申请,公司曾于2024年1月申请港股上市。

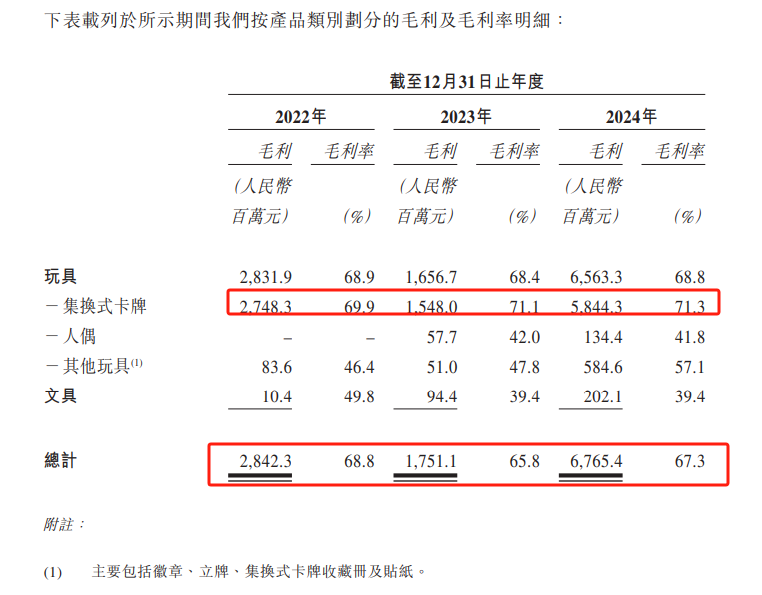

根据聆讯资料集披露,卡游在中国泛娱乐玩具行业集换式卡牌领域中排名第一,市场份额达到71.1%。2024年,卡游收入突破100亿,经调整净利润超过44亿元。近年来,公司毛利率持续保持在65%以上。

卡游的业务模式较为依赖核心IP,因此公司可能会面临IP受欢迎度下降、IP授权到期后续期等相关风险。

此外,未成年人保护也是市场较为关注的点。卡游绝大部分的产品以盲盒销售。2023年6月8日,国家市场监管总局颁布《盲盒经营行为规范指引(试行)》,其中规定盲盒经营者不得向未满8周岁未成年人销售盲盒,向8周岁及以上未成年人销售盲盒商品,应当依法确认已取得相关监护人的同意。

集换式卡牌领域市场份额超70%,收入较为依赖核心IP

根据聆讯资料集披露,卡游是中国领先的泛娱乐产品公司之一。根据灼识咨询,按2024年商品交易总额计,卡游在中国泛娱乐玩具行业集换式卡牌领域中排名第一,市场份额达到71.1%。集换式卡牌是指具有特定主题的实体卡,可供消费者收藏、交换或畅玩。

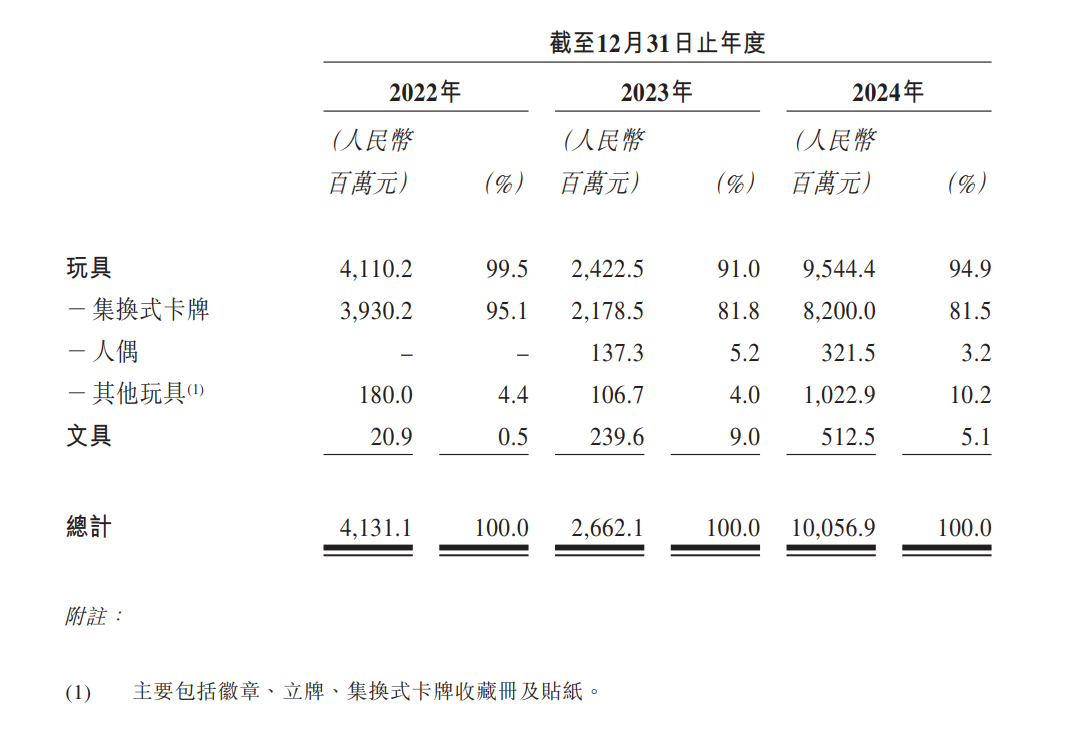

2024年,卡游来自集换式卡牌的收入达到82亿元,占公司总收入的81.5%。公司其他收入来自于人偶、其他玩具(主要包括徽章、立牌、集换式卡牌收藏册及贴纸)、文具。

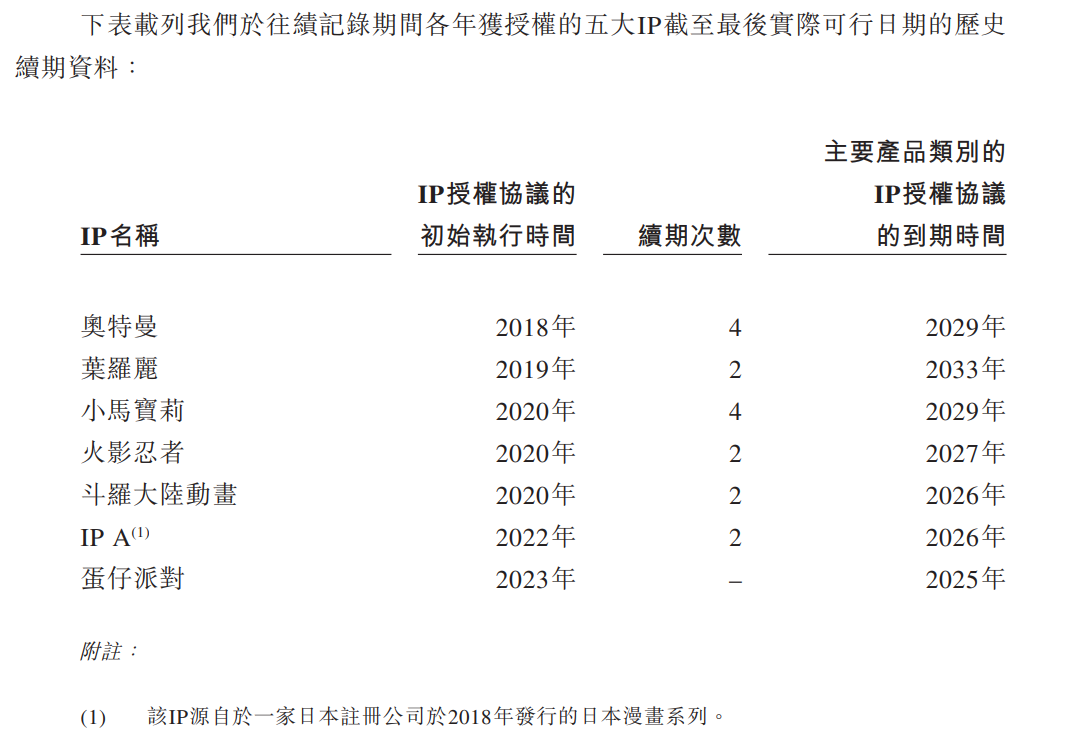

截至2024年12月31日,卡游构建了一个由70个IP组成的多元化IP矩阵,包括69个授权IP及一个自有IP。为了吸引广大消费者,公司通过来自IP合作伙伴的授权和开发自有IP不断扩充IP矩阵。

在2022年、2023年及2024年,按收入贡献计算,公司在过往记录期间各年度来自五大IP主题产品的收入分别占同期总收入的98.4%、89.9%及86.1%。

由于卡游的业务模式较为依赖核心IP,如果出现IP受欢迎度下降、IP授权到期后无法续期等风险,可能对公司收入造成较大影响。

根据聆讯资料集披露,截至最后实际可行日期,公司38份IP授权协议预计将于2025年到期,39份预计将于2026年到期,7份预计将于2027年到期,以及5份预计将于2028年及其后到期。

2024年收入突破百亿,毛利率超过65%

查阅近几年的财务表现,卡游业绩整体表现较好,但波动较大。

2024年,卡游业绩大幅增长,收入大幅增长至100.57亿元,主要是由于集换式卡牌的收入大幅增长。伴随收入增长,卡游的经调整净利润由2023年9.34亿元上升至2024年44.66亿元。

不过,公司2023年业绩曾出现大幅波动。数据显示,公司2023年实现收入26.62亿元,同比大幅下降35.6%,公司表示主要是由于来自集换式卡牌的收入减少所致。

卡游产品毛利率较高,2022年至2024年公司整体毛利率均超过65%。其中,公司集换式卡牌的毛利率在2023年和2024年均超过了70%。

红杉、腾讯参股,控股股份持股超八成

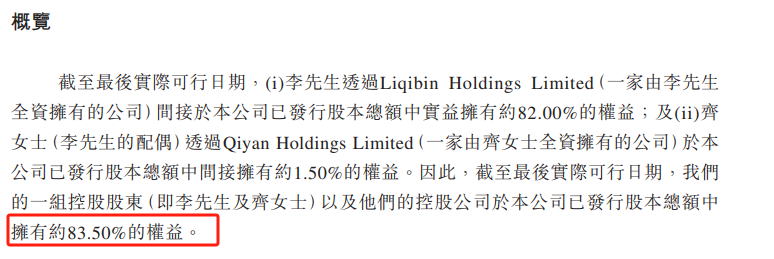

卡游的历史可追溯至2011年,公司创始人李奇斌成立卡游(上海)文化传播。2022年,公司获得来自红杉中国和腾讯的投资。

截至最后实际可行日期,卡游的一组控股股东(即李先生及齐女士)以及他们的控股公司在公司已发行股本总额中拥有约83.50%的权益。

根据聆讯资料集披露,卡游募资将主要用于扩建和升级生产设施、丰富IP矩阵、产品设计及开发更多产品类别及系列等用途。

(文章序列号:1912335443245010944/CJT)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。