同样的规模增速,更早发行的科创板50指数产品用了4个月,而科创100指数产品只用了不到40天。

今年以来,科创板相关产品“上新”可谓动作频频。

从科创50ETF期权上市,到首批跟踪科创板策略指数——上证科创板成长指数的ETF发行,再到科创100指数推出随后相关ETF产品迅速获批发行……

科创板投资工具不断丰富的同时,资金也借道ETF涌入科创板。

Wind数据显示,今年以来截至10月24日,20余只科创板相关ETF净流入超过800亿元,份额增长逾850亿份。其中,科创100指数产品的增速较为迅猛。尽管上市后出现了一定的回撤,但合计规模却逆势增长超三成。

同样的规模增速,更早发行的科创板50指数产品用了4个月,而科创100指数产品只用了不到40天。

科创100指数产品规模的增长,是近年来整个科创指数产品发展的一个缩影。

目前,科创指数境内外产品规模已超过1600亿元,而这一扩容进程仅用了短短四年时间。

01 跌宕起伏的四年

2019年7月21日,也就是科创板开市的前一天。

我从北京落地上海虹桥机场后,便马不停蹄地赶往上交所。踏上上海土地的那一刻,便感受到科创板在那个夏天的热度。

乘坐的出租车被延安路高架桥上的车水马龙裹挟不前,只能缓缓地蠕动着。期间,一辆车身张贴着“科创中心”广告的出租车与我们并驾齐驶,提醒着人们“科创板”是上海那个夏天最热的关键词。

次日,随着包着红布的锣锤敲响开市大锣,科创板的热度迅速被推向了顶点。由于科创板的交易机制在前五个交易日不设涨跌幅,出现了久违的个股大涨行情,许久没有看到这种情形的人们惊叹声此起彼伏,并迅速占据了各大财经媒体的头条。

作为A股改革试验田的科创板,自诞生起就被赋予了很高的期许:引领经济发展向创新驱动转型,数不胜数的中国科创企业期望在这里实现资本与科技产业结合......

四年来,科创板上市公司从最初的25家扩容至如今的超500家,总市值也达到6.6万亿元。

作为中国“硬科技”企业上市的首选地,科创板肩负着引领经济发展向创新驱动转型的使命,布局科创板正成为一种趋势。

02 “2+7+2+1”版图

与其他板块的股票不同,科创板对于投资者的准入条件,特别是个人投资者有着较高的要求。

按照规定,申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元(不包括融资融券融入的资金和证券),且参与证券交易满24个月(A股、B股和股转系统交易均可纳入,其他券商交易经验也纳入计算),并通过科创板知识测试,且不存在不良诚信记录。

这一系列的约束条件,在保护投资者利益和市场稳定的同时,也将一些参与者拒之门外。

而指数投资,就没有这样的烦恼,费率较低、参与门槛较低、投资透明、交易便捷是其最大的特点。

2020年6月19日,上交所发布公告,称将与中证指数公司,于2020年7月22日收盘后发布科创板50指数历史行情,7月23日正式发布实时行情。

千呼万唤的科创板指数终于在开市将满周岁之际,应约而来。

7月22日18时,上交所官网首次披露科创板50指数历史行情走势图。日K线显示,科创板50指数当日以1474.015点开盘,收报1497.23点,成交量超过991万手。

此后,以新一代信息技术、生物医药、高端装备、新材料、新能源、芯片、工业机械等为代表的7条行业主题指数,以长三角、大湾区为代表的2条区域主题指数,以科创板成长为代表的1条策略指数也相继发布,科创板指数版图逐渐清晰。

今年8月7日,随着科创100指数的正式发布,上述12条指数所构建的“2+7+2+1”指数体系已初步形成。

03 更注重均衡

作为科创板的第二条宽基指数,科创100指数是从科创板50指数样本以外的科创板上市公司中,选取100只市值中等且流动性较好的证券作为样本。

因此,科创板50指数与科创100指数的成份股无任何重合,两者反映的是科创板不同市值规模上市公司的整体表现。

根据上海证券研报统计数据显示,科创100指数和科创板50指数分别定位反映科创板中、大盘证券表现,样本规模中位数分别在150亿元和417亿元左右。

从市值分布上看,根据Wind数据显示,截至2023年9月末,科创100指数成分股整体偏向中小盘风格,所有成份股的总市值均低于400亿元,总市值在200亿元以下的占比接近8成;而科创板50指数整体偏向大中盘风格。

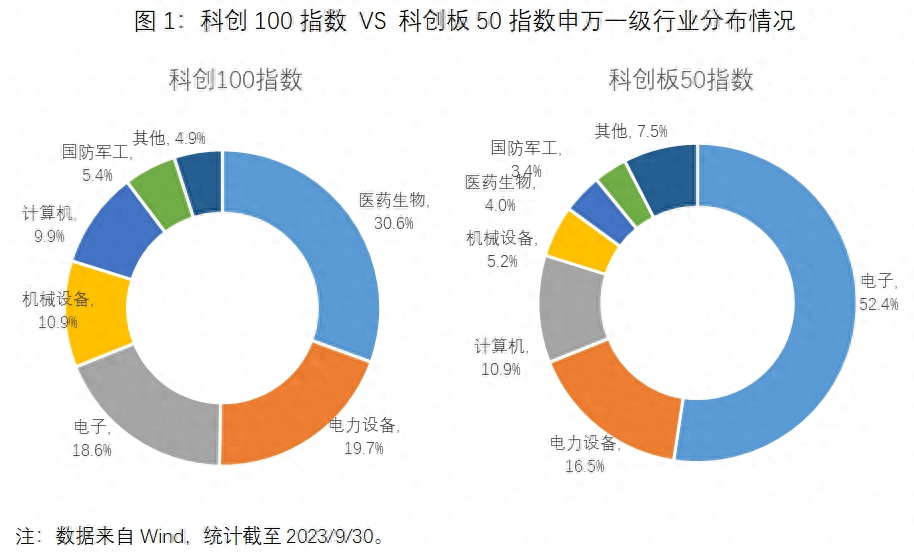

从行业分布来看,虽然科创100指数和科创板50指数聚焦的都是“硬科技”赛道,但在具体行业分布上,区别较为明显。

以申万一级行业为例,科创100指数最大的权重行业为医药生物,占比超过三成,其后依次为电力设备行业占比19.7%,电子行业占比18.6%,三者合计占比达到68.8%;反观科创板50指数,仅电子行业的占比就超过五成,其次是电力设备和计算机行业,占比分别为16.5%和10.9%。科创100指数在行业配置上相对更为均衡。

如果从申万二级的行业分布来看,科创100指数行业配置均衡的特点更为突出。“半导体+医疗+新能源”在科创100指数中形成三足鼎立之势,而科创板50指数则呈现出较为明显的主题特色,仅半导体这一个行业的占比就高达45%。

04 资金涌入的背后

作为科创指数家族的新进成员,科创100指数一经推出,便受到市场的广泛关注,与之相关的指数产品规模也呈现出快速增长之势。

从今年上市的首批科创100相关指数产品表现来看,尽管期间出现了一定的回撤,但合计规模却逆势增长超三成。

这其中,有资金对于均衡配置需求日渐增多的因素存在,但更为重要的是,科创100指数成分股所展现出的业绩成长性。

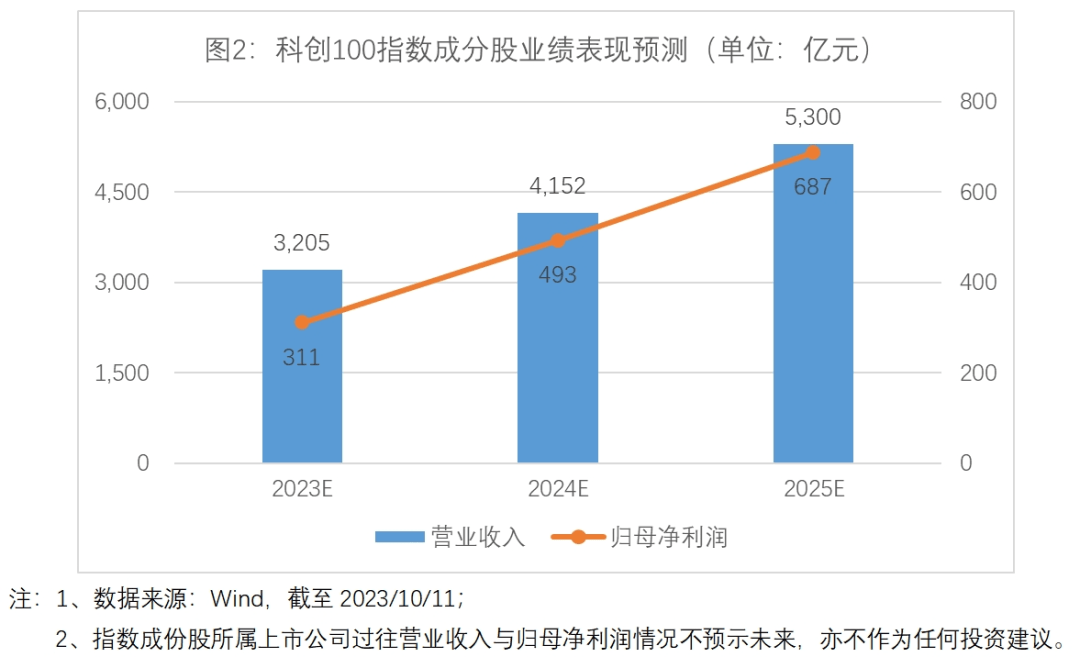

截至2023年10月11日,Wind数据显示,2023-2025年科创100指数成分股营业收入年均复合增速预计达28.6%,归母净利润年均复合增速预计达48.7%。

事实上,不只是科创100指数,随着近年来政策支持科技企业发展的力度持续增强,引导资源向科技创新领域集聚,整个科创板的吸引力都在不断增强。

根据今年中报数据统计,公募基金持有科创板市值超过6900亿元,配置科创板比例从2019年底的1%提升到12%。

此外,北向资金持有科创板市值整体也在持续提升。2021年2月,北向资金持有市值仅为15.7亿,到今年9月末,北向资金持有科创板市值已超过600亿元。

随着近日第二批科创100指数产品的发行,市场上跟踪科创100的ETF已达7只。

可以预见,在加快实现高水平科技自立自强的发展背景下,汇聚“硬科技”企业的科创板将吸引更多资金参与其中,围绕科创100的相关产品或将因此受益。