摘要:暂赢闪电战,躬身持久战。

采写/陈纪英

战略成效到底几何,得看业绩分晓。

2024财年Q2(7月-9月),阿里收入同比增长9%,经调整EBITA同比增长18%,超出市场预期,达成了阿里变革的战略初心——打破大锅饭,组织效率彰显,业绩提振明显。

增长之下,也有变数——云智能集团完全分拆暂停,盒马鲜生IPO计划暂缓等。

变中求增,尤为不易。刚刚独立半年的阿里国际数字商业集团(以下简称阿里国际),在单独披露营收数据的六大业务中,拿下近10个季度最高增速。

看似阿里国际跨山出海,如履平地轻松高增长,但其实,海外市场虽然机会辽阔,竞争也在加剧。

今年以来,海外成为中国电商平台厮杀的新主场——阿里国际、Shein、拼多多旗下Temu,以及Tiktok,一起在全球市场大乱炖,玩法各异,同样凶猛。

中国玩家的的凛冽攻势,甚至导致亚马逊元气大伤——根据GWS的数据,从1月到6月,亚马逊每日移动应用端的英国用户流失超过100万,而美国用户则从3月底的5400万日活大幅跌落至4600万。

从长远来看,眼下一路狂飙的阿里国际,其实才刚刚出港——此前,阿里曾已经立下宏愿,到2036年,服务全球活跃买家20亿,国内国外各占一半。

如今用户规模在三四亿的阿里国际,还有六七的用户缺口等待补足;而且,在不少目标市场,阿里国际的渗透率还有待提升。在这场持久战中,阿里国际的底气和底牌是什么?

独立满半年,阿里国际交卷

阿里国际的业务版图,可以大致分为两块,一是批发业务,以Alibaba.com为代表;二是零售业务,由Lazada、速卖通、Trendyol、Daraz、 Miravia担纲。

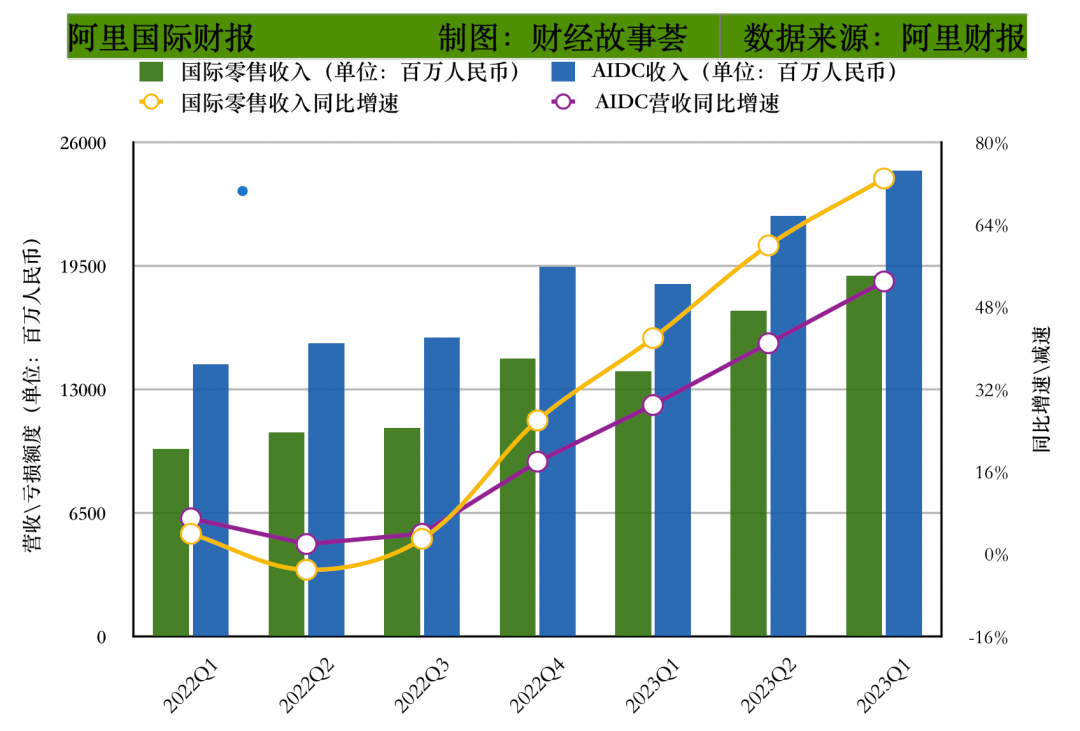

相比之下,批发业务表现稳健——本季收入同比增长9%,零售业务占比更高——本季度对阿里国际的营收贡献高达77.4%,增速也更快,本季度整体订单同比增长28%,收入同比大涨73%,带动阿里国际大盘同比大涨53%。

对比来看,国际零售业务的收入比订单增速更快,一方面,意味着用户信赖度深化,客单价因此提升,另一方面,则得益于平台变现率提升,增长质量优化。

纵向来看,《财经故事荟》查阅了最近两三年的财报,发现国际零售73%的同比增速,跻身新高。

在2022年前三季度,阿里国际零售业务增长还处于个位数,一度甚至因为疫情小幅下滑震荡。

而自2022年Q4以来,国际零售就开始狂飙——保持两位数同比高增长,且增速越发陡峭,今年前三季度,同比增速分别为41%、60%、73%。

拆开来看,阿里国际零售业务旗下多个平台,各自开花,覆盖欧洲、东亚、东南亚、南亚、中东、土耳其等多元市场。

在国际零售业务中,营收贡献最高的Lazada ,本季度订单继续双位数增长;

主攻土耳其市场的Trendyol,在2018年4月被阿里并购,并连续追加投资后,已经稳居土耳其第一大电商平台,在阿里多个季度的财报中,“增长强劲”、“持续盈利”是描述Trendyol的关键词;

而在韩国市场,速卖通从位居后端的边缘电商,到跻身Top3主流平台,也仅仅花了半年时间。

上述平台聚焦的多元市场,具有很大差异性,与此同时,阿里国际也陆续跑通跨境、本土、批发等多个模式,由此沉淀了多元方法论,面对即将开疆扩土的更多市场,可以灵活适配、复用推广。

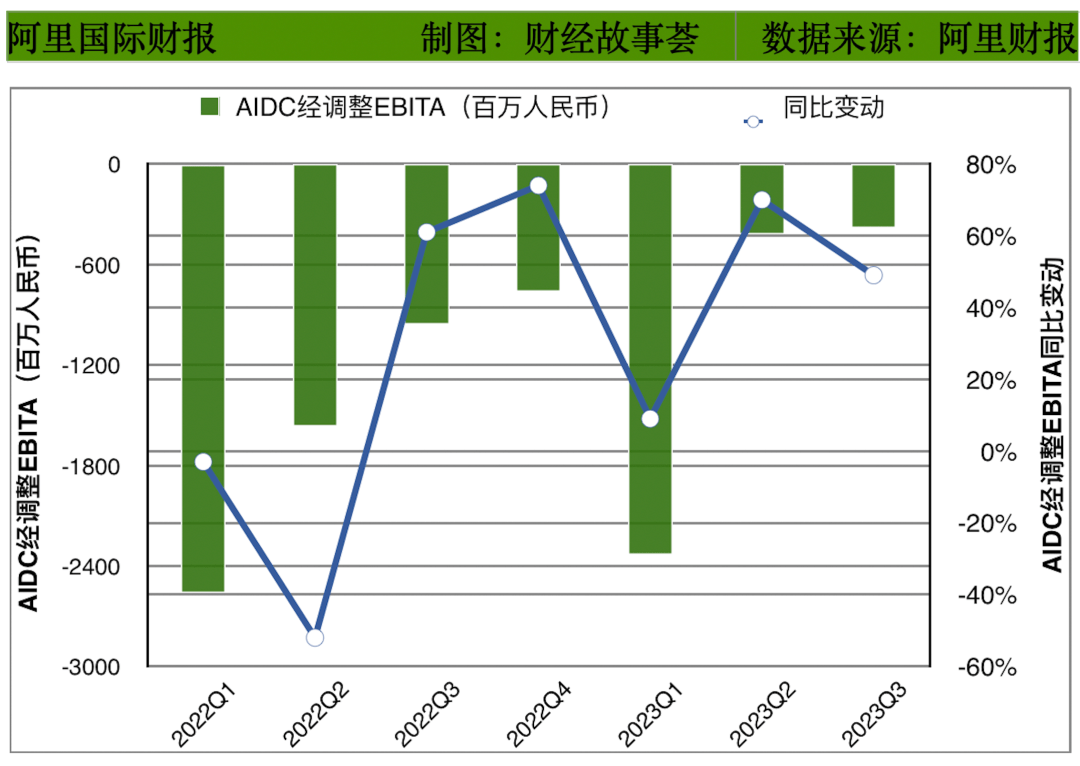

独立之后的阿里国际,不但继续担负增长重任,也背负着盈利诉求。

而海外市场滩险礁多,靠烧钱大撒币撬开市场是捷径,导致高增长往往伴随着高亏损。

根据《WIRED》杂志的爆料,Temu发往美国的包裹中,每笔订单亏损约30美金;为同时滚动美、澳、加、新等站点的大飞轮,每年亏损41.5亿-67.3亿元;在美国市场,今年将投入14亿美元用于广告宣传,明年预计投入43亿美元。

但阿里国际零售业务,并没有头脑发热猛烧钱,反而在不断逼近盈亏平衡线。

今年前三个季度,阿里国际经调整EBITA亏损分别为23.30亿人民币、4.20亿人民币、3.84亿人民币,亏损额大幅收窄,本季度同比去年同期更是大幅收窄了49%。

其中,Trendyol营收利润双向增长,维持常态化盈利;Lazada每单亏损环比同比均在持续收窄,变现能力持续提升。

大幅减亏证明,于阿里国际而言,盈利亏损与否,与经营能力无关,与战略取舍有关。

手中有粮,心里不慌,成熟业务变现能力的提升,以及盈利水平的整体改善,可以输血给其他创新业务,让后者可以如虎添翼全力奔跑,如此形成青黄相接之态势。

比如,比如主打3-5日内配送、包邮、免运费退货的Choice服务,眼下仍以增长为第一目标,还在投入期。

而这一服务在韩国跑通后,又被移植到了英国、西班牙、荷兰、比利时。

据阿里国际数字商业集团CEO蒋凡在财报电话会议上透露,未来Choice 可能会为速卖通贡献超过50%的订单量,有望成为拉动后者增长的第一引擎。

业绩增长的面子,供应链提质的里子

搏杀海外,堪称炼狱之旅,折戟者汹汹,玩转者寥寥。物流配送时效,售后服务保障等等,难度系数都在指数级提升。

于中国出海电商而言,拼杀最低价,是捷径,但仅靠拼杀低价,远远不够——短期低价靠烧钱,长期低价,则靠优化供应链,持续降本提效,同时提升服务体验。

而解决物流配送时效,通常是打开新市场的金钥匙——这从速卖通韩国站点的起起伏伏中,可见一斑。

从2018年到2020年,速卖通在韩国市场并没挤进头部,甚至三度差点被关。

后来一跃而上升至头部,就受益于物流效率提升——在距离韩国最近的威海布仓,疫情期间,紧缺的防疫物质能再3-5日送达,韩国市场高增长的阀门就此开启。

为了在实惠、体验、速度、增长、规模等多元目标中,找到更优解,速卖通目前三线并行——全托管、半托管、商家自运营。

所谓“全托管”,主要是指将核价、运营、物流、售后等环节交由平台处理,商家只负责供货的一种业务模式。

全托管模式下,一方面降低了商家入驻门槛,后者无需具备运营能力,即可一步触达海外市场,最适合具有生产制造能力,但贸易能力不足的海量产业带商家。

因此,全托管模式一上线,就吸引了大批产业带源头工厂入驻。

另一方面,全托管模式下,平台深度介入,其模式类似平台自营,也能保障更高的效率,更好的体验——支撑Choice业务履行全球5日达、免费海外退货等高标准服务。

今年双11,是速卖通推出全托管后首个双11,基于全托管、半托管模式,速卖通菜鸟优选仓备货量同比去年涨了10倍,轻松应对订单暴涨,且能保障在全球5个国家兑现5日达承诺。

如今,全托管已成出海电商标配,但仅有全托管不够。全托管高度依赖于平台自有人力,需要全链路重度运营,这导致全托管模式下的商品池容量有限,影响 GMV 的天花板上线。

对此,国信证券曾做过测算,全托管模式下, Temu平台的SPU(标准化产品单元)极限值是 276 万个,而同期亚马逊的SPU约为 6 亿个。

服务190多个国家的速卖通,自然对SPU丰富度有着极致诉求,因此全托管之外,速卖通又上线了半托管模式——既保留了商家自主运营的“部分自由”,又能看齐全托管的服务标准。

半托管和商家自运营模式,一方面可以激发商家的主观能动性,比如可以保留更高的利润率,发挥其优势特色,更适合具备运营能力的商家;另一方面,半托管和商家自营,又在平台的能力半径之外,丰富了速卖通平台的供给侧。

而在供应链的提效中,相比Shein、Temu的单打独斗,阿里国际零售业务还有一个亲密CP,就是铁杆兄弟菜鸟——阿里国际提需求,菜鸟保落实。

本季度,菜鸟面向8个国家和地区,推出了全球5日达服务,满足了速卖通Choice业务的扩张诉求。

5日达服务,也护航速卖通在本届双11实现了高增长,有商家一小时内,就卖光了满足七天大促周期的所有存货。

不止缩短时效,还能降低物流成本。

比如在韩国市场,相比之前,两公斤以内货品运费便宜了20% 以上,两公斤以上便宜了 50%左右——在提升配送时效的同时,还能降低成本进而压低终端定价,持续强化速卖通“低价格+好服务”的复合优势。

供应链优势一旦确立,其边际成本会越来越低,边际效应则会持续走高,增长飞轮持续加速,因此阿里国际零售业务的增速一路上扬,也在情理之中。

综上,阿里国际的业绩高增长是表象,供应链的提质增效才是更底层的真相。

补上7亿用户缺口,阿里国际有何底牌?

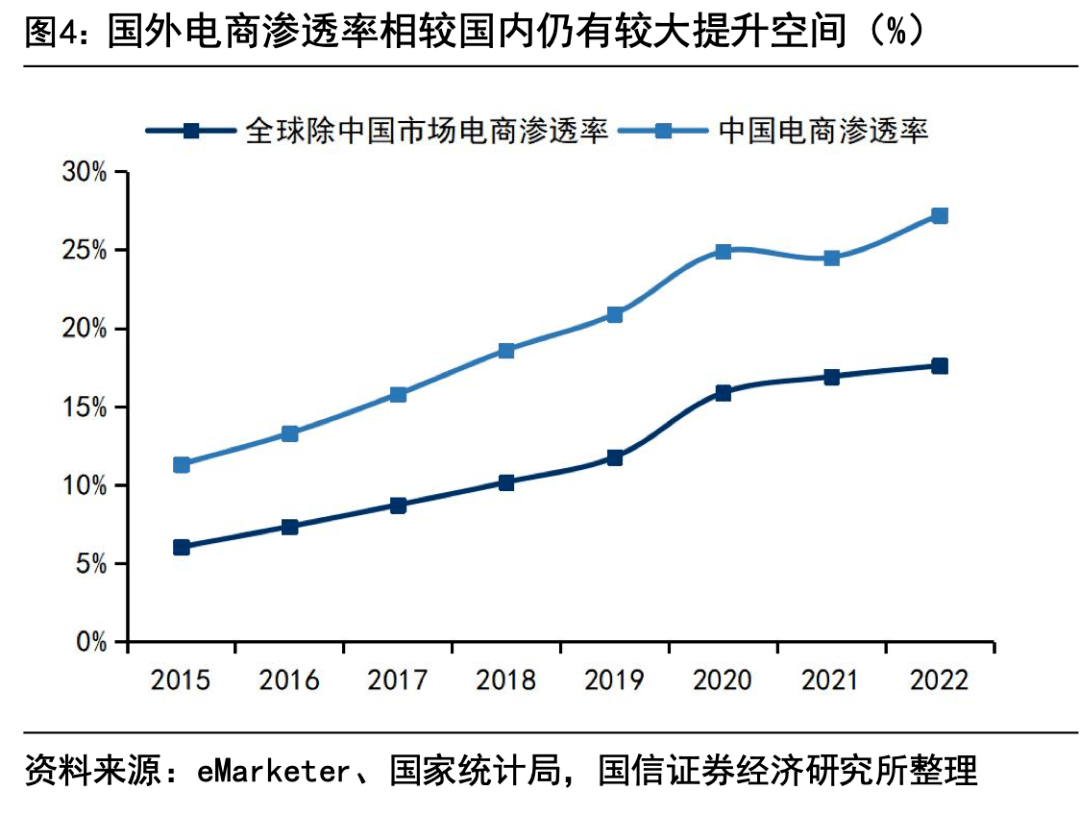

与内卷的国内电商市场相比,海外电商还在红利期。

2022年海外电商规模近4万亿美金, 2019-2022年3年CAGR为20%;而其,与国内相比,全球电商渗透率较低,距离天花板更遥远。

不过,与国内市场10亿用户整体一盘棋不同,在海外市场,拿下10亿用户,服务半径要触达数百个国家和地区。

覆盖区域更广泛,市场差异更大,目标群体更多元,仅靠人力堆叠会不堪重负,难以持续支撑高增长,增长模式必须走向“人机结合”。

而在阿里财报会议上,AI是被一再提起的高频关键词,阿里国际领域同样适用AI。

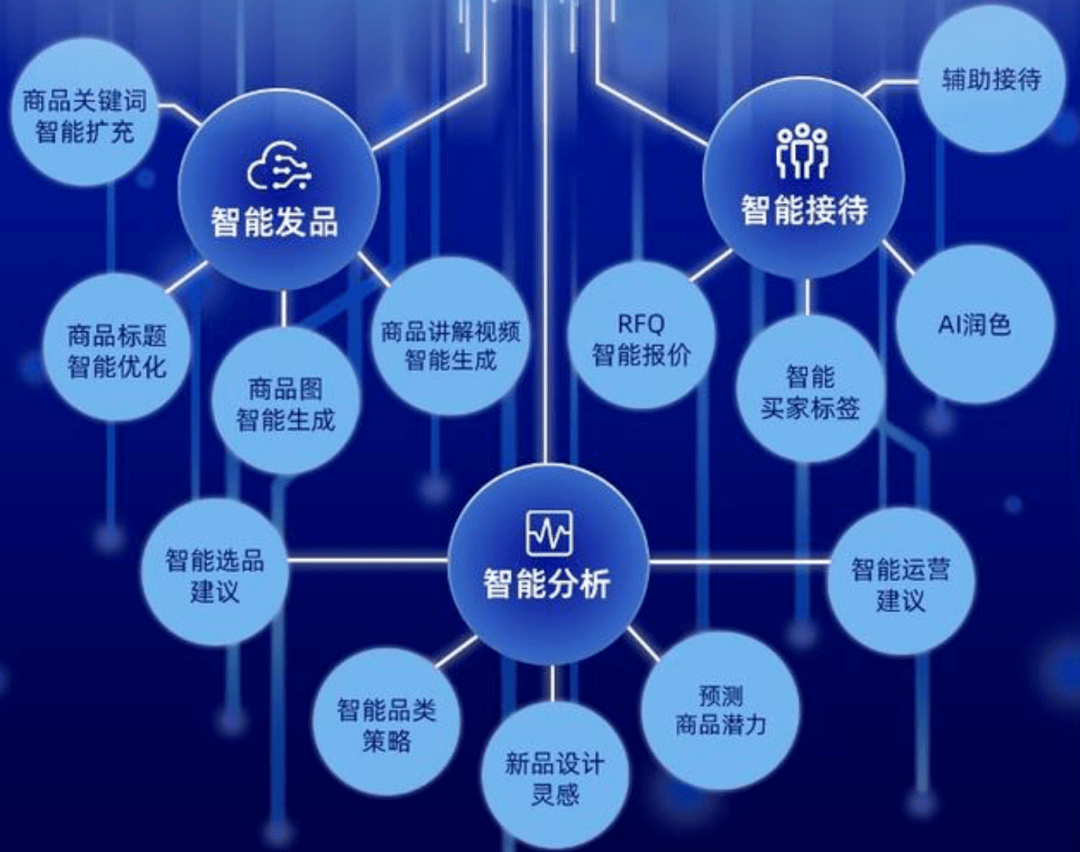

今年11月1日,阿里国际站的外贸AI产品“生意助手”上线,并向所有商家开放。AI生意助手不炫技,主打解决真问题,只需一键就能做完商品发布所需的几乎所有素材,视频制作提速10倍,大幅提升效率,内测数据显示,能帮外贸商家提升19%的曝光量,提高20%的样品单和订单。

就在月初,阿里国际还上线了首个聚焦跨境全球商业的AI产品“Aidge”。Aidge以自研大语言模型为基础,定位于Pass平台,同期面向全球SaaS及ISV开放测试申请,支持18种语言,帮助商家用本地化表达快速生成设计、营销所需的图文和视频,提高订单转化效率等。

而此举,不止助攻平台自身降本增效,海量商家也能普惠于此。

中小微外贸企业的入局门槛,得以大幅降低,无需顾虑语言障碍和担心缺乏外贸经验,无需配齐专业人才;与此同时,又可帮助商家一键对接全球订单,全球市场的增长阀门就此打开;眼下,跨境电商也在逐步内卷,比拼价格力和服务力,AI入场,还能帮助平台和商家降本增效,在价格竞争和服务比拼上更具优势,比如AI客服24小时随时在线等,

在阿里国际跨关出海的长远征途中,积攒的底层AI能力,可以复用到不同市场,未来撬动的价值杠杆越发长远。

眼下,出海电商,共有两种模式,一是立足中国服务全球的跨境模式,1999年上线的阿里巴巴国际就是如此;二是高度融入本地,立足全球,服务全球,Lazada,Trendyol等都是如此。

目前阿里国际是两者兼顾,而从长远来看,全球电商交易消费平台,才是阿里国际的终局目标。因此在阿里国际的业务盘子里,未来海外本地电商将担当其增长主力。

在海外电商的拓展上,阿里国际与TikTok、Temu的玩法也有所不同,在组织管理上收放更为灵活,把决策权交给听得见炮声的一线人士。

2018年相继被阿里并购而来的Trendyol(土耳其)、Daraz(南亚),虽然业绩并入阿里财报,但战略上彻底本土化,保持相对独立运营,自建董事会。此举成效显著,Trendyol在土耳其市场稳居第一位置;Daraz作为南亚地区最大的电商平台,已经广覆5亿人口级市场。

尽管海外因其市场多元,发展变量繁多,导致难度系数陡升,且内卷之势越发明显,但相比之下,如果海外市场难度堪称炼狱,中国电商市场则是地狱——竞争最为惨烈。

过去10年,淘宝天猫能从0到1,在中国这一最凶险最内卷最广阔的市场突围,如今资源、资金、技术、人才储备更为充足的阿里国际,应该不惧硬仗。

而在与其他国家的电商平台竞争中,中国平台还依仗于更坚实的后盾——名列世界工厂的中国,有着最具价格力、最富性、最可靠的商品生产与供给体系,货物贸易连续6年世界第一。

中国首屈一指的供应链体系,嫁接上平台打造的出海通路,可以对接全球海量用户需求。

今年双11,速卖通电竞类商品在韩国持续热销,而中国商品只是本土同等产品价格的三分之一到五分之一;在巴西,母婴品牌最受青睐,主打婴儿雾化器、吸鼻器的傲龙健康首日环比翻近9倍,单量规模创造历史记录;追求高品质的中东土豪,则对高客单价商品青睐有加,均价两三百美元的国货洗地机品牌如石头、添可等,在此热销。

赢得当下的闪电战只是起点,未来的漫漫出海长征,于所有玩家而言,都是持久战。