文丨承承

编者按

近年,A股上市公司主动披露ESG报告的公司数量逐渐增长,占比也在明显提升中,但就最新的2023年ESG报告披露情况看,仍有3000多家上市公司尚未披露ESG报告。在地区方面,部分发达地区上市公司ESG报告披露率相对较低;“出海”方面,虽然有越来越多的上市公司进军海外市场,但其中也有六成公司未披露2023年ESG报告。

随着投资者愈发重视ESG在投资决策中的作用,作为衡量企业价值的重要参考因子,ESG建设的重要性、必要性、紧迫性正在不断加强。对于企业而言,加强ESG建设不仅有助于公司强化内部管理体系,贯彻落实新发展理念,走绿色可持续发展之路,改善组织治理水平,且也能更好地履行组织的社会责任,在增加经济效益的同时,更好地提升公司品牌价值。尤其是对于一些海外收入占比较高的公司而言,一份出色的ESG报告也是企业适应海外ESG合规与信披监管要求,融入全球价值链的必要举措。

为共同推进和提升上市公司ESG治理工作,共同促进我国资本市场高质量发展,《证券市场周刊》在ESG日益受到全资本市场关注的大背景下,策划的 年度ESG大型活动金曙光奖评选也即将重磅启动 ,届时有诸多的优秀企业将上榜亮相。

随着全球对于可持续发展和环境保护的重视,ESG(环境、社会和公司治理)理念逐渐成为衡量企业社会责任和长期价值的重要标准。我国也在积极推动绿色金融和可持续发展,通过制定相关政策和标准来引导企业走向更加可持续的发展道路。

除了此前已经推出的相关ESG信披制度,今年5月,国家财政部还发布了《企业可持续披露准则——基本准则(征求意见稿)》,要求到2030年,国家统一的可持续披露准则体系基本建成。此外在证监会的指导下,沪深北三大交易所也发布了中国上市公司可持续发展报告指引,明确报告期内持续被纳入上证180、科创50、深证100、创业板指数样本公司,以及境内外同时上市的公司应当最晚在2026年首次披露2025年度可持续发展报告,鼓励其他公司自愿披露。

在相关政策的陆续发布下,2024年上半年披露2023年度ESG报告的公司数量显著提升,且很多上市公司已从披露企业社会责任报告转为披露ESG可持续发展报告。在2030年国家统一的可持续披露准则体系基本建成时间表的确立下,A股上市公司ESG报告强制披露时代已经进入倒计时阶段。

披露ESG报告公司逐年增多

占比明显提升

据Wind数据,截至目前,A股5288家上市公司(剔除2024年上市新股)发布了2210份2023年广义ESG报告,其主要分为三类:社会责任报告,可持续发展报告,环境、社会以及管治报告,报告披露公司占比达41.79%。

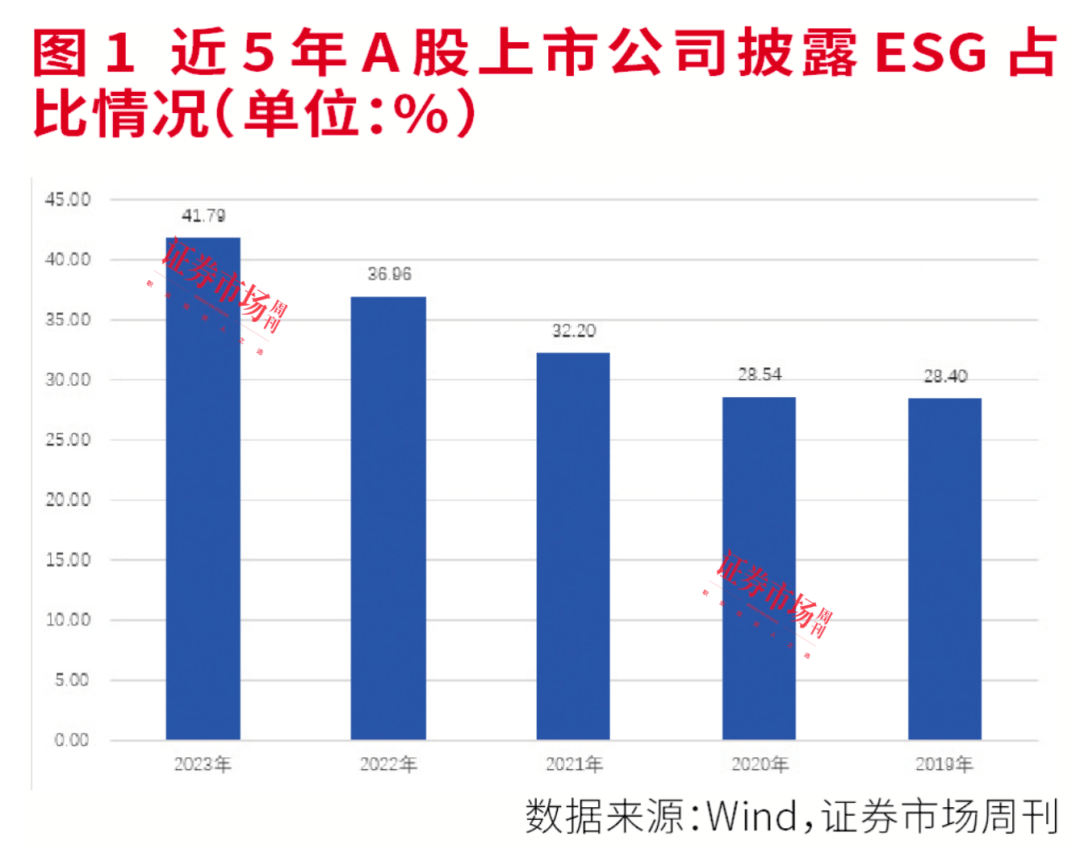

在目前ESG报告仍为自愿披露的政策背景下, 近5年来,A股上市公司的ESG报告发布率呈现出逐年上升趋势。 统计数据显示,2019-2023年,A股上市公司ESG披露率分别达到28.4%、28.54%、32.2%、36.96%、41.79%(见图1)。其中,2023年的占比数据相比2019年的28.4%的ESG报告披露率,提升了13个百分点。

若进一步观察沪深北三个市场,在不考虑新股上市的影响下,各个市场在2019年至2023年期间披露ESG报告的公司也明显增多。譬如,沪市披露ESG报告公司在2019年还仅有617家,而到2023年时,已增至1184家;深市公司同样如此,由2019年的617家增至2023年的1005家。至于2021年11月开市的北交所,目前上市公司数量虽然只有252家,但披露ESG报告的公司也有21家(见图2)。

主板公司积极性高

超过1600家公司披露ESG报告

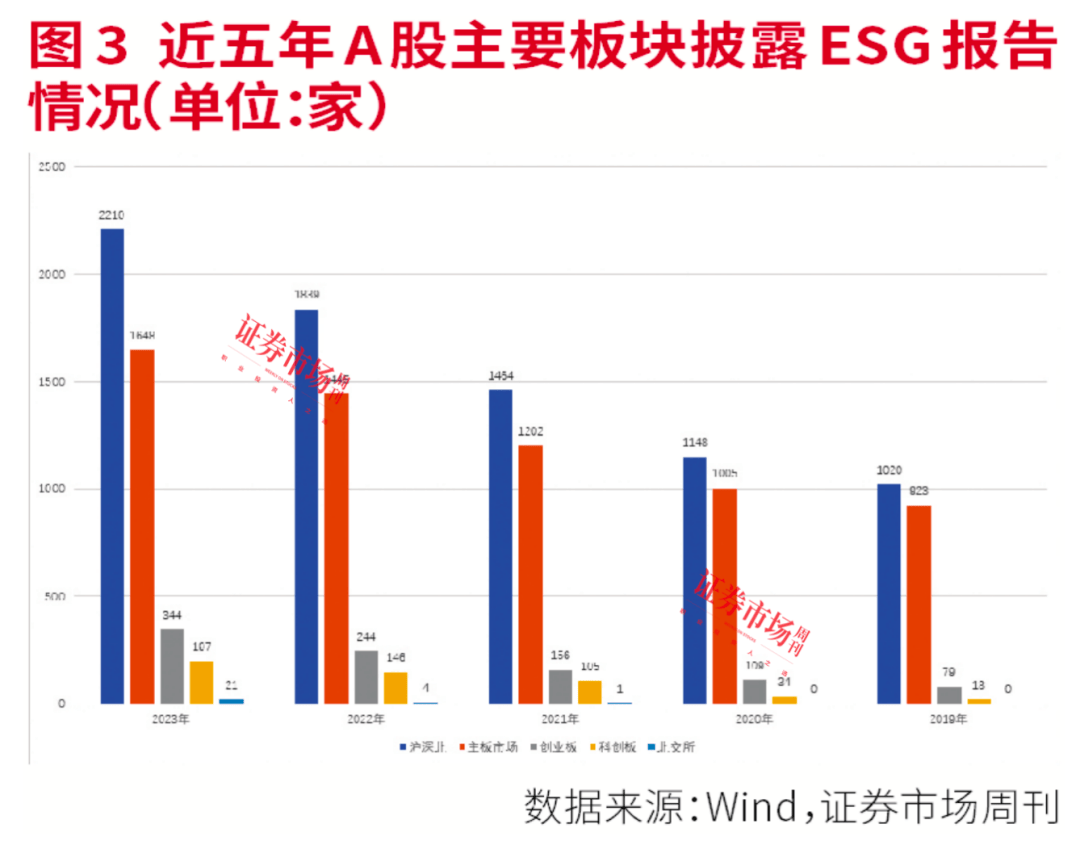

若从上市公司所在板块看, 2023年,主板公司发布ESG报告的公司最多 ,达1648家,在当年全市场2210家披露ESG报告公司中占比74.57%。披露数量最少的是北交所,仅21家,占比0.95%(见图3)。

对于这一情况,联办ESG研究设计中心表示,不考虑各板块上市公司数量的可比性,主板中央企、地方国企数量相对较多,国资委对国企特别是央企上市公司ESG信息披露有明确要求也是重要原因。此外,主板公司通常规模较大,在市场中的影响力也较大,其相对更注重企业形象和社会责任的展示,以吸引更多投资者和利益相关者的关注。再者就是主板公司中出海的企业也相对较多,为了符合全球供应链的披露要求,出海企业需要披露ESG报告。

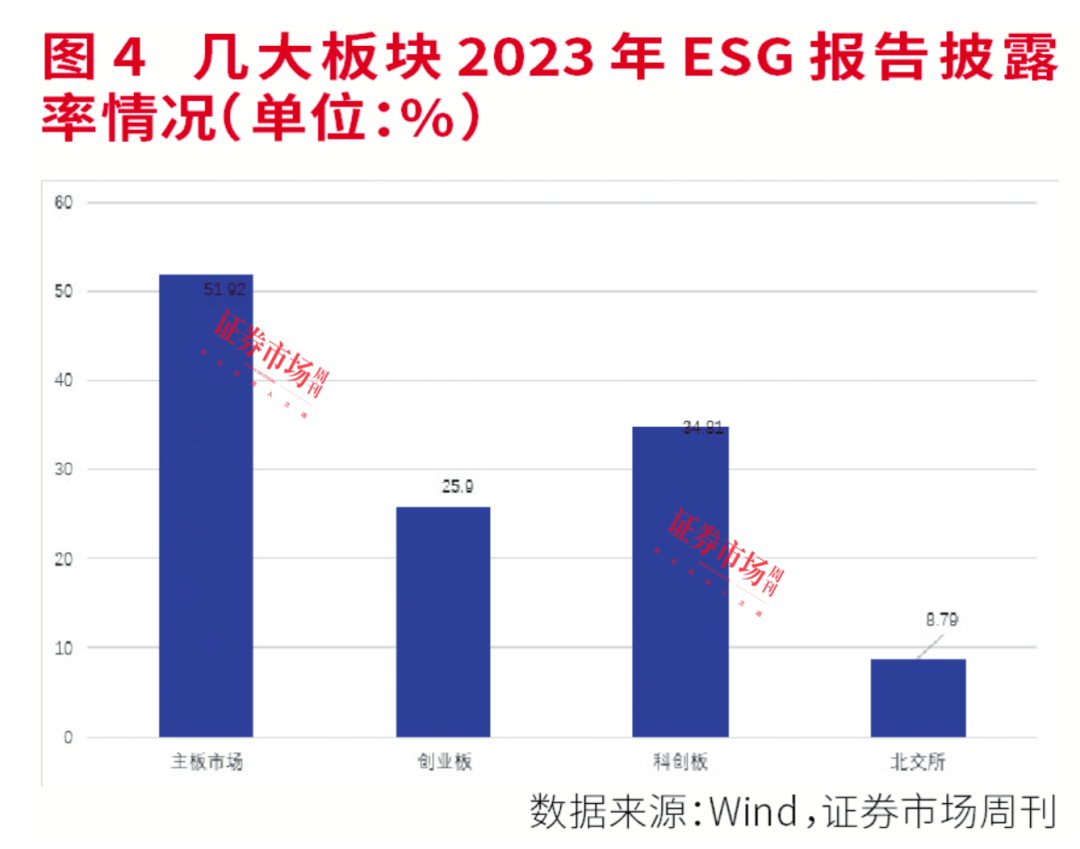

除了数量上占优外, 在ESG报告披露率上,主板公司也是最高的。 以2023年披露ESG报告情况进行分析,主板3155家上市公司中(剔除2024年上市公司,下同),有1648家公司披露了2023年ESG报告,占比高达51.92%;科创板公司的占比数据排在其后,566家公司中有197家公司披露了2023年ESG报告,占比34.81%;创业板排在第三位,披露ESG报告公司的占比达到25.9%;北交所披露ESG报告公司的占比依然最小,仅8.79%(见图4)。

超过九成央企披露ESG报告

地方国企披露率超过六成

在A股市场上,按所有权分类,上市公司分为央企、地方国企、集体企业、民企、公众企业、其他企业、外资企业7大类。从公司数量上看,目前民企上市公司最多,截至今年9月,已经上市的民企公司多达3388家;其次是地方国企,已上市的公司有962家;央企排在第三位,有461家;公众企业有304家;外资企业有187家;其他企业有25家;集体企业上市的公司数量最少,目前只有24家。

在ESG报告披露率上, 目前仅有461家上市公司的央企是ESG报告披露率最高的,多达434家公司披露了2023年ESG报告 ,占比高达94.14%。同属国有资产的地方国企,ESG报告披露率也不低,达60.29%。相比之下,余下各个属性的企业ESG报告披露率均未超过50%(见图5)。

央企为何积极披露ESG报告? 对此情况,联办ESG研究设计中心分析认为,这与政策的大力推动有关。譬如在2022年5月,国资委就发布了《提高央企控股上市公司质量工作方案》,明确提出央企要贯彻落实新发展理念,建立健全ESG体系。2023年7月,国资委办公厅又发布了相关通知,进一步规范央企控股上市公司ESG信息披露工作,并明确提出力争2023年实现央企ESG报告披露全覆盖。今年6月4日,国务院国资委还制定印发了《关于新时代中央企业高标准履行社会责任的指导意见》,明确要求切实加强环境、社会和公司治理(ESG)工作,将ESG工作纳入社会责任工作统筹管理。“一系列政策的出台,显示出国资委对央企在ESG报告披露方面的高度重视和严格要求。”

联办ESG研究设计中心进一步分析称,央企、地方国企积极披露ESG报告,不仅能为资本市场和投资者提供更全面的评价央企、地方国企价值的依据,且央企、地方国企还通过披露与ESG相关的信息,如环保措施、社会责任项目、治理结构等,为投资者提供了更多维度的数据,帮助投资人更全面地了解企业的经营状况和未来发展潜力。

值得指出的是,早在2021年,有报道介绍,国务院国资委在要求央企在ESG体系建设中发挥表率作用的同时,也要求地方国有企业同样在ESG体系建设中发挥表率作用。虽然直接针对地方国企上市公司的ESG强制信息披露要求可能不如央企控股上市公司明确和全面,但地方国企上市公司作为国有企业的重要组成部分,往往也需要遵循这些要求,加强ESG信息披露工作。向央企学习,加强ESG建设工作,这也是目前地方国有企业ESG报告披露率相对较高的重要原因之一。

民企ESG报告披露率最低

外资企业积极性有待提升

在定义上,民企是指企业的资本以民间资产(包括资金、动产和不动产)作为投资主体的企业,而外资企业指的是依照中国法律,由中国投资者和外国投资者共同投资或者仅由外国投资者投资,在中国境内设立的企业,其不同于外国企业和其他经济组织在中国境内的分支机构的。

据Wind数据,目前的A股市场中,民企有3388家,外资企业有187家。其中,民企和外资企业中市值规模在50亿元以下企业合计有2548家,占3575家外资企业和民企总数的71.27%。相比之下,央企和地方国企中的50亿元以下的企业仅593家,占1423家央企和地方国企总数的41.67%。

就2023年ESG报告披露情况看,虽然民企披露2023年ESG报告的公司多达964家,是所有性质企业中披露数量最多的,但在ESG报告披露率方面,其28.45%的披露率是几种不同属性公司中最低的。至于外资企业,虽然187家上市公司中有70家公司披露了ESG报告,但其37.43%的披露率在七类性质公司中排名也仅居第五位。

民企和外资企业ESG报告披露意愿不足的情况,其实在很多板块中都得到体现。 譬如以高比率披露2023年ESG报告的沪深300板块为例,其集中了市场上最优秀的各大行业龙头公司,但依然有北京君正、润泽科技、中科创达、上海机场、四川路桥、春秋航空、拓普集团等11家龙头公司未披露ESG报告,而这其中除了上海机场和四川路桥是地方国有企业外,余下的9家公司均为民企,民企在未披露报告的公司中占比达82%。

在科创50标的股中,未披露2023年ESG报告只有佰维存储和阿特斯两家公司,前者是民企,后者是外资企业。

在上证180标的股中,未披露ESG报告的公司有8家,其中,德业股份、石英股份、万泰生物、甘李药业均为民企,而伯特利、斯达半导、拓普集团均为外资企业,只有上海机场是地方国有企业。

仅从上述数据就可看出,相比央企、地方国企披露ESG报告的高积极性,民企和外资企业在ESG报告披露上仍有很大的提升空间。

对于民企和外资企业ESG报告低披露率原因,联办ESG研究设计中心认为有以下几点导致:一是目前我国对ESG报告披露没有强制性的法律来约束,同时,ESG的很多指标存在一定的核算困难,比如温室气体排放范围三,其核算范围就因涉及供应链而相当麻烦。二是民企、外资企业规模偏小,资金方面的限制让它们在ESG建设方面的动力略有不足。此外,还与这些公司没有从战略上重视ESG建设有关,没有把ESG真正纳入到企业的战略规划中去。

“这种尴尬局面预期在未来会得到有效改善。随着涉及ESG方面制度的不断完善,特别是时间表确立后,不仅央企、地方国企需要进一步加大ESG报告披露率,且ESG报告披露率偏低的民企和外资企业同样需要加大自己的披露力度。”联办ESG研究设计中心如是表示。

数量多、占比低

医药行业ESG建设任重道远

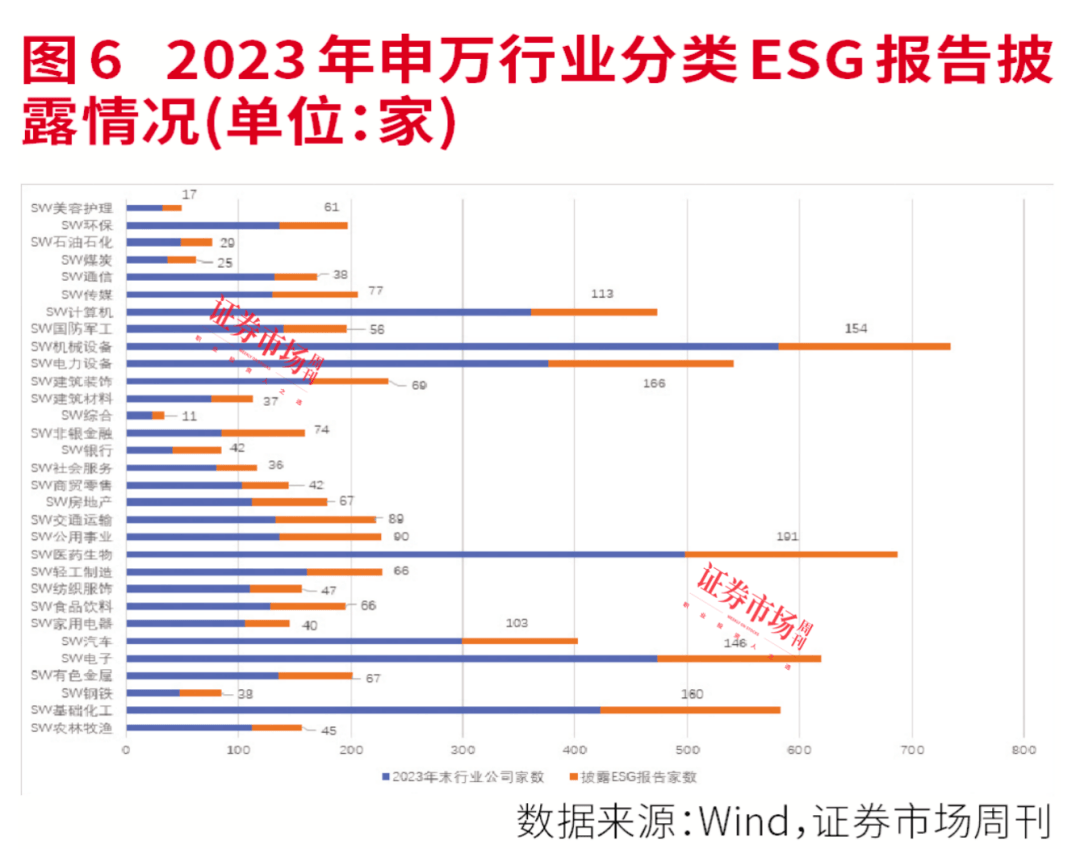

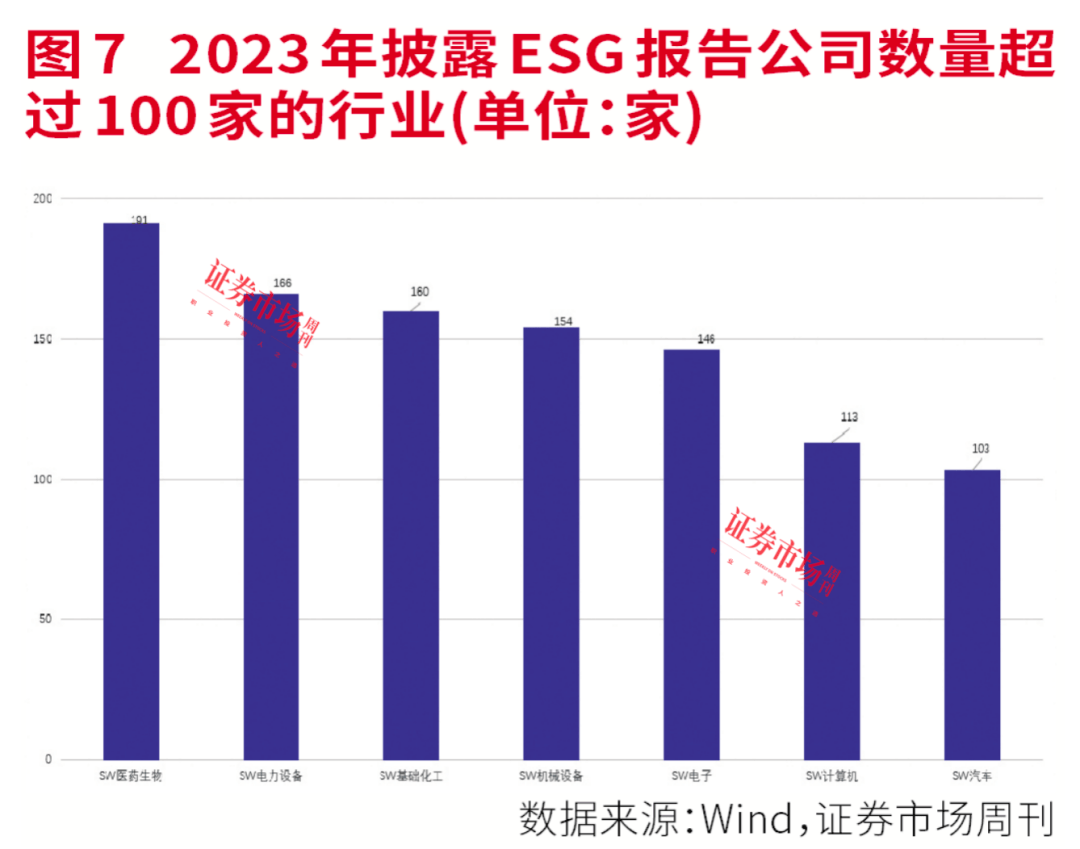

以申万大类行业分类看,目前31个大类行业均有上市公司披露ESG报告情况,其中有七个大类行业披露ESG报告的公司数量超过100家,分别是医药生物、电力设备、基础化工、机械设备、电子、计算机、汽车(见图6)。

分析来看,医药生物等七大行业披露ESG报告公司数量之所以能超过100家,与这些行业内的上市公司数量明显偏多有关。据Wind数据,截至今年9月,医药生物等七大行业所包含的上市公司数量分别达到497家、376家、423家、581家、474家、361家、299家(见图7)。

目前来看,在申万31个大类行业中,披露ESG报告公司数量最多的行业是医药生物行业,共有191家上市公司披露了2023年ESG报告。披露2023年ESG报告最少的两大行业为综合和美容护理,分别只有11家和17家公司。

联办ESG研究设计中心分析认为, 总数相仿的行业中,医药公司披露ESG报告数量之所以多,原因与医药行业的特点和责任有关。 首先是医药行业的生产方式和供应链对环境有一定压力,披露ESG报告有助于展示企业在环保方面的努力;其次是社会影响重大,关系到民生福祉,披露ESG报告能体现企业在社会责任方面的担当;第三是提前布局应对可能的合规、市场准入等风险。此外,利用政策红利和金融支持,实现绿色转型和创新发展。

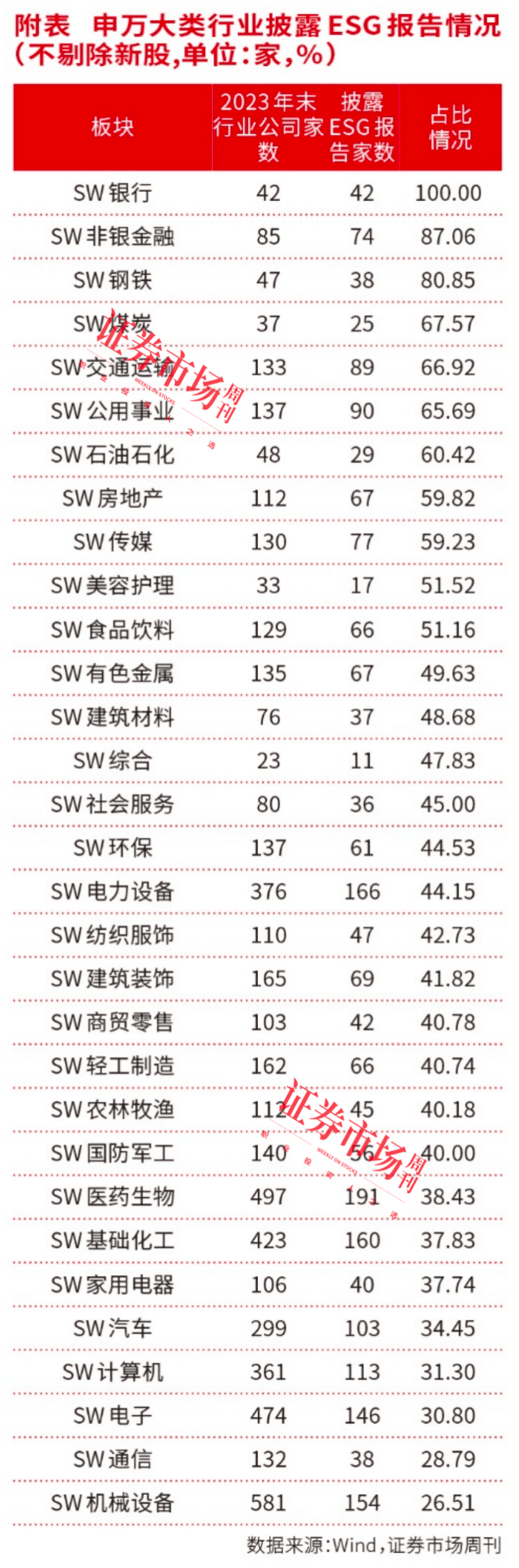

不过,值得注意的是,医药行业披露ESG报告的公司数量虽然最多,但这并不代表其ESG报告披露率就一定高。统计数据显示,医药行业ESG披露率仅有38.74%,在申万31个大类行业ESG报告披露率排名上居第24位,而披露ESG报告的公司数量只有11家和17家的综合和美容护理行业,披露率不仅达到了47.83%和53.13%,且在31个申万行业ESG报告披露率排名上居于第14位和第10位。

“ESG报告披露率偏低,除了样本统计数量等原因外,也反映出医药行业仍需多措并举强化践行ESG的内生机制,比如要加强分类指导,强制披露与自愿披露相结合,对境内外同时上市的生物医药公司以强制披露为原则,对科创板、北交所处于成长期的科技型生物技术公司以自愿信息披露为原则,充分兼顾企业研发投入高、融资难、盈利难的实际。此外,还需要建立起生物医药行业绿色供应链管理准则,提高中下游企业加入全球供应链的能力。”联办ESG研究设计中心进一步分析称。

联办ESG研究设计中心认为,医药公司只有切实将ESG转化为企业的内部高效治理能力,才能真正让企业在内控措施、商业道德、审计合规、税收透明、反不正当竞争方面落实到位,进而让企业在长远发展上走得更加稳健。

多因素驱动银行业ESG建设先行

100%全披露成就行业标杆

在不考虑2024年新上市公司影响下,目前银行、非银金融、钢铁、煤炭、交通运输是申万大类行业中ESG披露率最高的行业,披露ESG报告公司占行业内上市公司比例达到了100%、87.06%、80.85%、67.57%、66.92%。而披露ESG报告公司数量最多的医药生物、电力设备、基础化工、机械设备、电子、计算机、汽车不仅未能进入前5,即使是占比达44.15%的电力设备也仅排在行业排名的第17位(见附表)。

从披露ESG报告占比来看,银行业目前是100%全披露,而非银金融业ESG报告披露率也接近90%(见图8)。联办ESG研究设计中心认为,金融行业特别是银行业高比例披露ESG报告的原因主要有两个方面:一方面,是源于金融行业的特殊性,与其他行业不同,货币金融服务业的ESG实践中有很大一部分,不仅是针对自身的环境绩效管理,更重要的作用是为其他行业提供资金支持。所以,行业监管的要求更高,比如2020年银保监会提出ESG管理成为银行业高质量发展的普适性原则、2021年明确将ESG纳入金融机构业务流程等。另一方面,是绿色金融的需求。在全球积极应对气候变化的大背景下,践行ESG有利于推动金融业加速可持续发展转型,如银行上市公司已形成了完整的绿色信贷、绿色债券、绿色投资、绿色租赁等服务的绿色金融体系。

“银行业100%的ESG报告披露率已经成为全行业的标杆。”联办ESG研究设计中心如是说。

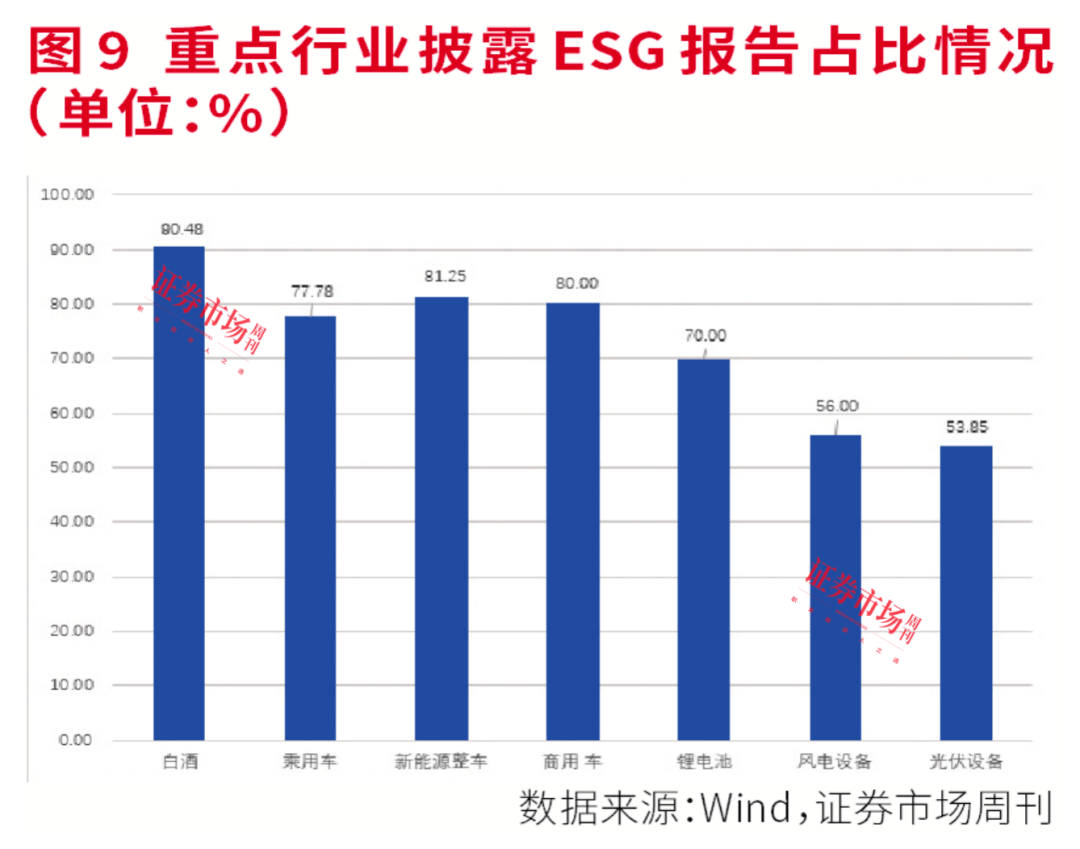

除了金融业,涉及消费的白酒,和涉及出口的汽车、新能源设备等细分行业披露ESG报告的公司占比同样不低,均在50%以上(见图9)。对于白酒行业能够积极发布ESG报告情况,联办ESG研究设计中心认为,这一方面能够展示白酒公司在环境、社会和治理方面的积极作为,有助于树立良好的社会责任和企业品牌形象,增强消费者和投资者的信任。

同样,对于新能源汽车行业ESG报告披露率高的原因,联办ESG研究设计中心也指出,“背后的原因就在于出口贸易需要适应当地监管要求。此外,ESG信息披露还有助于企业吸引更多的投资者和合作伙伴,降低融资成本,提高竞争力。”

样本数量偏少

经济欠发达地区ESG报告披露率居前

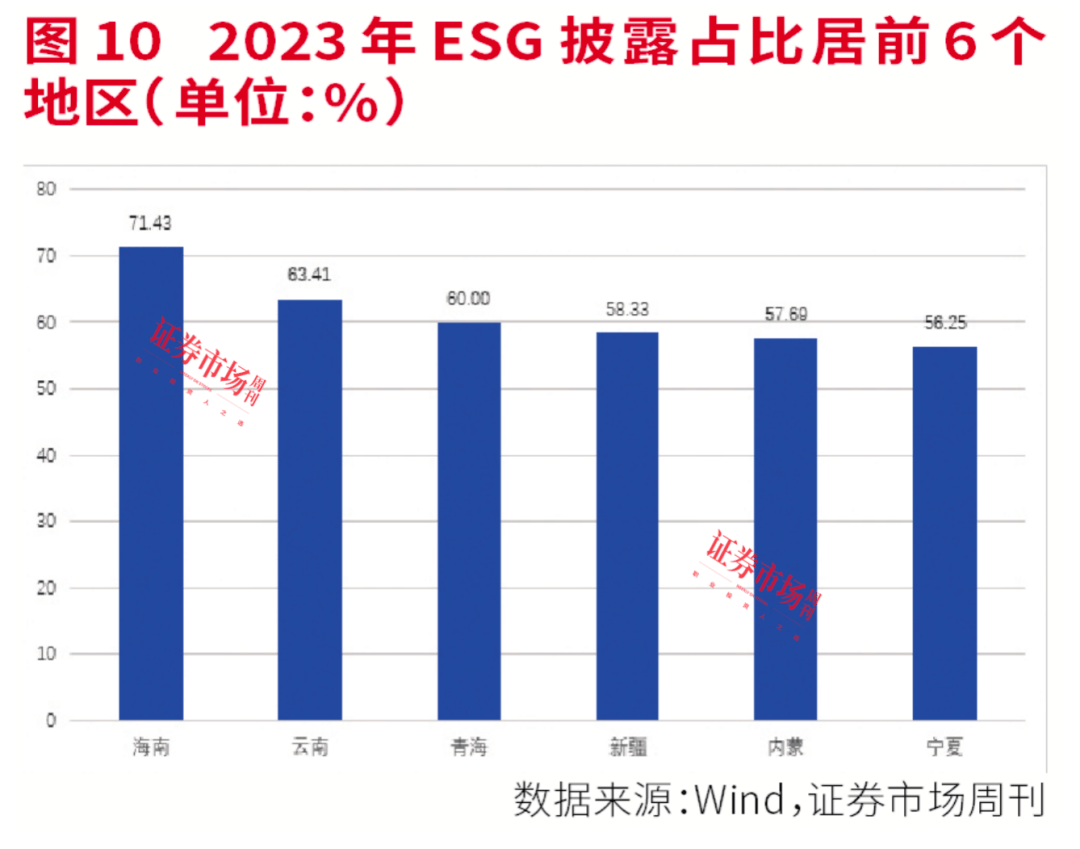

值得重视的是,目前披露ESG报告最积极的地区并不是投资人熟悉的沿海发达地区,相反是一些经济发展相对欠发达地区的ESG报告披露率明显居前。

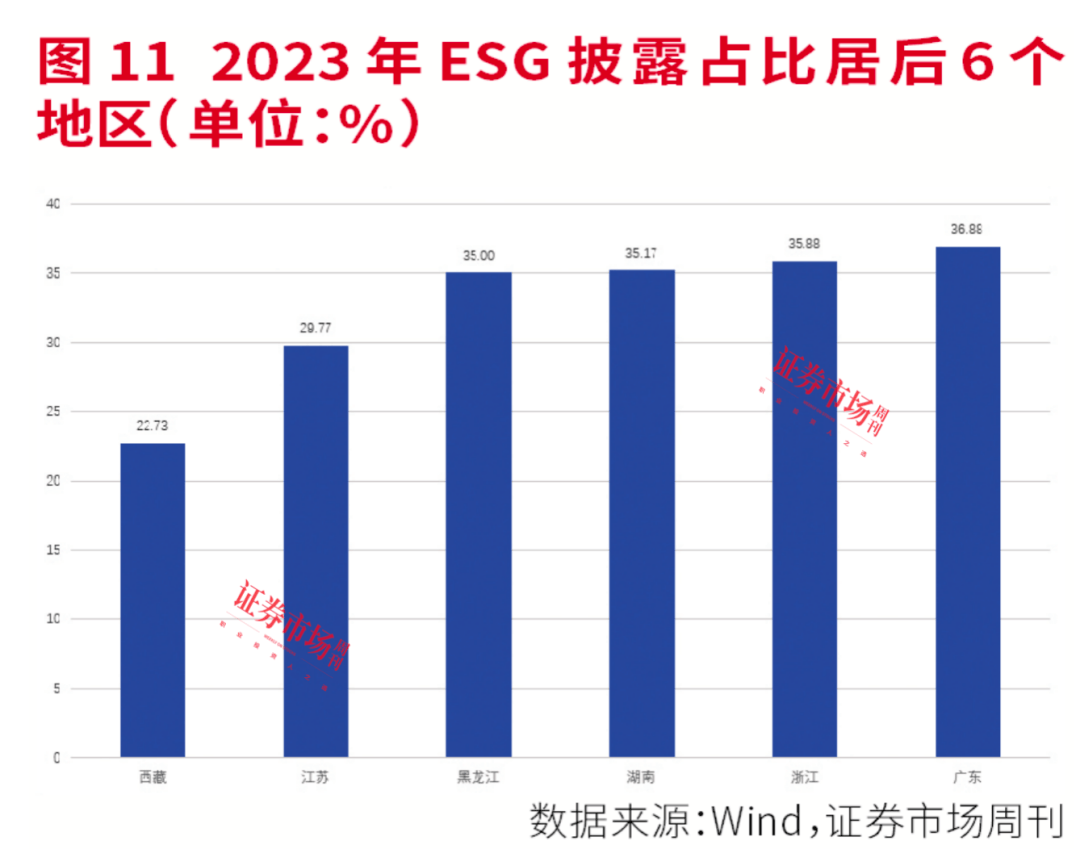

统计数据显示,海南、云南、青海、新疆、内蒙、宁夏是ESG报告披露率居前的6个地区(见图10),而披露率最低的后6位是西藏、江苏、黑龙江、湖南、浙江、广东,其中江苏、浙江、广东是我国经济前5强之一,ESG报告披露率仅有29.77%、35.88%和36.88%(见图11)。

联办ESG研究设计中心分析认为,江苏、浙江、广东这三大经济强省的上市公司ESG报告披露率不足,很大程度上与这三个省的上市公司多数是民企有关,譬如广东省的892家上市公司中,民企就多达608家,占比68.16%,此外还有大量外资企业、公众企业等。这些企业均存在前文谈到的诸多有关民企、外资企业披露ESG报告意愿不足的问题。

对于经济欠发达的青海、新疆等地区上市公司ESG报告披露率高的原因,联办ESG研究设计中心判断,很可能与这些地区的上市公司数量相对偏少有一定关系,比如青海省目前只有10家上市公司、海南有28家上市公司、内蒙有26家、宁夏有16家、云南有41家等。至于新疆地区,虽然上市公司多达60家,但其中央企和地方国企数量也达到了31家,其中,披露ESG报告的央国企多达21家,占新疆地区披露ESG报告公司的60%。

超过3000家公司有海外收入

仅四成公司披露ESG报告

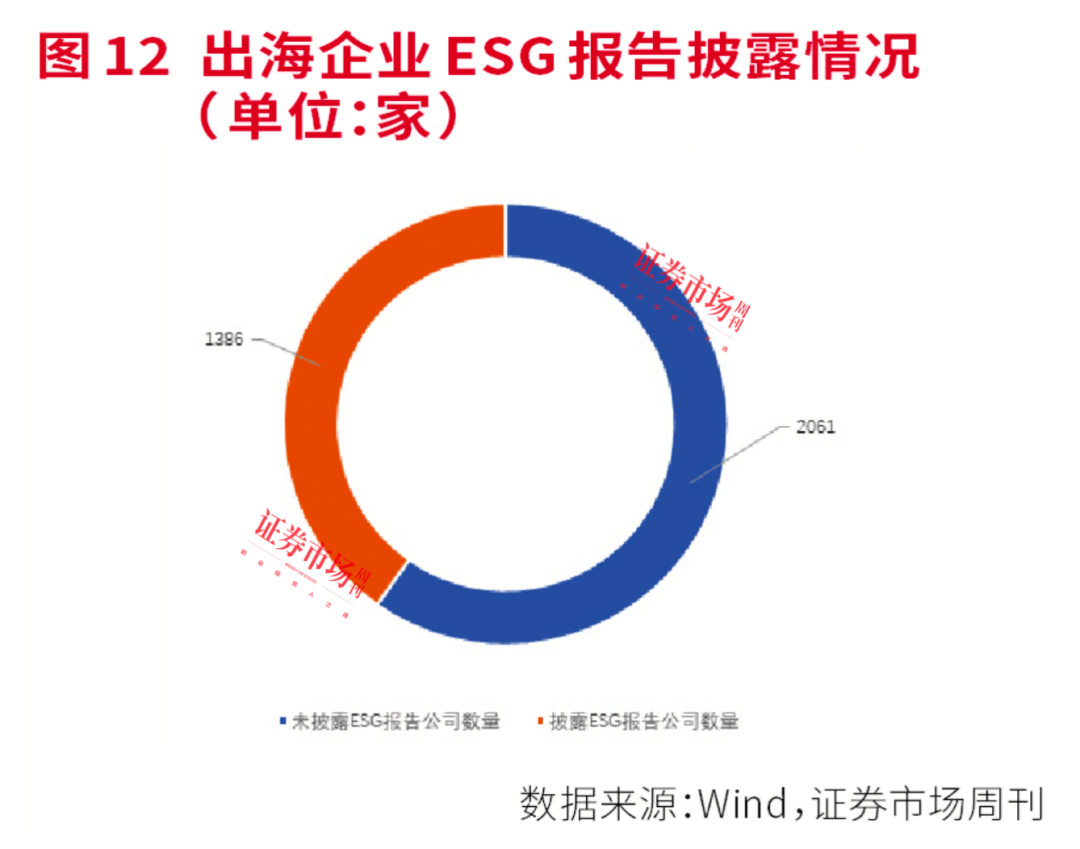

在目前国内经济转型大背景下, “出海”成为很多上市公司提升业绩的第二曲线。 就目前来看,A股5000多家公司中明确在年报中披露有海外营收的公司多达3447家,其中实际披露2023年ESG报告的公司数量有1386家,占比40.21%(见图12)。

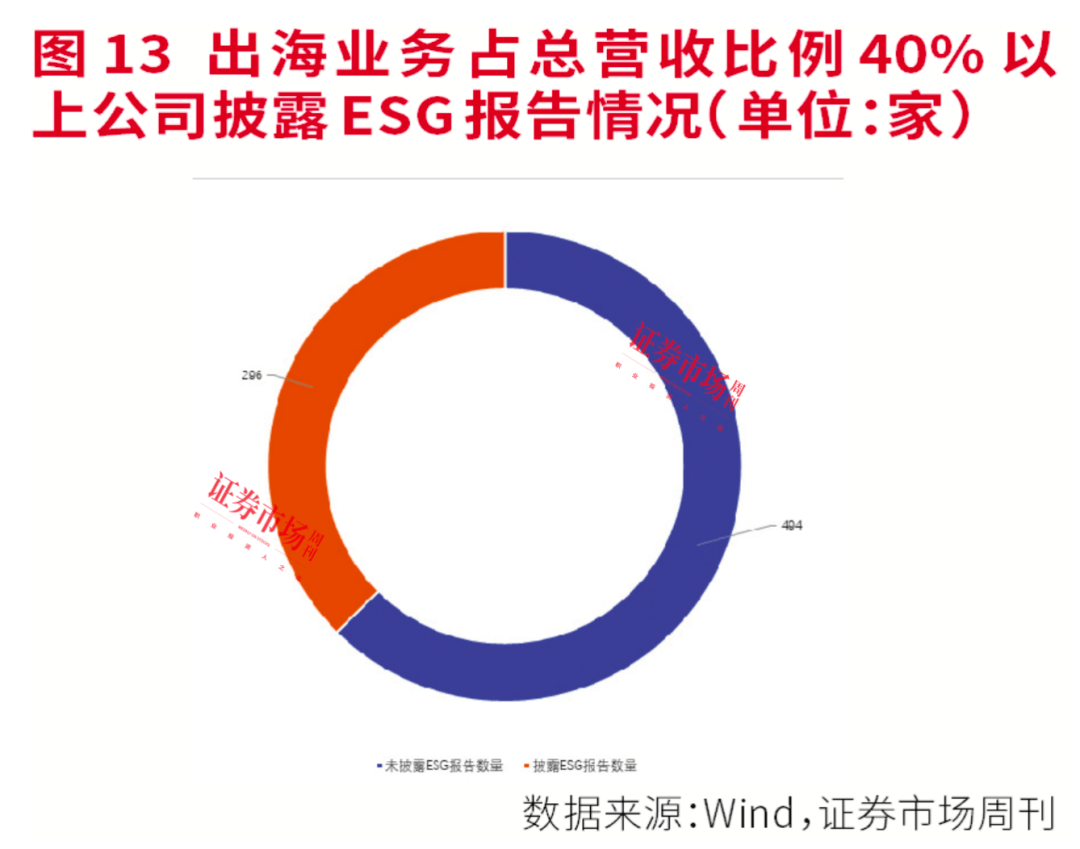

若将观察范围进一步缩小,则目前海外营收占公司总收入40%的公司有790家,而这其中披露ESG报告的公司又有296家(见图13),占比37.47%。在披露ESG报告的公司中,目前安道麦A的营收全部来自境外,新潮能源来自海外的营收达99.8%,传音控股海外收入也有98.43%。

需要指出的是,在细分行业上,新能源整车、光伏设备、风电设备、电网设备、动力电池等是海外收入贡献最多的行业之一,他们的ESG报告披露率同样不低。其中,拥有65家公司的光伏设备行业中,有35家公司发布了2023年ESG报告,包括了中信博、昱能科技、阳光电源等诸多民企;25家风电设备公司中,有14家上市公司披露ESG报告;129家电网设备公司中,有45家公司披露ESG报告;16家新能源整车公司中,有13家公司披露ESG报告……30家动力电池公司中,有21家公司披露ESG报告。

联办ESG研究设计中心认为, 上述海外收入贡献较高的行业,他们之所以能够积极发布ESG报告主要源于合规与国际监管要求 ,比如出海企业要适应国际法规要求。以欧盟新电池法为例,其规定自2027年起,动力电池出口到欧洲必须持有符合要求的电池护照,记录相关ESG信息。另外,在全球贸易中,企业的ESG表现已成为客户选择合作伙伴的重要考量因素,产业链上的其他企业将不得不做出应对。一份出色的ESG报告也是企业适应海外ESG合规与信披监管要求,融入全球价值链的必要举措。

当然,在上述细分领域出海企业积极发布ESG报告的同时,若从拥有海外收入的3447家公司整体看,它们的ESG建设工作仍有很大提升空间,毕竟其中还有近六成的公司未披露ESG报告,特别是海外营收占总收入四成以上的公司中,竟然也有超过六成公司未披露ESG报告。

对于拥有海外收入的上市公司而言,要想让自己的海外收入获得进一步提升,则加强ESG建设就变得极其重要,对于它们来说,ESG建设是融入全球经济、实现跨国经营和全球化发展的重要工具。只有通过ESG建设,企业可以在不同的文化背景、商业环境和法律法规的市场中顺利开展海外业务。

联办ESG研究设计中心进一步表示,出海企业要想有更好的发展机会,可从以下几个方面加强ESG建设:一是要构建减碳规划和环境管理制度企业应构建满足海外不同地区标准的减碳规划和环境管理制度,建立着眼未来的全生命周期、产业链碳排放管理制度,抓住绿色转型技术与绿色消费市场机会;二是要关注本地化雇佣实践与供应链协同企业应关注本地化雇佣实践,供应链协同,耕耘当地与价值创造;三是要打造全球化治理架构企业需打造全球化治理架构,管理ESG风险。

半数苹果、华为概念股披露ESG报告

A股市场上,苹果产业链和华为产业链长期吸引着投资人目光,两大产业链均出现过3年5倍的牛股,比如欣旺达、立讯精密等。

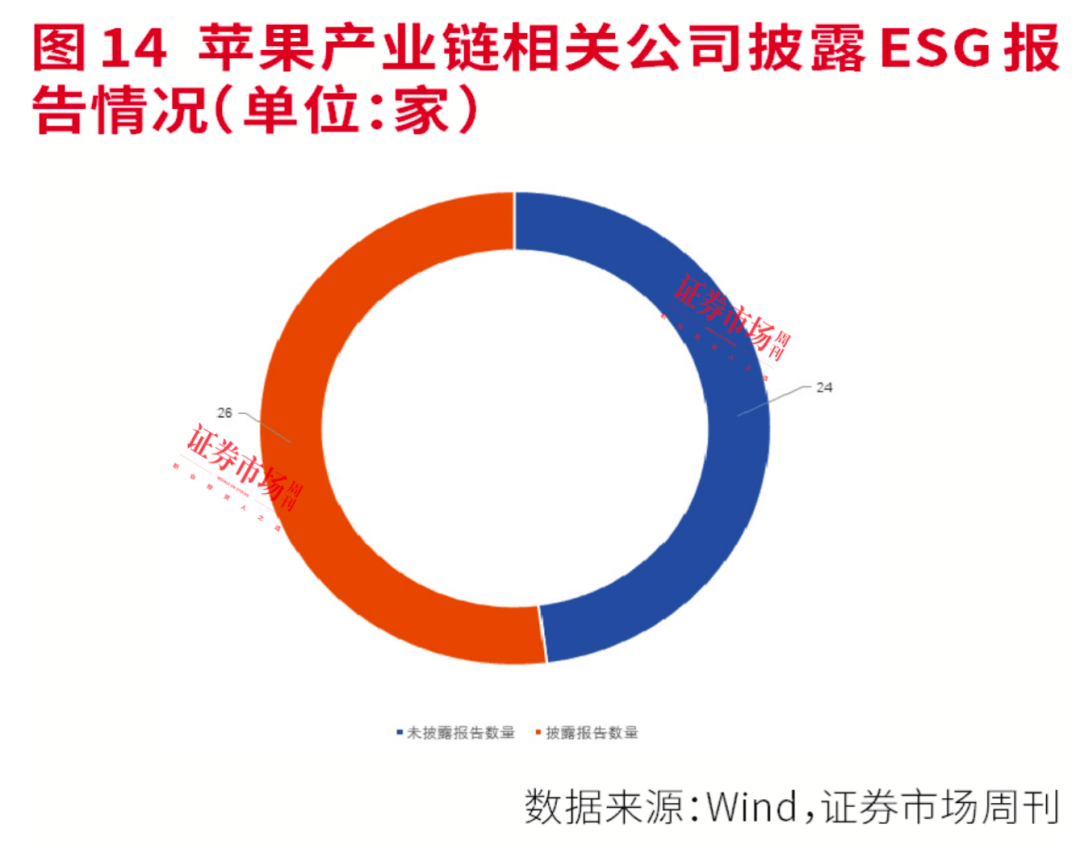

在苹果产业链中,指数成本概念股有50家,包含了欣旺达、深天马A、立讯精密、蓝思科技、京东方A等众多知名公司在内。其中,有26家公司披露了2023年ESG报告,披露率达52%(见图14)。从这些ESG评级数据表现看,能够ESG评级在A级以上的公司并不多,目前只有欣旺达、环旭电子、工业富联、比亚迪、长电科技、信维通信、闻泰科技、万盛股份、鹏鼎控股、东山精密能够上榜,余下公司的ESG评级均在B级和BBB之间。A级公司中,欣旺达、环旭电子、工业富联、比亚迪的ESG评级为AA级公司,这其中除环旭电子在2023年就是AA级未变外,余下的3家公司最新ESG评级均由A级提升至AA级的。

相较苹果产业链的50家公司,华为产业链概念股多达206家,其中卓胜微、中际旭创、中航光电、兆易创新、闻泰科技等知名公司均是其产业链成员之一。从最新的ESG报告披露率来看,有47%的华为概念股披露了2023年ESG报告(见图15)。

在华为产业链公司中,目前评级在A级以上的公司有25家,其中ESG评级在AA级的公司有欣旺达、赛力斯、软通动力、宁德时代、工业富联、比亚迪。其中,除赛力斯、软通动力、宁德时代维持着2023年的AA级未变外,欣旺达、工业富联、比亚迪最新ESG评级均由A级提升至AA级的。

需要指出的是,与苹果产业链无一家公司ESG评级为C级不同的是,华为产业链包含了一家ESG评级为CCC的公司——ST旭电,该公司在2023年时的评级还为BB级。

风险公司ESG评级明显偏低

C类评级占比高

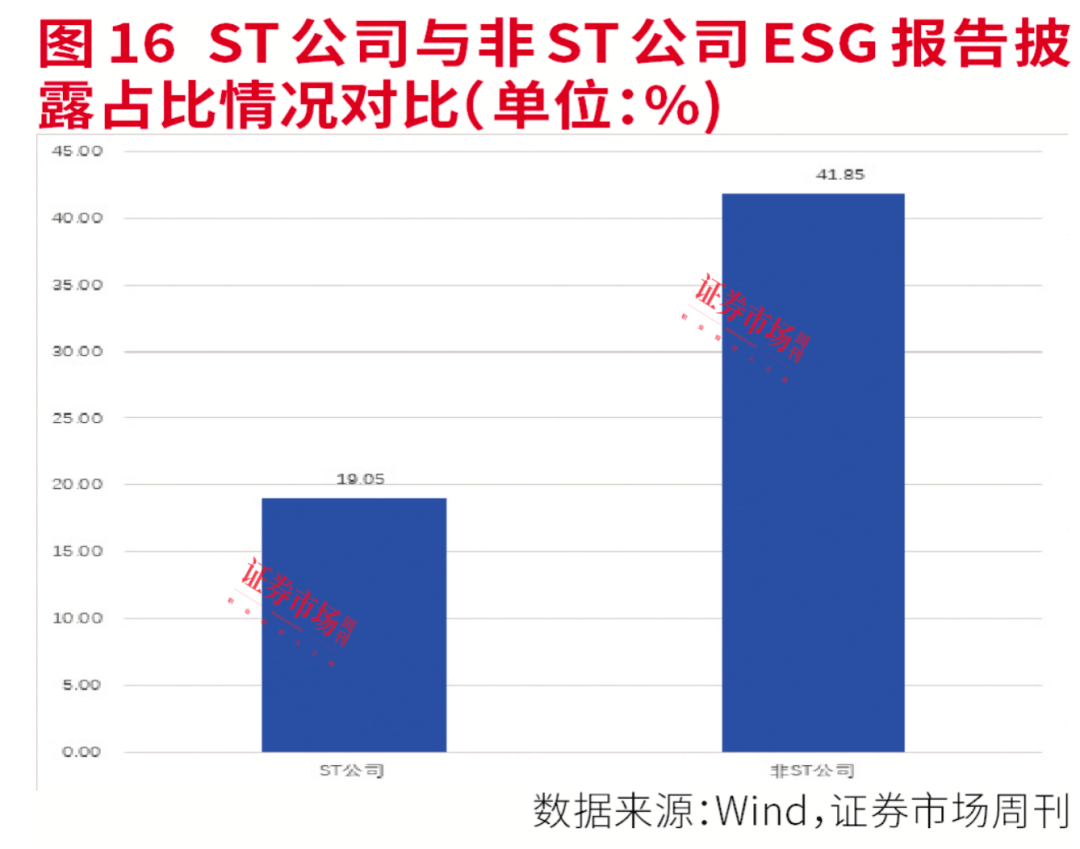

除了上述类别公司披露ESG报告情况,统计数据还显示,目前A股上市公司尚存126家风险公司——ST公司(不考虑AB股合并问题),其中披露2023年ESG报告的ST公司有24家,未披露ESG报告的ST公司有102家,ESG报告披露率为19.05%。相比之下,A股非ST公司有5226家(剔除2家未有评级的新股公司),其中披露2023年ESG报告的公司有2187家,未披露公司有3039家,ESG报告披露率为41.85%(见图16)。

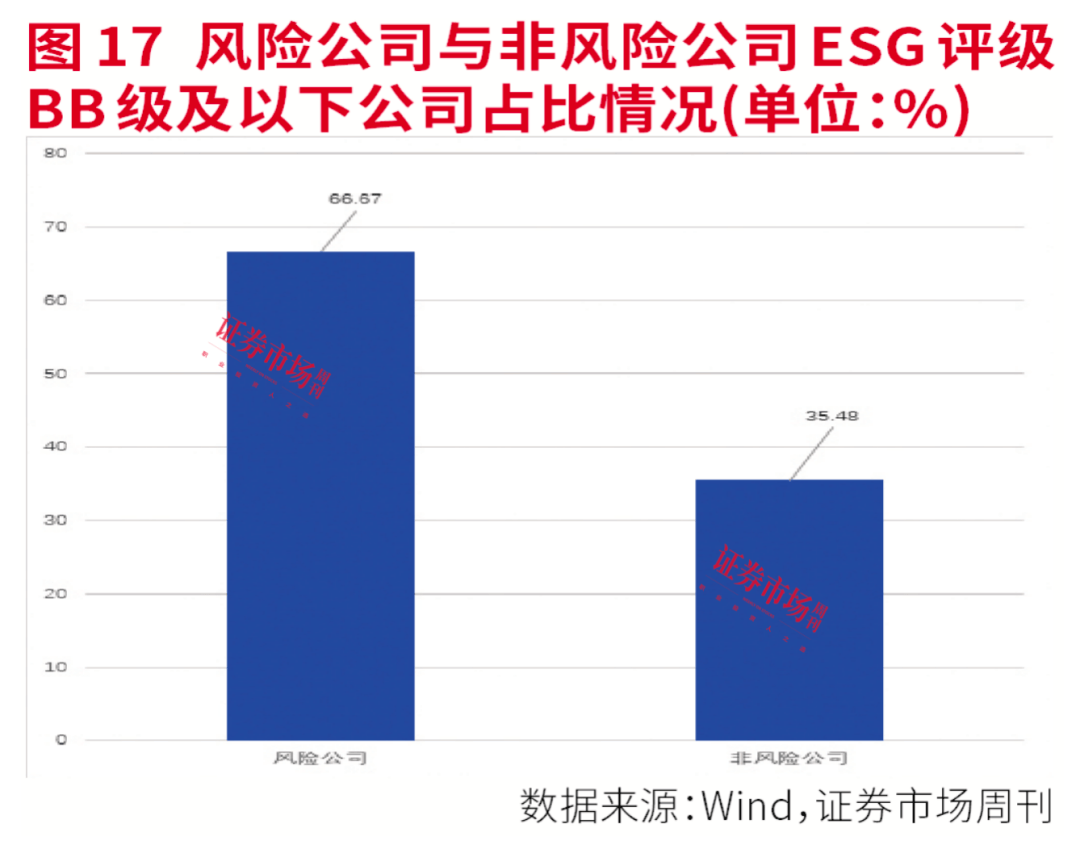

进一步分析可发现,在披露2023年ESG报告的24家ST公司中,ESG评级在A级以上有ST舜天和*ST导航,评级在CCC级的公司有ST新潮和ST锦港B,余下的18家公司ESG评级均为B级(包含B、BB、BBB级),其中ESG评级在BB级以下公司数量达16家,占披露ESG报告公司的66.67%。

在发布2023年ESG报告的2187家非ST公司中,ESG评级在A级(包含A、AA、AAA级)以上的公司有585家,评级B级的公司有1601家,评级C级(包含C、CC、CCC)的公司有1家。其中,ESG评级BB级以下公司合计776家,占披露ESG报告公司的35.48%(见图17)。

整体看, 风险公司披露ESG报告的积极性明显不足,即使是披露了ESG报告,报告质量也相对有限 ,毕竟有近七成披露ESG报告的风险公司评级在BB级以下。而在非风险公司中,ESG报告质量要明显好很多,ESG评级在BB级以下的公司占比不足四成。

此外,在不考虑是否披露ESG报告的情况下,126家ST公司中ESG评级达到A类的公司仅两家,占比1.59%;ESG评级达到B类的公司有96家,占比76.19%;ESG评级达到C类的公司有28家,占比22.22%。相比之下,A股5226家非ST公司中,ESG评级达到A类的公司有590家,占比11.29%;达到B类的公司有4623家,占比88.46%;达到C类的公司有13家,占比0.25%。

从数据对比上可发现一个事实,无论是ST公司还是非ST公司,在目前国内ESG报告尚未强制披露,且报告规格仍不统一的当下, 绝大多数公司的ESG评级集中在B级。目前来看,ESG评级为A类和C类的公司就像是纺锤体的两端,只有少数公司能够上榜。

不同的是,在ST公司中,ESG评级达到A类的公司占比仅1.59%,而非ST公司中ESG评级达到A类的公司占比达到了11.29%。同样,ESG评级是C类的公司占比上,ST公司占比达到了22.22%,而非ST公司却只有0.25%(见图18)。

这一现象体现出,非ST公司要想在ESG评级上入评C级的概率极低,而ST公司要想拿到A类评级难度却是极高的。进一步说明,风险企业和非风险企业在ESG建设上的态度是截然不同的,优秀企业显然更愿意加强ESG建设。

此外还值得一提的是,除了以往的业绩增长因素, 好的ESG表现还被机构投资人认为是企业高质量发展的内生动力,也是其是否加减仓的重要参考之一。 以最新ESG评级为A级的中信博为例,其2023年8月时在Wind上的ESG评级还为BB级,而到当年9月时升至A级,ESG综合得分达到了7.24分。在其评级发生变化前后,机构的持仓态度有了明显变化。仅以基金持仓为例,在2023年6月未,彼时的公司ESG评级为BB级,基金对其持仓为2620.33万股,而到当年年未,随着公司的评级升至A级,基金持仓也升至3115.38万股,今年中期,基金持仓进一步增仓至3367.11万股。

强制披露时代进入倒计时阶段

对于我国目前ESG报告整体披露率不足现象,联办ESG研究设计中心建议,“除政策上要继续加码外,企业自身也需要积极行动起来,比如要完善内部ESG建设的顶层规划,要以制度体系和组织架构为基本发力点,将ESG充分纳入公司文化建设和机制设计,通过领导层、管理层、执行层之间的相互合作和共同参与,自上而下推动公司内部ESG发展,提高公司的可持续发展能力与品牌形象。”

此外,联办ESG研究设计中心还表示,企业还要重视ESG与主营业务的融合发展,只有结合自身业务与发展现状,将符合自身及行业特色的ESG因素有机融入业务综合评级体系,只有这样才能设立符合自身企业特点的ESG考核指标和奖惩政策。“要着力提升自身ESG信息披露能力,要建立起专项工作小组推动相关风险分析、披露和管理的能力建设,借助专业第三方机构力量开展ESG报告鉴证等工作,重视非财务信息的披露。”

“只有真正切实行动起来,才能让企业自身的发展顺应市场发展的ESG主流化趋势和高质量发展要求。而高质量的ESG信息披露不仅可提升上市公司在资本市场的吸引力,同时也能提升上市公司市值。当然,较好的ESG表现还有助于降低公司的融资成本,吸引投资人更多注意力。”联办ESG研究设计中心如是称。

今年以来,随着ESG各类披露指引的陆续发布,譬如国家财政部发布了《企业可持续披露准则——基本准则(征求意见稿)》,要求到2030年,国家统一的可持续披露准则体系基本建成;在证监会指导下,沪深北三大交易所发布《上市公司持续监管指引——可持续发展报告》,明显要求报告期内持续被纳入上证180、科创50、深证100、创业板指数样本公司,以及境内外同时上市的公司应当最晚在2026年首次披露2025年度可持续发展报告,鼓励其他公司自愿披露;中国人民银行、国家金融监督管理总局连续出台文件指引,将ESG纳入信用评级,要求金融机构提升ESG质量,等等。在相关政策的不断完善中,预期ESG报告披露的公司会日渐增多,报告质量也会更加优秀。

整体来看,上市公司只有积极践行ESG,才能有助于企业强化内部管理体系,贯彻落实新发展理念,走绿色可持续发展之路,改善组织治理水平,更好地履行组织的社会责任,在增加经济效益的同时,提升企业的品牌价值。随着2030年国家统一的可持续披露准则体系基本建成时间表的确立,A股上市公司ESG报告强制披露时代已经进入倒计时阶段。

(本文已刊发于9月21日《证券市场周刊》,原标题为《强化ESG建设,绿色发展理念已成为上市公司持续发展新动力》。文中提及个股仅做举例分析,不做投资建议。